美联储的“双重政策目标”

众所周知,美联储在制定具体的货币政策措施时,一直依据的都是所谓的“双重政策目标”,即尽可能地兼顾“充分就业”和“物价稳定”这双重目标。

所谓“充分就业”就是失业率降至5%以下水平,而不是降至0%。因为整个社会中总是有人会因为跳槽换工作等因素而处于暂时性失业状况;通常失业率低于5%即说明就业市场上已经不存在因经济表现不佳而带来的所谓“结构性失业”人口。

而“物价稳定”的定义则是通胀率水平维持在“接近或略低于2%”的水准。同样,理想的通胀率也不是0%。因为比起通胀短暂走高带来的波动,通胀率一旦降至0以下出现通缩,会对经济构成更大的伤害。

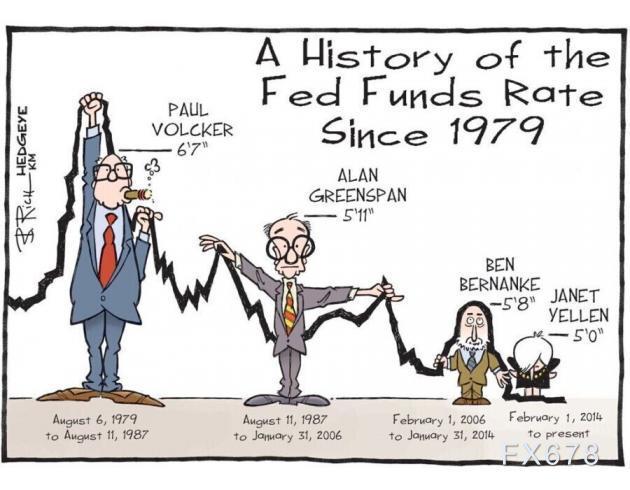

通常来说,失业率和通胀率两者是此消彼涨的关系,因此,央行的政策宏观调控思路,也就是在其之间找到最合适的微妙平衡点。而基于经验,美联储也成功地找到了5%失业率和2%通胀率这两个最合理的目标来作为调控靶点。之前,在2008年经济危机带来了两位数的失业率之后,美联储采取了义无反顾的“零利率+量化宽松”政策组合拳,终于花了七年的时间让失业率成功腰斩,而现在,在通胀率终于升至了2%目标之上后,美联储的政策行动转向加息紧缩遏制通胀继续走强,于情于理也是不在话下。

不光是美联储,全球其他主要央行也都不约而同地设定了通胀率2%这一控制目标。之所以设定这一目标,是因为在经历了上世纪70-80年代的高通胀时代后,在当时的政策制定者看来,2%的年通胀率水准该是正正好好,既不会高到影响企业决策和薪酬谈判过程,又不致于低到让央行失去调控空间。

后经济危机时代,通胀率2%目标反成“紧箍咒”?

然而,在高通胀时代,居高临下俯瞰2%的通胀控制目标,和在近十年来美欧日发达经济体普遍深陷的低通胀甚至通缩泥潭中仰视这一目标,所带来的感受是完全不同的。而以过去日本央行在通胀目标设定上过于谨慎,导致调控失策令通缩和经济萧条相互强化的恶性循环长期化这一教训,业内有识之士已经开始呼吁各国央行适当允许通胀率走高至2%以上,来确保经济转暖的苗头不被错误扼杀。

哥伦比亚大学经济学专家中村江见(Emi Nakamura)表示,全球主要央行政策决定者至今不敢公开正式谈论放弃2%通胀控制目标这一所谓的“政策基石”,但事实上,把过去高通胀时代的“紧箍咒”套在现在这个大家都在和通缩压力作战的时代,已经非常不合时宜,简直可以说就是“刻舟求剑”。

专家指出,2008年经济危机及其后遗症所带来的持续通缩环境,到现在才刚刚有所缓解,在此期间,困扰各国央行的核心问题已经不是通胀,而是人口老龄化、经济长期增长迟滞和储蓄率居高不下的三联综合症,这一三联症最早发端于上世纪90年代的日本,所以也可以被俗称为“日本病”,只不过现在已经传染到了大多数发达经济体。

在患了“日本病”的情况下,能够在借贷、放贷和实体经济之间达到微妙平衡的所谓“均衡市场利率”水平已经被大幅压低。这对于以往习惯了使用短期利率杠杆来调控经济的央行而言是个巨大的挑战。以往,央行的宏观调控表现为在经济升温时提高利率收紧银根,而在经济失速时降息开闸放水。然而,在“日本病”的新常态下去,即使政策利率降至零,或也无法推动经济有效回暖,这也就是上世纪90年代日本经济停滞了足足十年的原因。

美联储有理由让CPI再飞一会儿?

美联储两位经济学家的最新调查结果显示,在自然均衡利率降得极低的状况下,央行在整个经济周期中或许都需要维持接近于零的实际利率水平才能有效地把经济支撑起来,使之不致于陷入通缩陷井。在此状况下,再用2%这一“紧箍咒”目标来防范子虚乌有的通胀失控,就和在一个年年闹旱灾的地方给河神献祭,祈求不要发大水一样荒谬。早在2010年,时任国际货币基金组织(IMF)首席经济学家的布兰查德(Olivier Blanchard)就曾提议各国把通胀控制目标上调为4%,来防止在经济回暖后过快加息,重蹈当年日本央行的覆辙。

至少,在经济上行周期中维持相对宽松的货币政策,要比在下行周期中采用负利率这样的非常规政策容易得多。因为所谓的负利率并不能真正传递到实体经济中来促使大家释放出沉淀储蓄金,大家大不了就是把现金从实施了负储蓄利率的银行里挤提出来,然后再存在自家的保险箱和小金库中。除了让银行经营压力变得更大,实体经济更难贷到款,此举几乎没有任何益处。而负利率逼死商业银行的这一幕,目前在欧元区活生生地上演着。

所以,对于美联储来说,在经济上行期间适当放缓加息步伐,在一定时间内容忍通胀率走高至2%以上的状况,可能是当前的最理想选择。尤其,是在美国经济前景疑虑犹存,“特朗普新政”效果尚无从知晓的时代,美联储更不会为了短视的通胀控制目标就在年内采取追赶性加息的激进策略。虽然,深谙“明修栈道,暗度陈仓”之策的美联储主席耶伦并不会明示放弃2%通胀控制目标,但或许从本周的“扇形图”就可以看出,美联储很可能将以不紧不慢地步伐加息,在年内“让CPI再飞一会儿”,而不是把刹车一下子踩到底。

美城

美城

沪公网安备 31010702001056号

沪公网安备 31010702001056号