波士顿联储主席罗森格伦周二表示,美国及全球其它国家和地区的低利率时代给金融稳定构成风险,央行官员必须将这些担忧纳入决策考量。

周一,美国纽约联储主席杜德利表示,现在停止加息将会损害经济,4.3%的失业率及大约1.5%的通胀率“其实是很不错的环境”。

BMO Capital Markets的利率策略师Aaron Kohli表示,“越多美联储官员发出如这样强烈的鹰派讯息,国债收益率曲线放缓的幅度就越大。”

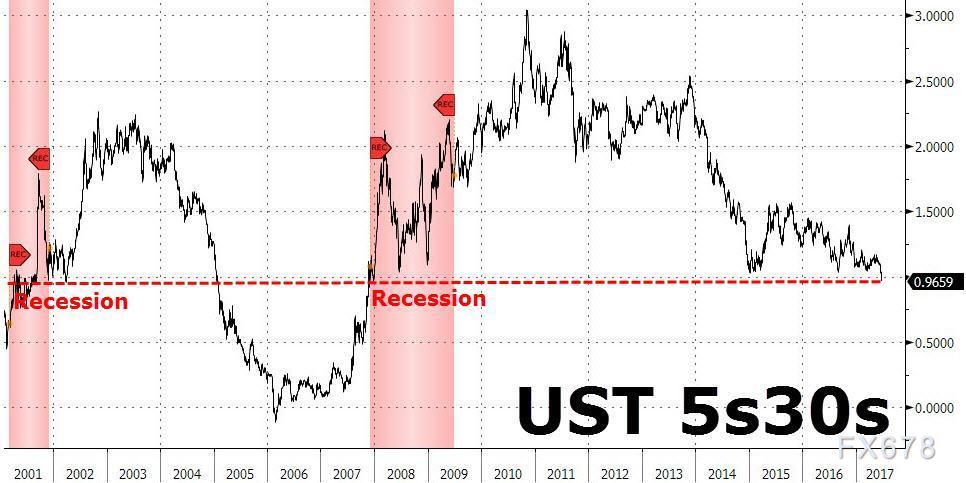

5年/30年期美债收益率差周二收窄至96个基点,为2007年12月以来最窄水平。上两次美债收益率曲线如此趋平时(2001年3月,2007年12月)美国经济都正式进入衰退期(下图粉红色区域)。

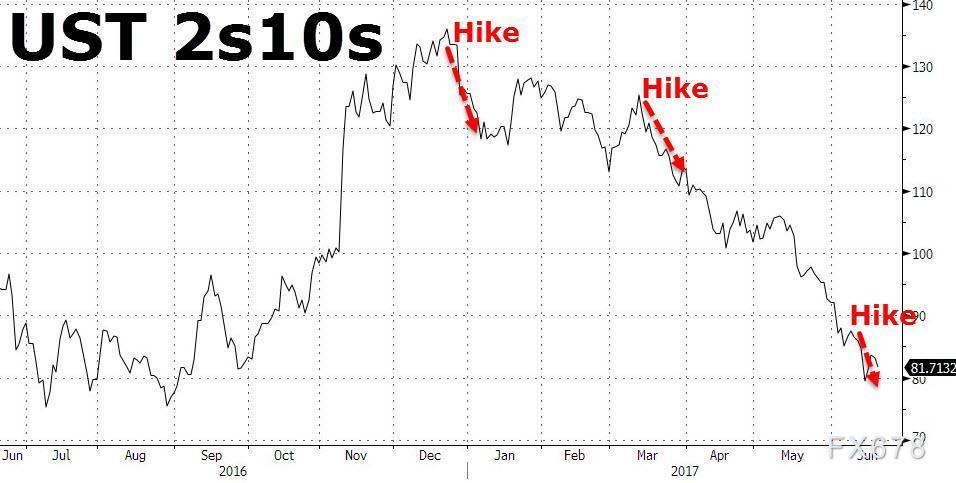

2年期和10年期美债利差不断缩小,表明收益率曲线趋向于平坦。

收益率曲线趋平,因美联储的鹰派立场与通胀持续回软形成强烈反差。

上周三公布的数据显示,5月扣除食品和能源成本的核心消费者物价指数(CPI)增长年率为1.7%,是2015年5月以来最小增幅。低于2月2.2%的增幅。

Kohli称,“在近期的数据背景下,美联储官员的讲话立场却比过去更加强硬,不是反差程度令人困惑,而是反差趋势令人困惑。”

芝加哥联储主席埃文斯周二表示,他越发担忧近期通胀疲弱的状态,担心物价压力能否回升至联储设定的2%目标。

正如彭博报道所指出的,在美联储官员重申其维持加息路径的计划后,美国短债本周表现不佳,甚至反映市场通胀预期的基准美债收益率回落,5年期美债成为对美联储政策展望最为敏感的指标之一。

5年期美债收益率跳升至1.76%,上周三美联储进行三个月来第二次升息前触及六个月低位1.67%。 相反,30年期美债收益率骤降至2.74%,上周联储升息后触及2.8%。

基准10年期美债价格尾盘上扬8/32,收益率报2.16%,周一尾盘报2.19%。

达拉斯联储主席卡普兰周二表示,由于美国10年期美债收益率处于目前的低位,美联储在进一步加息时需谨慎行事。

美债收益率处于低位,表明市场预期未来经济增长“疲弱”,卡普兰在加州联邦俱乐部发表讲话称,与此同时,他对当前的利率水平感到满意,“我认为,如果10年期美债收益率保持在目前的水平,我们在撤走宽松政策时需非常谨慎。”

卡普兰还表示,到目前为止,美联储今年已加息两次,是时候暂缓加息,等待更多证据来证明,美联储主席耶伦近期所说,近期通胀疲弱只是暂时情况。

高飞

高飞

沪公网安备 31010702001056号

沪公网安备 31010702001056号