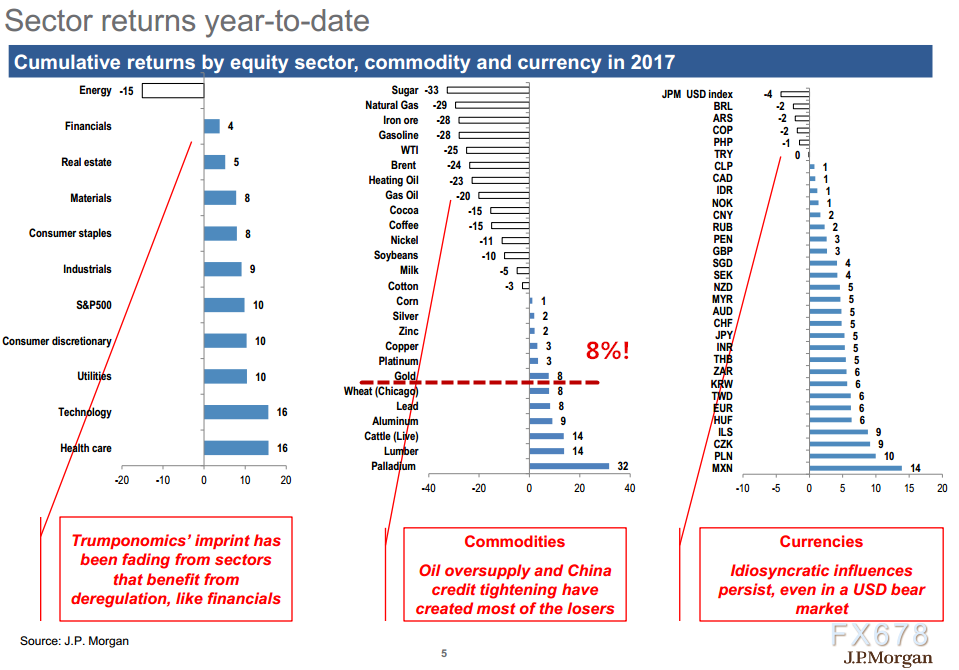

◆上半年涨幅约8%

摩根大通近日在一份报告中总结了今年上半年各类资产的表现,在大宗商品领域,冷门金属钯金表现最为抢眼,上半年累计收益高达32%,黄金涨幅约8%,而糖、天然气和铁矿石表现垫底。

◆凸显了明显的季节性因素

黄金上半年各个月份的涨跌带有很强的季节性因素,从图上可以判断,预计下半年尤其是11、12月份,黄金的走势会变得较为疲软。

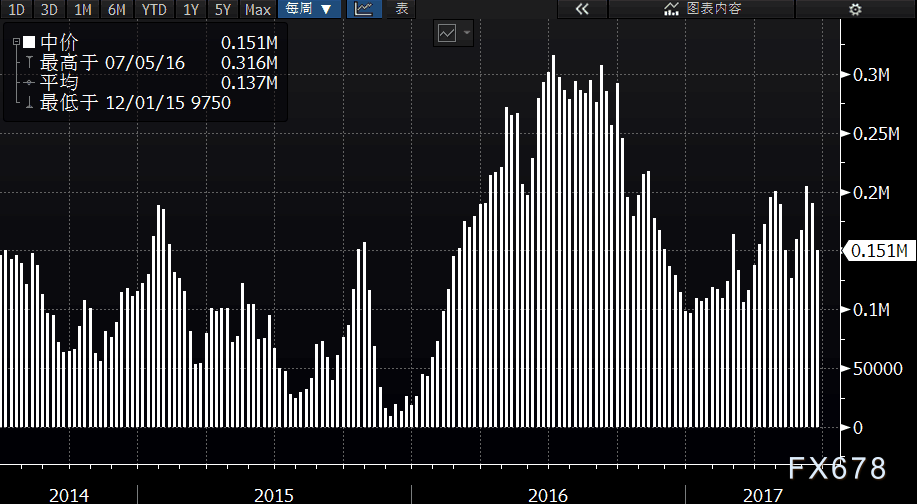

◆CFTC净多头骤降五万手,投机者正在快速离场

据美国商品期货交易委员会(CFTC)公布的最新数据显示,投机者和对冲基金在美联储宣布加息之后,以半年来最快速度逃离贵金属市场。投机者减持49,827份黄金看多合约,创下今年以来最大单周降幅。

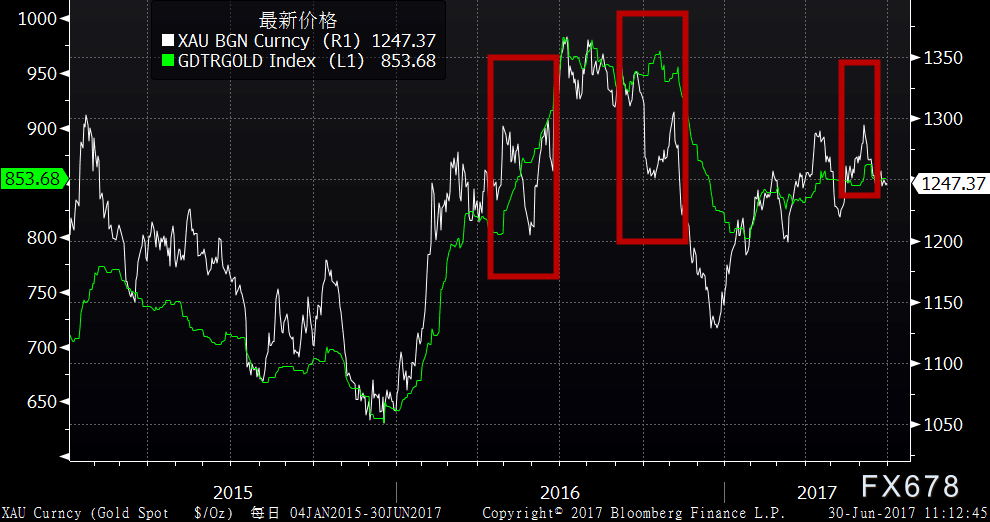

◆SPDR黄金持仓数据暗示,接下来调整可能性加大

以黄金ETF基金为代表的投机需求是各类下游需求中与金价联系最为紧密的。SPDR黄金ETF是全球规模最大、成立时间最长的黄金ETF基金,其持仓量的变化对于研判金价走势具有指导意义。当出现量价背离时——即贵金属价格上涨但持仓量下降,往往意味着贵金属价格面临调整。2016年两次出现量价背离后贵金属价格都明显下调。今年5月法国大选后,SPDR黄金ETF持仓连续四周环比下降,但金价仍因特朗普“通俄门”有所上涨,呈现出量价背离。黄金和SPDR在6月份再度出现背离情况,暗示接下来调整的可能性加大。

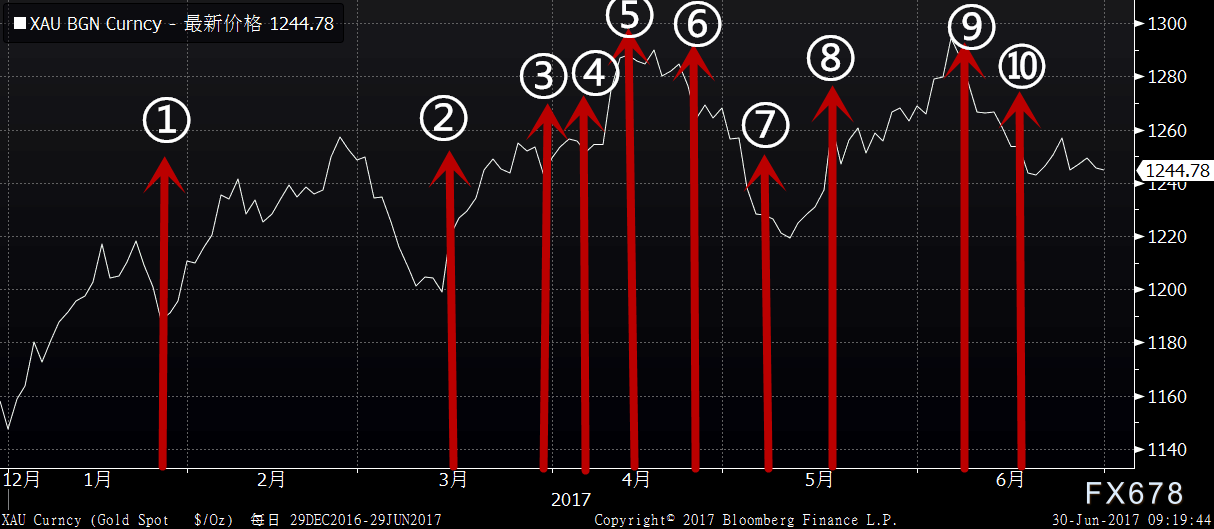

◆上半年大事及走势回顾

① 1月27日 特朗普签署“禁穆令”;② 3月15日 美联储加息;③ 3月29日 英国脱欧谈判正式开始;④ 4月7日 美国空袭叙利亚;⑤ 4月14日 朝鲜第六次核试验;⑥ 4月24日 法国大选第一轮投票;⑦ 5月7日 马克龙赢得法国大选;⑧ 5月17日 美国司法部调查特朗普“通俄门”;⑨ 6月9日 英国大选出炉,产生“悬浮议会”;⑩ 6月16日 美联储年内第二次加息。

2017年上半年,政治不确定性引发的避险需求是驱动金价阶段性上涨的最主要因素。具体而言:特朗普在上任后的“百日新政”期限内未能成功推出减税等财政刺激措施,令市场失望,“特朗普交易”出现反转——美国国债收益率下行,美元贬值。紧接着,美国空袭叙利亚、朝鲜核试验、法国大选等地缘政治事件阶段性提振金价。马克龙当选法国总统后,市场风险偏好显著回升,但是特朗普陷入“通俄门”后遭弹劾风险激增,提振黄金一度逼近1300关口。可是好景不长,黄金在6月份开始回撤,削减了上半年的部分涨幅,因英国方面的”软脱欧“可能性提高,且美联储6月进行了年内的第二次加息。

◆金银比高达75,存套利空间

目前而言,金银比高达75,往往预示着黄金接下来会向下修复。当金银比在65左右会有较强支撑,继续向下修复的难度较大。当金银比处于高位时,可做多白银、做空黄金套利;反之,在金银比处于低位时可做多黄金、做空白银套利。

◆黄金与美元的“负相关性”飘忽不定

上半年黄金与美元的“负相关性”变得飘忽不定。从图上可以看出,3、4、6月份均出现不同程度的同涨同跌情况。

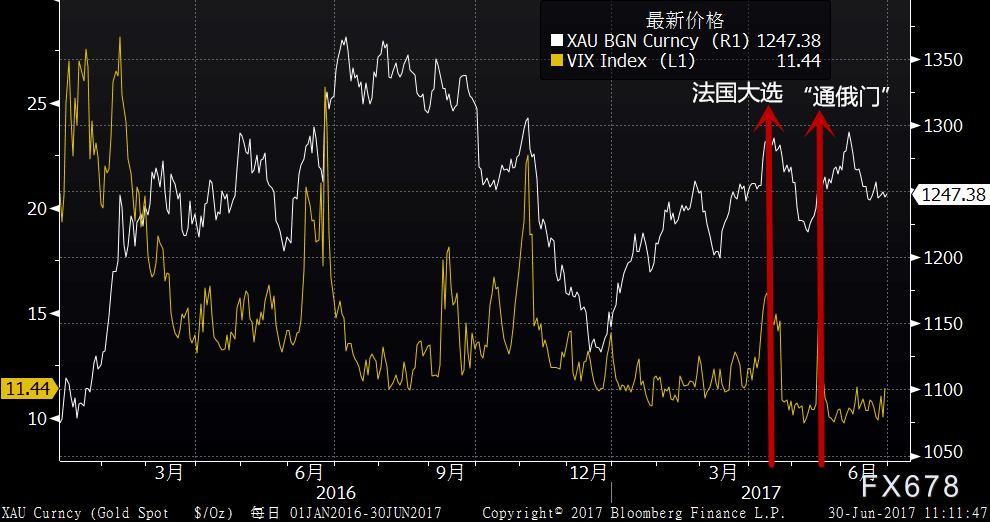

◆黄金与恐慌指数VIX的关联度下降

目前用恐慌指数VIX的涨跌来判断黄金变得“越来越不靠谱了”。从图上可以看出,上半年只有在法国大选以及“通俄门”爆发时候,VIX和黄金均出现同时上扬。

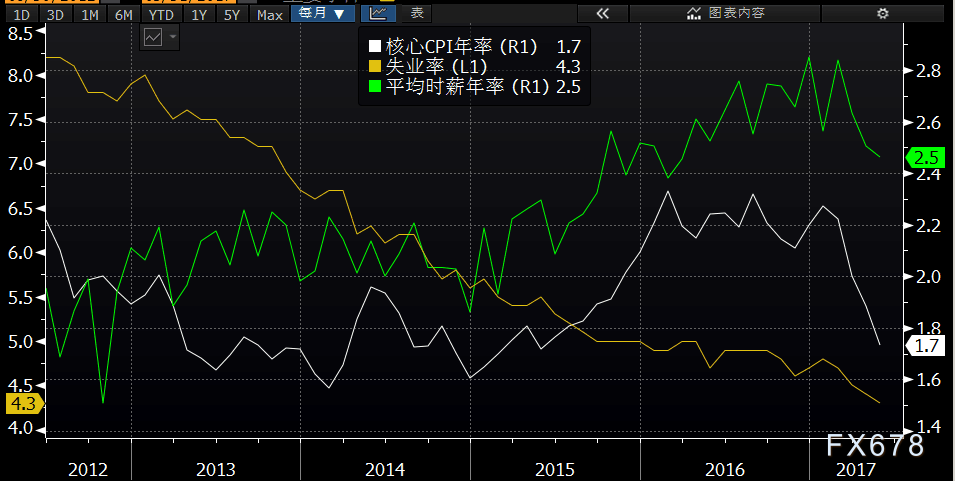

◆美联储面临“加息困境”:就业与通胀目前难以兼得

图上显示,美国核心CPI显著下降,通胀预期亦现低迷,同时薪资水平也正在走下坡路,而失业率水平表现抢眼,美国的失业率一直维持低水平。

失业率是美联储关注的核心指标。近期失业率创十六年新低,就业整体改善,但非农新增就业数据开始高点回落。4月份美国失业率4.4%,创下10年新低;5月继续下降至4.3%,再创新16年来最低点。从整体就业率来看,目前在60%上下波动,高于金融危机期间的最低点1.5-1.8个百分点。不过,新增就业人数开始高位回落。今年前两月非农新增就业曾高达21.6和23.2万人,3月份受天气影响出现异常值,4月下降至17.4万人,5月非农就业继续降低至13.8万人,低于12个月平均水平(18.6万)。客观而言,美国就业市场经过三年多的积极表现之后,已接近饱和,很难再出现大量的岗位空缺和新增就业。

但相比就业市场,通胀水平持续偏低已逐渐开始影响FOMC委员对短期加息的看法。美国通胀与核心通胀指标在今年一季度达到高点之后,现均已开始回落。如果未来核心通胀继续下降至1.5%以下,则会增加美联储票委对继续加息的顾虑。美联储主席耶伦在6月的货币政策决议上表示,通胀的相对低迷可能只是暂时的噪音,其依据主要是劳动力市场的持续改善以及预计强劲的薪酬增长。

美国通胀的核心问题在于菲利普斯曲线是否仍然成立以及在多大程度上成立。理论上说,失业率的下降带来薪酬增速的上升和通胀水平的上升,2009年以前这一规律对美国较为成立,但2009年以来,美国失业率由10%下降至4.3%,但薪酬增速仅从2%左右最高仅回升至2.85%,核心CPI升幅更小,从1.6升至2.3%,换言之,目前劳动力市场改善对通胀的带动一直不明显,是通胀有所滞后还是他因的影响尚无法断言。

下半年大事前瞻(可预见的)

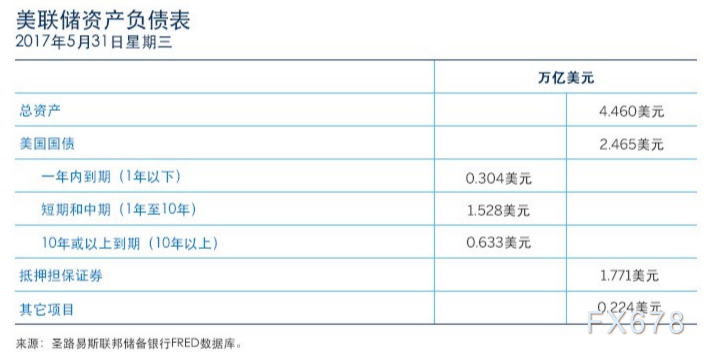

◆美联储缩表

6月份议息会议关于缩表明确了如下三点:1)缩表方式:逐步减少到期证券的本金再投资规模。2)缩表时点:年内启动,具体时点尚未确定。分析认为,美联储会根据三季度美国经济和金融市场的表现来“相机决定”缩表和加息的操作顺序:如果三季度经济表现令美联储满意,那么将在9月份加息,之后启动缩表;而如果三季度经济回调幅度较大,则会选择先启动缩表,将加息推迟至12月份或者下一年度。3)缩表目标:美联储未公布资产负债表的最终合宜规模,只是定性地指出:“最终的资产负债表规模将大幅低于当前水平,但高于危机前的水平”。42%的主交易商认为到2019年末美联储的资产负债表规模将介于3.5-4万亿区间;31%的人认为将介于3-3.5万亿。投资者对2025年末美联储资产负债表预期的中位数为3.1万亿美元。

(图为截至5月31日美联储资产负债表规模,来自芝商所)

美联储若开启缩表进程,将对黄金有何影响?

有观点指出,缩表将提振美元指数,因美元指数与商品为负相关关系,因此强势美元可能对商品价格造成压制。关于可靠性,不妨回顾一下美联储公布利率决议当周的市场反应。据路透旗下基金分析公司理柏统计,截至6月14日当周,美国能源股基金吸引5.99亿资金流入,规模为今年以来最大,美国大宗商品贵金属基金录得3.22亿美元资金流出,规模为今年3月以来最大美国金融/银行股基金吸引资金流入23亿美元,规模为2016年美国大选以来最大。

下图为芝商所黄金期货近月的走势,公布缩表计划当天,黄金期货价格暴跌。

不少观点认为美联储资产负债表的扩张有利于股市,所以缩表将引致修正,进而推导出缩表对黄金是个好消息的结论。但贵金属分析师Arkadiusz Sieroń指出,事实并非如此。

Sieroń解释称,考虑到美联储缩表过程是被动、渐进的,且将与市场有良好沟通,所以缩表带来的影响并不完全与扩表相反,对贵金属市场的影响是优先的。值得注意的是,美联储缩表过程已经被定价。

“就历史而言,前两轮QE对黄金市场而言是有利的,但第三轮却成了灾难,因为市场对美国经济的信心回升,对黄金的避险需求下降。” Sieroń进一步指出,美联储缩表对黄金市场的影响也并不容易确定,这在很大程度上取决于宏观经济形势。一方面,美联储缩表意味着长期利率的上扬,这对金价而言并不是什么好消息。另一方面,金融市场可能迎来一些动荡,这一点则将对金价构成支撑。

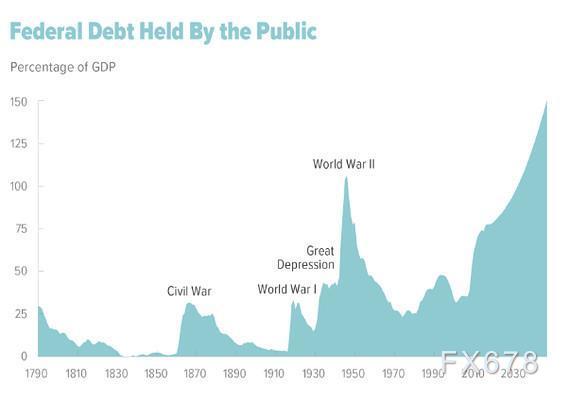

◆20万亿债务压顶,特朗普扔不掉

美国债务上限或许比想象中来得更快!大规模税减、战争和经济刺激政策都促成了美国如今“债台高筑”的局面。据美国国会预算办公室数据,当前美国政府已经举债20万亿美元!对于这个烫手山芋,特朗普扔不掉!

美国债务上限,是指美国国会批准的、在一定时期内美国国债最大发行额,允许政府为已有的合法支出提供资金。设置债务上限是美国控制政府开支的一种经济手段,也是国会制衡行政部门的一个重要工具。

特朗普的税改计划和基建计划,也会对美国债务水平产生较大影响。据税收政策中心预计,特朗普税改将在10年间为美国增加7.2万亿美元的债务。

对黄金的影响

一旦债务与GDP比例过高,将严重影响投资者信心,发生金融危机的几率也会增大。在“债台高筑”的背景下,特朗普的税改和基建是否能够如期实施又多了一个阻碍因素。目前距离预计最早触发债务上限的9月份,还有一个多月的时间,预计这一个月当中,债务上限的问题会持续困扰特朗普,市场的避险资金有望拥抱黄金。要记住,这是一个炒作的市场,债务上限的问题很有可能是接下来的炒作题材。

舒冰

舒冰

沪公网安备 31010702001056号

沪公网安备 31010702001056号