避险光芒冷却,黄金多头“叫苦连天”

虽然朝鲜局势一直不太平,但是对于地缘局势的炒作,市场已经慢慢冷却,没有此前几周那么火热,以此同时,黄金多头“叫苦连天”。黄金自9月5日创下一年高点1357美元/盎司以来,截至发稿,已经回撤了大约30余美元,也跌破了汇通小编此前一直强调的关键防守线1320水平,若单从技术层面上讲,上行的动能已经大幅被消耗了,取而代之的是,面临越来越大的下行压力,尤其1300关口的测试。

不过,若朝鲜局势有新的过激行为,市场还是会买地缘局势的账,黄金便能短线再度冲一冲。这种情况也不是不可能发生,朝中社16日报道,朝鲜日前再次进行火星12型中远程战略弹道导弹发射训练。金正恩指导并表示,朝鲜的最终目的是与美国保持实力平衡。他还表示要集全国之力在制裁中完善核力量。

金正恩表示,通过联合国制裁,指望朝鲜屈服是不可能的。要让外界清楚地看到朝鲜在制裁和封锁中如何达到国家核力量完善目标。“现在已几乎达到终点,应集中全国的一切力量,直到结束。”

黄金面临重大考验,美联储9月决议你需要关注什么?

黄金虽然遭遇地缘效应“滑铁卢”,但本周将面临重大考验,“生死难料”,一旦美联储的天平倾向黄金,那么有望“咸鱼翻身”。不过,预计在美联储本周公布决议之前,黄金的走势恐将“不妙”。

美联储将在北京时间本周四(9月21日)凌晨2点公布决议和政策声明,并且在随后的2点30分美联储主席耶伦奶奶将举行新闻发布会。

这次决议的热点三要素:① 缩不缩表;② 点阵图的变化;③ 美联储对通胀预期的看法

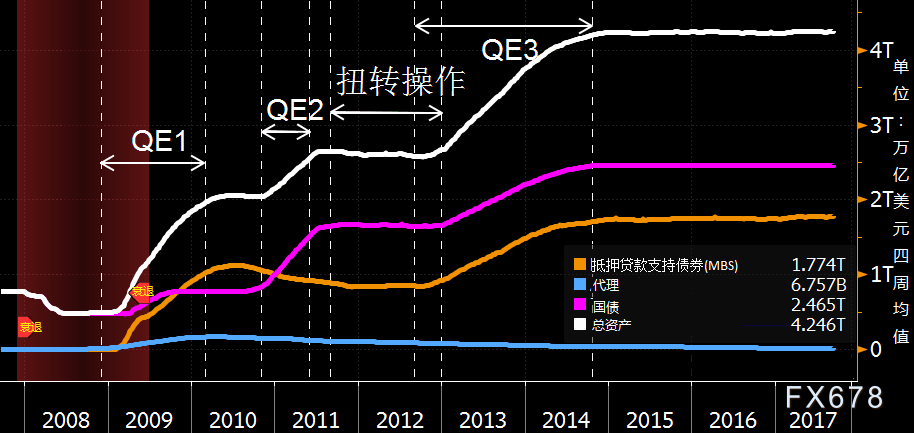

美联储9月缩表箭已在弦

目前市场普遍预计,该联储本月将不会进一步加息,但是会开启缩减那庞大的资产负债表“大门”。若认真追踪美联储货币政策的路径后不难发现,早在7月的议息会议上,该联储就已经向市场表明,“如果经济发展基本符合预期,将会很快开始实施资产负债表正常化计划”。而根据历史经验观察所得,美联储口中的“很快”一般就是指“下次会议”。

另外,在6月的议息会议上,美联储也向市场明确地传达出了缩表路径:他们预计一开始每个月停止再投资的到期国债规模不超过60亿美元,此后在12个月内每三个月增加60亿美元,直到达到每个月停止国债再投资的规模达到300亿美元;对于机构债和抵押贷款支持债券(MBS),最初设定的每月停止到期再投资的规模为40亿美元,此后在12个月内每三个月增加40亿美元,直到达到每个月停止机构债和和MBS再投资的规模达到200亿美元。

因此,9月份的联邦公开市场委员会(FOMC)会议将成为非常规货币政策时代的分水岭。减少美联储持有的资产是通过基本没有测试过的方式来紧缩政策,因此有出现不可预料之市场反应的风险,即便是决策者努力确保平稳执行相关决定。为了提供缓冲,官员们可能选择放慢加息步伐。

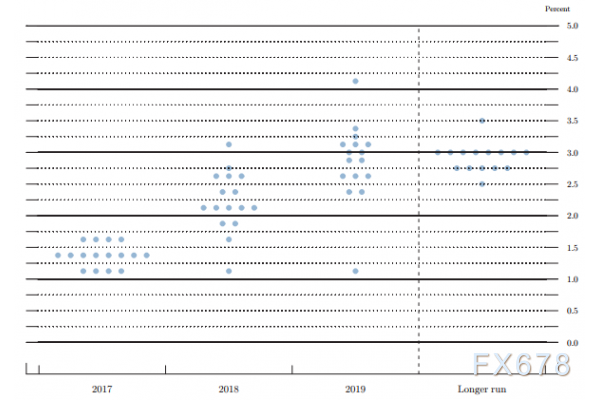

划重点:点阵图的变化,很有可能变成重大看点

虽然本周的美联储会议将会出现很多变动:决定是否加息;可能要开始缩表;更新经济增长展望等等,但市场可能会重点关注的一个因素可能是所谓的“点阵图”,这张图表反映了美联储成员对未来几年利率的预期。政策制定者每个季度都会更新这张表,在预期货币政策方面受到市场参与者密切关注。

直到最近,由于经济增长稳定,失业率持续下降,通胀朝着2%的目标上升,市场认为美联储将会延续渐进加息的路径。

然而近期的官方措辞表明,通胀可能仍处于美联储目标利率以下,这种情况比他们所预想的持续时间更久,市场因此开始担心这会对利率轨迹造成何种影响。

摩根士丹利投资管理公司的固定收益组合基金经理Jim Caron称,“更让市场担心的是,点阵图中的点会不会开始下移。”

今年6月会议后发布的点阵图中,从2017年到2019年,以及“长期”有四个部分。每个点代表美联储公开市场委员会的一位成员。有12个成员投票,但点阵图上的点代表公开市场委员会的所有成员。

像很多美联储观察者一样Caron预计加息路径将会向下移动。这种观点反映出一种观点——利率上行幅度将不会像美联储相信的那样大。目前对2019年的预期是联邦基金利率将升至3%,而“长期”部分代表利率将会稳定在这个水平。

Caron表示,“我不相信那个,如果美联储开始宣称3%的终点利率太多了,我们就将长期利率移动至2.75%,那就会对收益率曲线产生更大影响,制造更多的平坦化预期。”

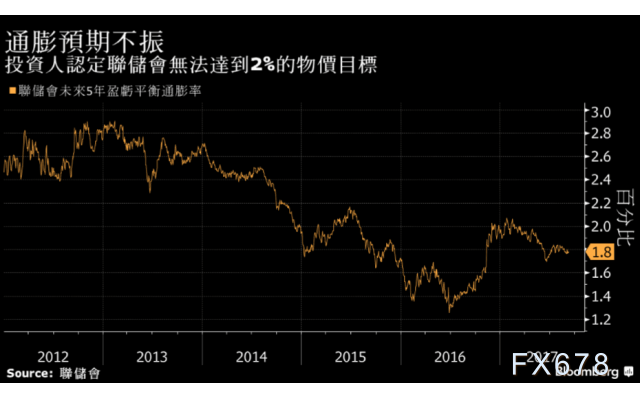

如何看待通胀预期?

长期以来,美国通胀低迷一直是美联储决策者们的“心头病”,也是加息道路上的“拦路虎”。不过上周公布的通胀数据意外表现强势,令市场认为美联储年内加息存一线生机。本次美联储决议如何评判未来通胀水平是很关键的因素。若耶伦奶奶对未来通胀预期还不错,认为会逐渐上升,那么黄金将遭遇致命打压,反之,若表现出对未来通胀的担忧,黄金将有望获得提振。

然而最近,美联储官员开始坦承消费者、企业、投资人的物价展望略微疲软,令人担忧。据彭博报道的最新消息,美银美林驻纽约的全球经济研究主管Ethan Harris说:“美联储官员现在坦承通胀预期有点下滑。”

(5年通胀率走势图)

这是个隐忧,因为通胀预期会影响家庭和公司的行为,从而有助于决定通胀的最终走向。习惯于微薄通胀的消费者不愿在商品和服务上花钱。而企业也不愿意给员工更高的薪资,因为担心无法通过涨价来弥补劳动成本的增加。于是形成恶性循环,令美联储迟迟不能达到2%的通胀目标。

舒冰

舒冰

沪公网安备 31010702001056号

沪公网安备 31010702001056号