美联储的计划是逐步停止购买债券,数年后将资产负债规模降至3万亿美元,决策者和经济分析师估计美联储资产负债将会稳定在这个水平上下。2008年中时美联储持有资产约9000亿美元,当时还没有开始购债以刺激招聘和经济增长。

费城联储主席哈克称,多年的计划和几个月来小心翼翼地向公众传递信息,应会使得资产缩减过程像“看着油漆变干”一样枯燥乏味。根据路透对近100名分析师的调查结果,美联储在9月19-20日的政策会议上料维持利率不变,市场目前预计12月会议升息的机率为52%。

美联储本周三还将公布新一轮的预估,展示决策者本身对未来升息的预期。

领先于其他央行

鉴于美国经济增速足以让失业率维持在远低于衰退高峰时期一半的水平,美联储很可能成为第一家开始从2008年危机后紧急措施最后阶段撤离的主要央行。在耶伦的领导下,美联储已经将利率从近零水准上调了四次,并停止累积资产。下一阶段不是出售所持资产,而是停止到期债券收回资金的再投资。

得益于全球经济增长的同时金融环境仍保持宽松,美联储看起来能够避免以往遭到的冲击,尤其是2013年所谓的“缩减恐慌”。当年,时任美联储主席的伯南克暗示可能很快就会削减资产购买计划,冲击了全球市场,推动公债收益率大涨。

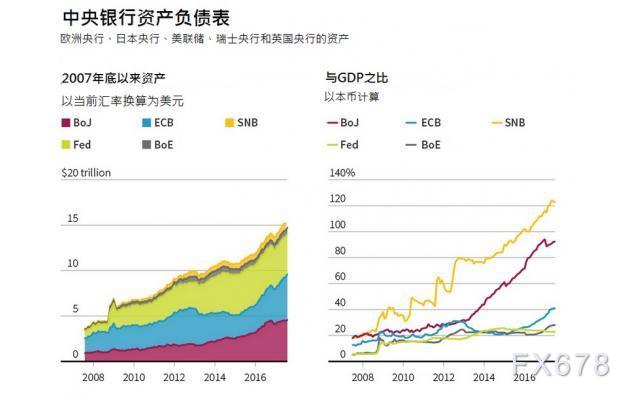

曾担任美联储经济学家的德意志证券首席分析师Peter Hooper本月稍早表示:“市场将对美联储发生什么非常敏感。但我们不再需要所有这些危机以来实施的超宽松货币政策,因此是时候采取行动了。”由于美联储行动对市场和各经济体的涟漪效应,欧洲央行和日本央行等央行将紧盯美联储缩表过程,并且从中吸取经验。美欧日三家央行共计持有约15万亿美元资产,他们的资产购置鼓励了风险投资情绪,但却被批评人士称扭曲了金融情况。

试探性的起步

美联储的缩表进程在一开始时,最初缩减的证券再投资规模每月将不超过100亿美元,然后在一年内上限逐季调高,直至达到每月500亿美元。分析师预测,这样的进程应可在第一年使债券持仓削减近3千亿美元、第二年达到近5千亿美元。但一大未知问题在于美联储将如何处理剩余的月度购债额度?是将其平均分配至各天期债券?还是将以购置短天期资产为主来加快缩表进程?这将影响到长券收益率在美联储退场时能涨到多高。另一个不确定因素则是联储削减抵押支持债券持仓的速度,这在一定程度上要取决于房主的再融资决策。

其他几家央行企图退出量化宽松政策,但均未获得成功。日本央行2001年推出量化宽松计划,是全球主要央行中的第一家,在2006年结束量化宽松,此后经济即陷入放缓。日本央行之后不得不重启量化宽松政策并扩大范围,目前距结束购债还很遥远。

欧洲央行在2011年升息两次,随后即改变策略,并在2015年启动了购债行动。美联储理事布雷纳德本月稍早称,由于受金融状况的支撑,美联储的购债操作将维持现状,除非“有巨大的不利发展”迫使其进行调整。

梦婕

梦婕

沪公网安备 31010702001056号

沪公网安备 31010702001056号