耶伦从2014年以来掌舵美联储,之后的近两年持续收紧货币政策。美联储2015年底以来逐步提高利率,如今更是行将缩减规模4.5万亿美元的资产负债表,近在眼前的12月加息也是箭在弦上。

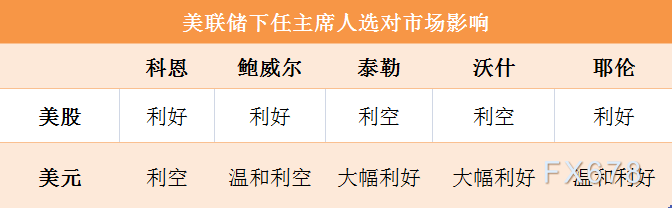

如果新任的美联储主席主张更加积极地收紧货币政策,美元将持续受到提振。此外,外界会认为经济成长可能面临风险,企业获利以及股市长期以来的涨势可能将受到波及。

如果美联储短期利率加速上涨,料导致美国国债收益率曲线趋平,缩小长短天期债券收益率利差,这可能导致银行获利缩水,并带动美元走强,损及美国出口销售。

特朗普的“5人名单”

美国总统特朗普已经列出一个五人名单,将从中选取下任美联储主席,这五人分别是现任主席耶伦、白宫国家经济委员会主任柯恩(Gary Cohn)、前美联储理事沃什(Kevin Warsh)、美联储现任理事鲍威尔(Jerome Powell)、斯坦福大学经济学家泰勒(John Taylor)。

在这五人中,柯恩和鲍威尔最有可能延续当前的美联储政策,泰勒及沃什则被视为很有可能推动加速升息,并主张迅速降低美联储在2008年危机后累积的资产负债表。

对于美股投资者来说,最重要的是“美联储卖权”政策的连贯性,即相信美联储会在美股下跌时,以宽松资金出手相救。该政策在前美联储主席格林斯潘任职期间尤为突出。

数年来,美股投资者都坚信,每当经济成长放缓或地缘政治风险上升时,美联储会通过向货币市场挹注大量资金和买入公债使利率维持在低位,为市场下跌提供有效对冲。

在伯南克担任美联储主席期间,美联储帮助美国经济度过了2008年金融危机,直到2014年耶伦接任主席。伯南克在任期间,美国指标股指标准普尔500指数涨近40%,自耶伦2014年2月接任后,该指数进一步上涨45%。

DataTrek Research驻纽约的联合创始人Nicholas Colas称,“我认为在他们心里,每个现代美联储主席都知道,美联储的任务中要包括股价在内。”

而特朗普一直对美国股市屡创纪录高位赞赏有加,因此他不太可能提名一位明显背离现行美联储政策的主席。

汇通网援引路透资料,总结了特朗普提名名单的人选以及可能的市场反应(以字母顺序排序):

☆柯恩:中立的市场友好派☆

柯恩目前是白宫国家经济委员会主任,此前曾担任高盛总裁。

Greenwood Capital Associates首席投资官Walter Todd称,若柯恩被提名,会获得“积极反响”。他说:“外界的看法是,他是市场友好派。”

而高盛汇通网集团交易全球主管Kay Mirza则表示:“如果柯恩坐上这个位置,我觉得美元会下跌,5-30年期美债收益率曲线会趋陡,因为外界认为他会对今后的通胀预期产生最大的影响。”

☆鲍威尔:中立偏鸽的耶伦追随者☆

鲍威尔自2012年担任美联储理事以来,对联邦公开市场委员会(FOMC)的货币政策决定尚未投过反对票。他要是被任命,会消除不确定性,而且美联储的政策可能会基本保持不变。

Voya Investment Management旗下跨资产策略和解决方案首席投资官Paul Zemsky称:“鲍威尔会紧跟耶伦的步伐,对市场而言这会是一个不错的选择。”

不过重要的是,外界认为,如果经济或市场前景发生变化,鲍威尔将不怕扭转美联储现行计划,即缩减联储4.5万亿美元资产负债表的计划。

也就是说,鲍威尔更偏向于鸽派,并不希望缩表计划影响美联储经济前景。因此这也就对美元构成利空威胁。

☆泰勒:鹰派的理论实践者☆

众所周知,泰勒认为应采用公式化的方法来制定货币政策,其中包括他研究出的“泰勒法则”。市场认为他将倾向于更快地收紧货币政策。

市场普遍认为,泰勒若当选,对股市将属于负面意外;基于法则来制定政策,可能在经济扩张周期结束以前加大衰退提前来临的风险。”

泰勒若被任命,将刺激美元涨势,因为按照他的公式法则,目前联邦基金利率应该接近3%,现在1.25%的水平显然太低了。

☆沃什:强硬的大鹰派☆

华尔街德齐证券(Wunderlich Securities)的首席市场分析师Art Hogan表示:“如果想看到一些搅扰性事件的发生,那么就让沃什当上美联储主席,”

分析师不认为投资者已经消化了美联储可能更快速升息的可能性。若沃什被任命,料将导致美债收益率跳升、美元上扬以及股市下跌。

沃什曾经是前美联储主席伯南克的得力帮手,负责金融市场事务。他在2011年因不赞同美联储的第二轮债券购买计划而退出了美联储。市场由此认为,如果面对又一场危机,他不太可能采取非常规的额外刺激举措。

美国道富银行北美区宏观策略主管Lee Ferridge称,缩表计划是明年的关键政策工具;如果股市开始下滑,沃什将不太愿意改变路线。

☆耶伦:中立偏鸽的市场定心丸☆

耶伦沿袭其前任数据推动及市场感知货币政策的路线,她一直确保提前就政策变动放风,谨慎避免引发金融市场的强烈反应。

Weeden & Co首席全球策略师Michael Purves称,耶伦如果能够连任,显然会最有利市场。因为市场了解她的做法,少了猜来猜去,不稳定性和不确定性也将能获得随之减少

晓小

晓小

沪公网安备 31010702001056号

沪公网安备 31010702001056号