11月汇市风起云涌,美国税改风波不断,德国组阁险遭夭折,两大事件主导汇市走势,但前者影响最终碾压后者,兼之市场预计欧洲央行可能在2018年结束QE,美指月线险守93,收跌1.63%,欧元月线升破1.19,收涨2.22%;美元疲弱兼之英国脱欧谈判有所进展,英镑本月大涨近2%;本月避险情绪先扬后抑,美元兑日元跌至110.83后回升,月线收报112.53,跌0.98%。

★德国组阁流产不敌美国税改风波,美指积弱欧元扶摇直上★

美元指数11月下跌1.63%,月线收报93.01;欧元兑美元11月上涨2.22%,月线收报1.1901;虽然本月德国组阁谈判一度流产,但欧元区经济数据表现平稳,市场预计欧洲央行将逐步收紧政策;同时,美国税改风波不断,疲弱的通胀也令市场对美联储2018加息路径的预期弱化;导致本月美指疲弱、欧元强劲。

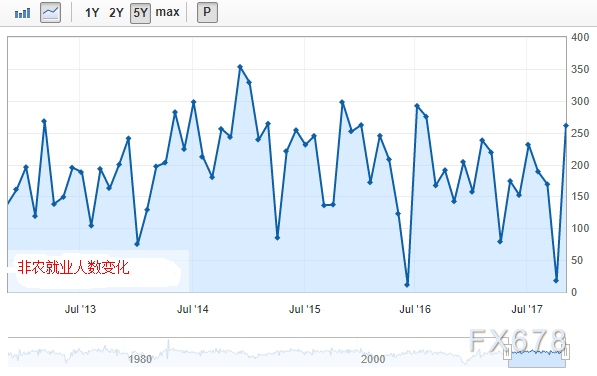

①非农报告薪资增长疲弱

11月初公布的美国10月非农增26.1万,不及预期;此次每小时薪资年率意外降至2.4%,低于近半年的平均水平;薪资欠佳意味着通胀前景堪忧,或对美联储加息构成阻碍;不过总体而言,10非农表现并不算十分疲弱。

②耶伦:疲弱通胀仍是美国最大挑战之一

美联储主席耶伦22日就美国通胀的问题发出了警告,称美联储面临的最大挑战之一仍是低于2%目标的通胀率。耶伦在讲话中提到由于一些偶发因素,导致美国今年的通胀率是出乎意料的低。她表示尚不确定低通胀是否是暂时的,但是保持开放的心态,从长期来看可能对美国更有利。

虽然在月底的时候,她发表讲话称,“核心通胀仍旧令人惊讶地受抑制,最近通胀低迷可能是受暂时性因素影响,渐进式加息路径是合适的”;但由于她已经表明自己很快将卸任美联储主席,这番言论对美元的提振影响短暂。

③德国组阁一度流产,但或将柳暗花明

本月中下旬,默克尔的基民盟、亲商自由民主党和环保主义的绿党之间的联合组阁谈判破裂,议员们称是因为它们之间的分歧不可调和,这是二战以来,德国大选第一次没能产生政府。

当时德国面临三种可能:a.组成少数少数派政府,b.另建立一个大的联合政府或者,c.重新大选。

然而由于默克尔称“宁可重新大选也不要少数派政府”,且此前第二大党社民党不愿与基民盟合作,一是间重新大选风险高企,一度重创欧元。

但随后峰回路转,德国社民党态度软化,表示愿意与基民盟谈判,经过几番接触,两党就组建联合政府进行谈判达成初步共识,可能在圣诞节前进行一到两轮探索性会谈。

至此,德国组阁风波缓和,政治不确定下降,欧元所承受的下行压力明显减弱。

④美国税改风波不断,持续镇压美指提振欧元

本月中上旬特朗普出访包括日本、韩国、中国在内的东亚多国,谁知途中后院起火,他好不容易推动的税改方案又双叒叕闹出幺蛾子,参议院计划推迟削减企业税。

在11月9日披露的美国参院版税改方案中,如何调整企业税、州及地方税(SALT)扣抵以及房地产税等方面,与众议院版税改均有所不同。

参众两院税改方案分歧,令特朗普税改前景扑朔迷离。由于共和党在众议院的议席优势,众议院税改方案很快得到了通过;但共和党在参议院的优势仅为52:48,且多名共和党参议院立场摇摆不定;这导致税改前景不确定性高企。

为了能够推动自己的税改计划,特朗普使了吃奶的劲儿与共和党内议员沟通,终于在11月28日,以12票对11票的投票结果,在美国参议院预算委员会通过了共和党人提出的税改方案;但该方案仍需在参议院全体投票中通过才行。

因存在分歧,美国参议院税改法案全体投票开始时间已经推迟至北京时间周六12月2日00:00,由此推断表决结果可能在12月2日凌晨甚至上午才出炉。

⑤路透:欧洲央行将在2018年年底前结束资产购买

路透调查:60位分析师中,有52位预计欧洲央行2018年底前结束资产购买计划,其余预计2019年年中前结束;欧洲央行12月14日会议料按兵不动,维持利率不变直至2018年底 ;2017年第三季和第四季欧元区GDP增幅料为0.6%,2018年每季料增0.5%(11月17日调查预估2017年第三季为0.6%,2017年第四季至2018年第四季各季为0.5%) ;2017年欧元区平均通胀料为1.5%,2018年料为1.4%(与11月17日调查预估相同)。

⑥机构观点

法国兴业银行(Societe Generale)交叉资产策略研究团队认为,如果短期内守稳1.18心理关口支持,欧元/美元就会准备再次尝试1.20上方的更高水平,并将在适当的时候再次测试1.21水平。

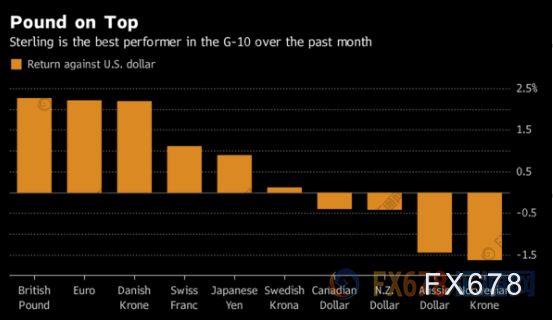

★英国脱欧谈判艰难推进,英镑涨势直逼欧元★

在过去的一个月,英镑表现优于所有多数G10货币,大涨1.81%,月线收报1.3521;美元指数表现疲弱,以及英国脱欧谈判取得一定进展,都是提振英镑走强的因素。

本月英国脱欧谈判同样是风波不断,但总体而言仍取得了一定进展,谈判正在向乐观方向转变。

据一位知情人士透露,尽管欧洲各国政府尚未就此签署相关协议,但谈判代表已经就英国的脱欧分手费达成初步协议。对于提出的分手费数字是否过高,从而导致脱欧谈判破裂,欧盟领导人对此拥有最终的话语权。

英国《金融时报》报道称,欧盟要求英国至少支付600亿欧元(710亿美元)的脱欧分手费,而拟议中协议的部分内容是,英国的支付时间横跨几年,使其最终应该支付的数字变得难以计算。

野村指出,如果英国与欧盟的谈判进展继续有良好表现,英镑上月的涨势应该可以延续;谈判任何的进展都将使英国更可能与欧盟达成过渡协议,而这将促使英国央行加速加息。

澳新银行认为,尽管存在不确定性,但有理由对英镑的前景持谨慎乐观态度,建立起破坏性的金融壁垒可能对欧洲央行的扩张性货币政策产生重大威胁,而欧元区的复苏仍然依赖这一点;

脱欧谈判近期出现乐观转变,英国脱欧安排的清晰程度将提高动摇的商业信心、就业和投资,鉴于不确定性一直是英镑疲软的最大推动因素,确定性的上升可能会很好地支持英镑。

☆爱尔兰边境问题更加敏感

除了分手费问题之外,爱尔兰希望能避免英国脱欧后,爱尔兰和北爱尔兰之间出现任何硬边界,而欧盟委员会支持其立场。随着英国离开欧盟单一市场,现在的在英属北爱尔兰和爱尔兰共和国之间边境不设防的“软边境”可能将难以为继。而爱尔兰对这一阶段的脱欧谈判具有有效否决权。

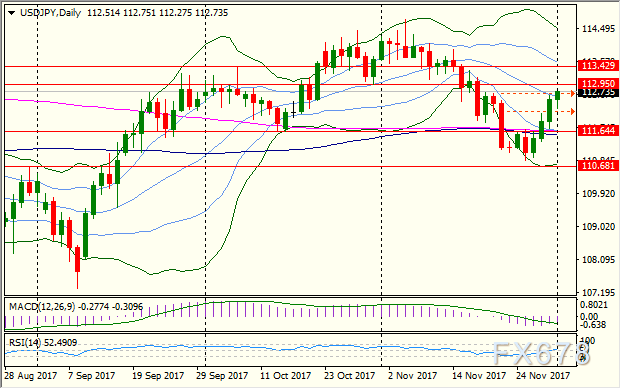

★美元疲弱VS避险情绪先扬后抑,美日否极泰来?★

美元兑日元11月大幅下挫后跌幅收窄,最低触及110.83,月线收报112.53,月跌0.98%;本月中上旬,由于美元表现疲弱,以及德国组阁谈判破产,美元兑日元承压下挫,技术上明显看空;但随后由于美朝关系缓和、加泰罗尼亚局势缓和、德国组阁峰回路转等因素,市场避险情绪降温,汇价止跌回升,跌幅收窄。

自特朗普本月上旬访问亚洲,一度表示朝鲜应参加谈判,两国关系有所缓和;但他返美不久,就把朝鲜列入“支持恐怖主义国家”名单;不过随着美朝争端迁延日久,市场对其的反应日益减弱,以至于即使朝鲜月底再度发射洲际导弹,避险情绪也并未明显升温。

值得注意的是,近期的一些迹象表明,日本央行可能早于市场预期收紧目前极度宽松的货币政策,

路透社援引一位日本官员的讲话,这位官员呼吁大家对实行量化宽松政策所承担的成本引起重视;日本央行危机时期的货币政策以超低的利率以及债券购买为显著特征,而近期一些官员的讲话暗示日本央行将有可能早于预期的结束这一政策。

元易

元易

沪公网安备 31010702001056号

沪公网安备 31010702001056号