而从2017年投行收入排行来看,传统大型投行整体竞争格局未出现显著变化,摩根大通、高盛、美银美林等知名投行依然把持着收入榜前十的位置。

★2017年的投行业四大特征

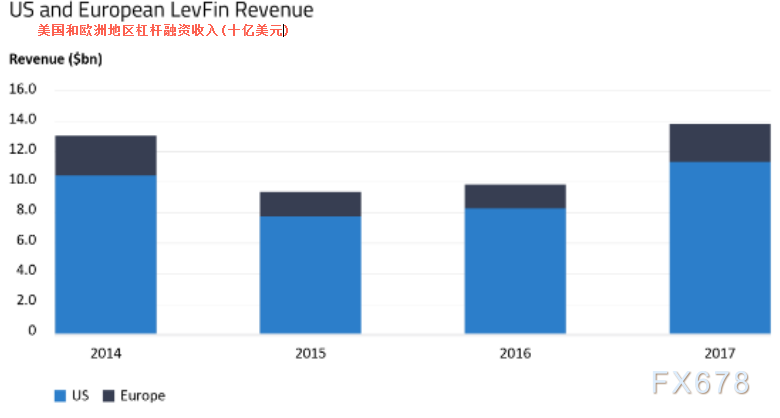

杠杆融资收入飙升

在2016年的温和增长之后,2017年投行业在欧美地区的杠杆融资收入飙升至138亿美元。其中,美国地区业务增长贡献最大,占总收入的80%以上。而欧洲地区则增速较快,同比增长近70%。

杠杆融资(LevFin)指投行向公司提供杠杆收购的建议和贷款。在LevFin工作的银行家倾向于更多地关注高收益和夹层债务,因为他们通常可以收取更高的费用,而且由于缺乏债务契约,客户更愿意这样做。

投行LevFin部门主要负责收购(杠杆收购)、资本重组和资产购买等业务。尽管企业通过杠杆收购的方式增加了债务成本,但这种方式还是比发行股票或直接动用账面现金所产生的货币成本更便宜。

尽管投行LevFin部门和债务资本市场部门的工作都针对债务,但投行债务资本市场部门在投资者和市场上的工作更多,而LevFin部门则与实际的公司合作构建交易。

根据Dealogic的数据,2017年以来,摩根大通在美国银行业的杠杆融资交易中所占的市场份额最大,净收入为8.36亿美元。瑞士信贷位居第二,美银美林位居第三。摩根大通今年也首次称雄欧洲市场,其净收入为1.72亿美元,巴克莱则排名第二,德意志银行位居第三。

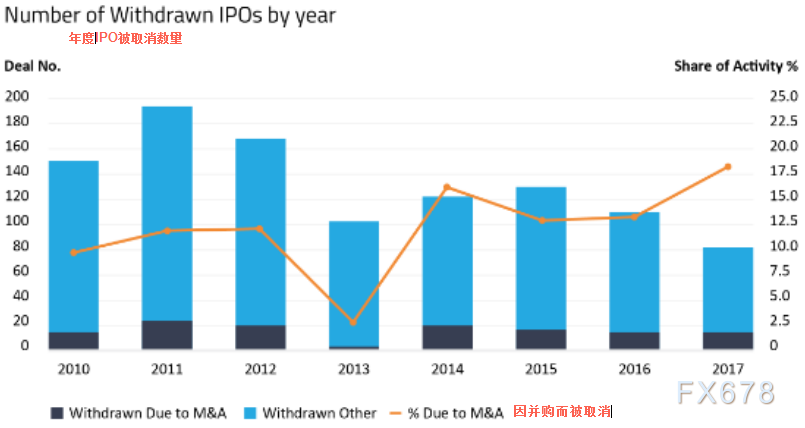

并购取代IPO比例创新高

2017年,有近20%的ipo项目被并购交易所取代,这是自2010年以来的最高比例。这些并购交易中,大多数都是面向特定企业并购者。

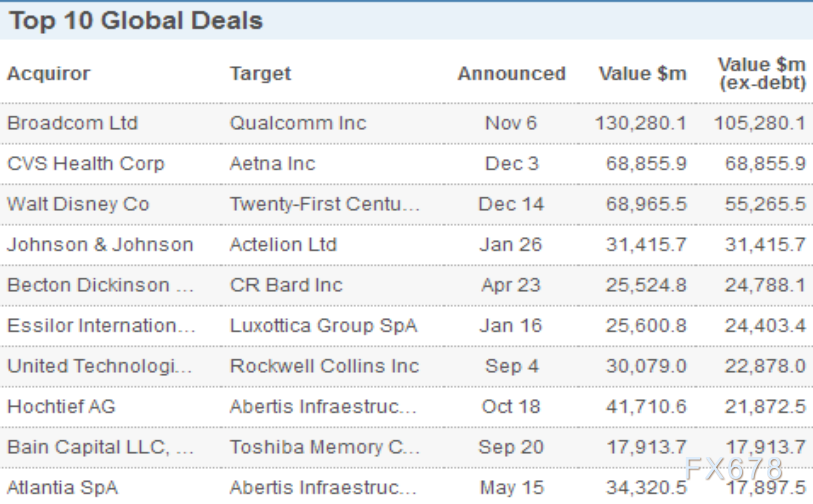

2017年并购交易规模达到了自2008年金融危机以来的第三高水平,公司高管们被活跃的市场所鼓舞,寻求突破性并购交易,即便他们的目标未必心甘情愿。如芯片制造商博通(Broadcom Ltd .)以1030亿美元现金加股票收购高通(Qualcomm Inc .)的交易中,目标公司拒绝进行谈判。

高盛集团(Goldman Sachs Group Inc .)并购业务全球联席主管Michael Carr表示,2017年中有接近80%的并购交易是由买家主动接洽的。有些买家认为他们不会面临竞争,这促使他们大胆地向目标公司施压,并暗示他们将会上市。

据数据统计,主动收购增长推动全球并购交易在2017年达到3.54万亿美元,与2016年的3.59万亿美元大致持平。自2008年以来的并购高峰是2015年,当时并购总额达到4.22万亿美元。

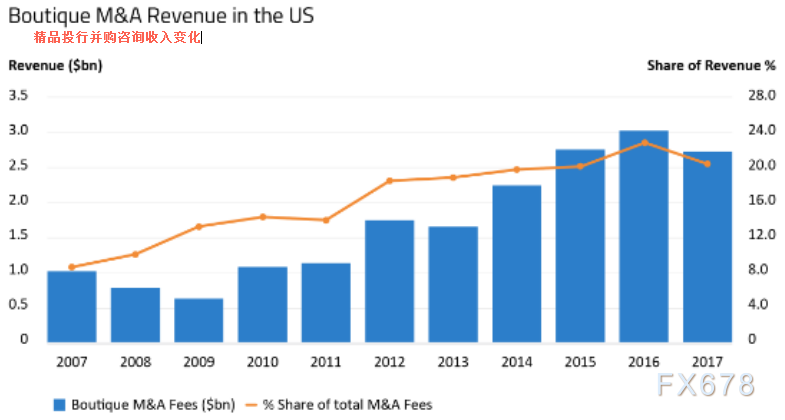

精品投行挑战行业格局

精品投资银行仍然保持着良好的上升势头,并对传统大型投行构成冲击。2017年有三家精品投行进入了美国并购业务收入前十,为有史以来首次。

就在2017年年底发生的两起重量级并购交易中,就有精品投行的身影。在CVS保健公司(CVS Healthcare)宣布以690亿美元收购Aetna,以及迪士尼同意出价660亿美元收购21世纪福克斯(21st Century Fox)这两起并购案中,精品投资银行Centerview 都是幕后的并购策划者。

此外,2017年全年,Centerview已就5项价值超过100亿美元的并购交易提供咨询,其中包括吉利德(Gilead)斥资120亿美元收购风筝制药公司(Kite Pharma)、Vantiv公司斥资100亿美元收购Worldpay,以及向由贝恩资本(Bain Capital)牵头的一项180亿美元收购东芝内存芯片计划。

据悉,Centerview 只有37个合伙人,但类似的精品投行却经常与传统华尔街大型投行展开直接竞争。相比之下,仅在12月中旬,花旗集团就在其公司和投资银行中提拔了30多名新董事。而在11月,高盛又提拔了101家新的投行董事。

咨询公司Freeman & Co的董事Jeffrey Nassof表示,Centerview预计今年将从并购咨询中获得4亿至5亿美元的收入。这相当于每名合伙人的收入高达1350万美元。

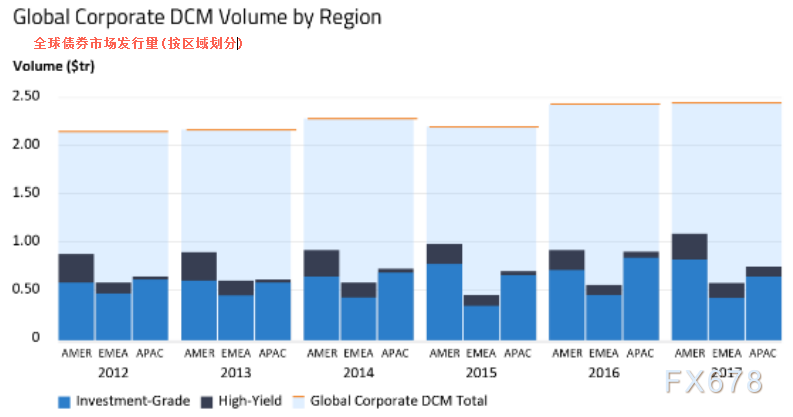

公司债发行火热

公司债发行额在全球创下历史新高,2017年达到2.46万亿美元,主要归因于美国发行的投资级债券再度创下新高。据数据分析公司Dealogic的数据显示,截至2017年12月26日,投资级市场的发行规模为1.44万亿美元,超过了2016年创纪录的1.34万亿美元。对于美联储将继续加息的预期,以及在美国新税改法案生效前处置债务,促使美国企业债券发行创下新记录。

尽管投资级公司债券的总发行量激增,但净供给却较为温和,有助于支撑债券的价格。债券价格保持强势则使得债券收益率维持于低位。因此,投资者不断购入债券使得公司可以将其未偿还的贷款利率降至创纪录的低水平,从而节省了大量的资金成本。

据分析师预计,在2018年初,债券需求仍将保持强劲。但随着美联储和欧洲央行缩减购债规模,意味着固定收益市场的关键支持将被削弱。因此2018年晚些时候,债券市场可能会出现发展,总而影响债券发行。

★2017年投行收入概况

2017年,全球10家最大投资银行的收入录得增长,这要归功于债券和股票发行方面的强劲表现。全球经济改善,企业盈利能力上升,主要央行整体维持宽松货币政策。除了美联储三次加息,和一些地缘政治风险外,整体市场环境使得发行股票和债券变得更容易。

联合政府研究与分析主管George Kuznetsov表示,极低的市场波动为股票发行提供了有利的环境,而利率水平维持于低位则推动了债券业务的发展。

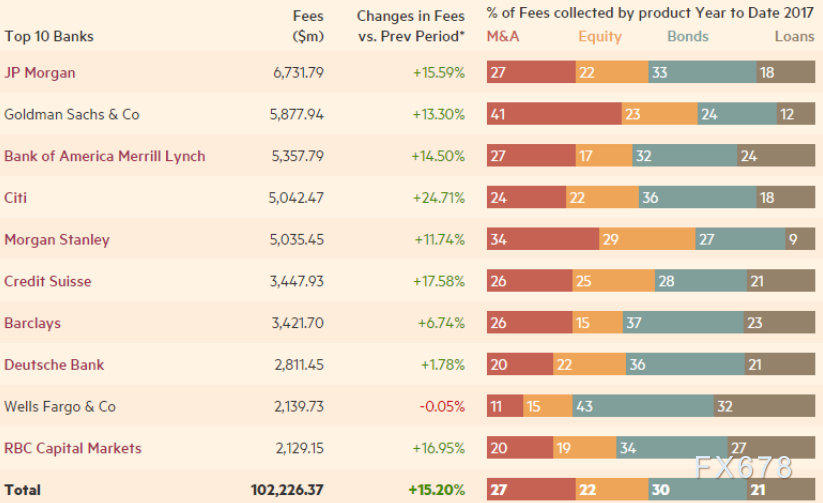

首先,投行收入排行榜显示,摩根大通仍牢牢把持着头把交椅,共创造了67.3亿美元的业务收入,较2016年同比增长15.59%。

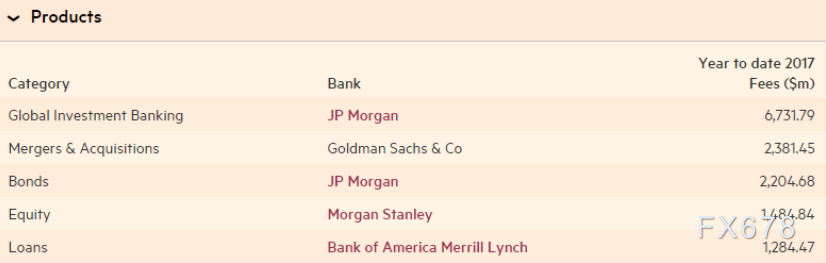

而从细分收入排行来看,摩根大通在债券发行业务上的收入都位居榜首,分别为22.04亿美元。而高盛则在并购资讯业务收入上领跑,共创造23.81亿美元收入。

同时,摩根士丹利和美银美林分别在股票发行和杠杆融资这两项上位居榜首,分别创造了14.84亿美元和12.84亿美元的收入。

另根据前十名投行收入构成的整体情况显示,债券发行收入是2017年投行业务的最主要来源,其中富国银行对这一业务依赖度最高,占整体收入43%。

最后,从投行业务全年变动趋势来看,债券发行和并购资讯业务收入在2017年中达到高峰后有所回落。而股票发行和杠杆融资收入则整体相对平稳,每个季度分布均匀。

2017年投行收入前十排名

根据2017年投行收入榜单显示,摩根大通依然把持头把交椅,全年创造67.31亿美元收入,同比增长15.59%,收入增速排第四。从收入结构来看,债券发行占比最高,为33%。

收入榜第二则为高盛,全年收入为58.77亿美元,同比增速13.3%,收入增速排第六。收入结构方面,并购资讯业务占比最高,为41%。相较于榜首的摩根大通,高盛的业务更依赖于并购,这也导致了其收入增速相对较低。

第三名的美银美林整体收入与高盛相差不大,为53.57亿美元,同步增长14.5%,收入增速排第五。此外,美银美林的收入构成与摩根大通相近,分布比较平均,占比最高的为债券发行业务,占32%。

2017年投行并购资讯(M&A)业务收入前十排名

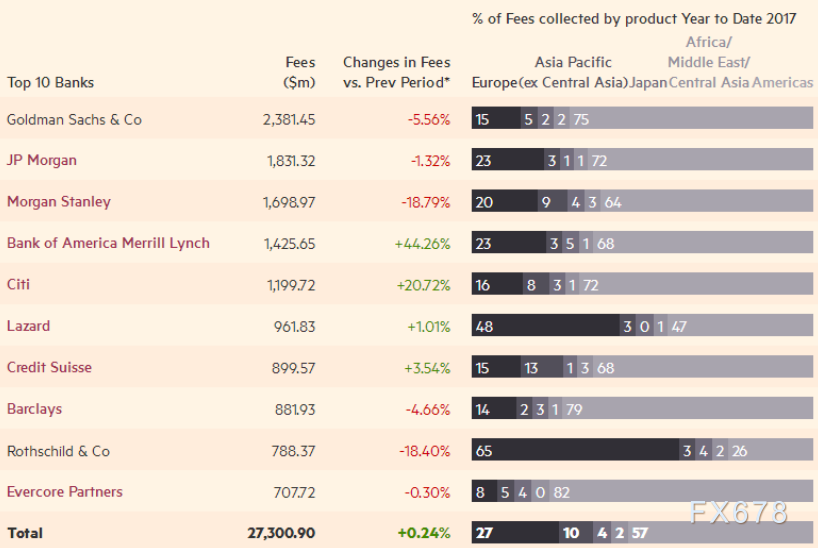

从细分的收入榜来看,并购资讯业务收入排行第一的投行为高盛,全年共创造23.81亿美元,但同比下降5.56%。区域划分来看,高盛主要收入来源来自美国,占75%。其次为欧洲地区,占15%。

另一值得注意的是,精品投资银行首次占据前十排名榜单中三个席位。他们分别是Lazard、Evercore以及Centerview。其中,收入最高的Lazard创造了9.61亿美元的收入,尽管离高盛相比仍有差距,但精品投行抢占市场份额的趋势正越发清晰。

再从2017年并购金额排行来看,博通(Broadcom)并购高通(Qualcomm)的潜在交易金额最高,为1302亿美元。不过,目前该并购案的前景仍不明朗。

而在已确认的并购案中,CVS Health并购Atena以及迪士尼并购21世纪福克斯这两大并购案的交易金额分别为688.55亿美元和689.65亿美元。

2017年投行股票发行业务收入前十排名

从股票发行业务收入排行来看,摩根士丹利位居第一,全年创造14.84亿美元收入,同比增长65.77%。摩根大通和高盛分别位居二三位,收入分别为14.75亿美元和13.68亿美元,同比增速则分别为32.19%和69.23%。

值得注意的是,上市公司股票增发为该领域业务收入的最主要来源。从下表中可见,排名前十的投行的股票增发业务普遍占到股票发行的50%以上。

具体增发案来看,意大利裕信银行增发股票金额位居2017年榜首,总金额为136.92亿美元。日本邮政控股公司和德意志银行的增发案则位列二三位,金额分别达到了116.57亿美元和85.39亿美元。

2017年首次公开募股(IPO)排行来看,科技新贵Snap公司上市募资金额最高,达到了39.1亿美元。

2017年投行债券发行业务收入前十排名

债券发行这份榜单上,摩根打通位列首位,全年收入为22.04亿美元,同比增长29.91%。其中,投资级债券发行占47%,高收益率债券占31%,这两个级别债券发行为摩根大通全年债券发行收入主要来源。

花旗银行则位列第二,总收入为18.02亿美元,同比增长15.53%。与摩根大通类似,投资级债券发行占这一块收入45%,位收入主要来源。而高收益率债券比重为20%。

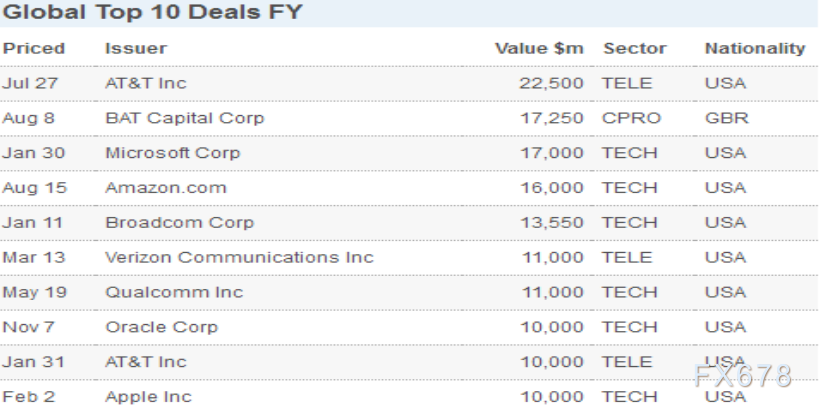

而从具体案例来看,2017年投资级债券发行金额最大来自于AT&T公司,为225亿美元。第二名为BAT资本,金额为172.5亿美元。第三名则为微软,金额为170亿美元。

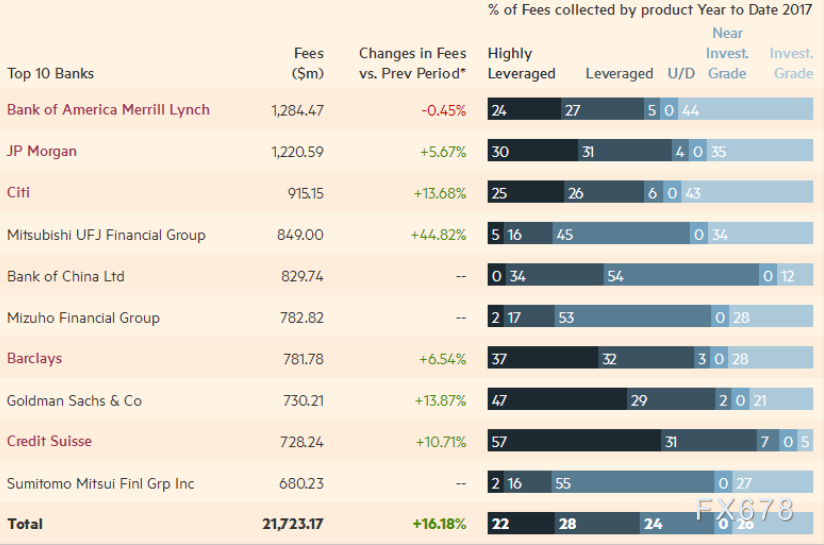

2017年融资业务收入前十排名

融资收入方面,美银美林占据榜首,全年收入为12.84亿美元,但同比下降0.45%。其中,杠杆融资收入共占到这块收入的51%,比重最高。

摩根大通位居第二,总收入为12.2亿美元,同比增长5.67。从收入构成来看,杠杆融资同样是摩根大通在这块业务收入的主要来源,占比为61%。

2017年投行业务涉及行业构成

从2017年投行业务设计行业构成来看,投行在金融领域收入最高,为155.19亿美元,同比增长0.22%。而能源和高科技领域则分列二三位,收入分别为65.14亿美元和39.94亿美元。但值得注意的是,投行在美国能源和高科技领域收入增速同比出现下滑,分别同比下降0.06%和0.26%。

【原创声明】:本文由汇通网大维原创撰写,由汇通网随风校对,作为汇通网2017年终专题的一篇文章,转载请标明来源,谢谢。

大维

大维

沪公网安备 31010702001056号

沪公网安备 31010702001056号