美元指数自去年12月以来便进入了加速下跌的通道,尽管美国“税改”顺利过关,美联储加息预期也依旧稳固,但美元却意外逆势下跌,令市场观察者大跌眼镜。

对此,Alt-Market.com网站的经济学家布拉顿·史密斯(Brandon Smith)撰文指出,不加克制的央行刺激措施以及多年来人为的低利率已经“毒害”了我们金融体系的方方面面。实际上,很多市场朝着完全相反的方向发展,就像2008年金融危机开始之前那样。最明显的例子是股市。尽管所有基本面数据与健康经济背道而驰,美国股市2017年屡创新高。

迄今为止,美联储(连同其它央行)一直没完没了地供应廉价货币,加上接近零利率的隔夜贷款,所有人都在疑惑,这些钱都去了哪儿。史密斯表示,“很明显,这些钱并没有流进每个公民的口袋。相反,我们发现央行措施真正的受益人是那些早已巨富之人。此外,很明显,央行刺激措施是貌似不可战胜的神奇股市上涨背后的罪魁祸首。”

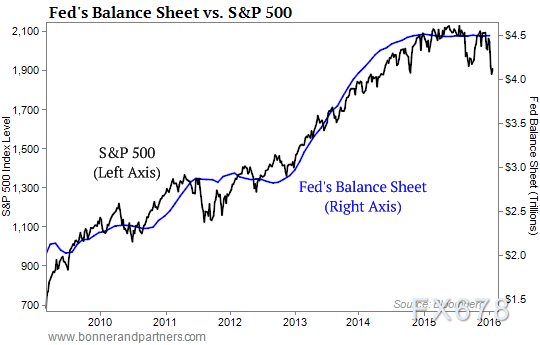

为了表明央行刺激措施与股市上涨之间的关联性,可以比较美联储资产负债表的膨胀与标普500指数的上升。从下图可以看出,美联储资产负债表与标普500指数的走势基本吻合。是巧合吗?史密斯认为不是。

图1:美联储资产负债表(右轴)和标普500指数(左轴)

另一个表现怪异的市场因素是美元指数。自2008年金融危机爆发之后,美元相对其它货币起初以相对可预测的方式变化,但在美联储推出史无前例的紧急援助和刺激措施之后暴跌,因为美联储的刺激措施凭空产生了无限的货币。大宗商品顺理成章地弥补财富保护的空白,并在价格上出现了爆炸式增长。尤其是石油市场——其价格仅以美元计价(如今这种情况正在迅速改变)——几乎翻了四番。黄金触及历史高位,接近2000美元。

过去几年,央行开始协同收紧货币政策,起初是缩减量化宽松(QE),然后加息,如今缩减资产负债表。史密斯指出,尽管实施紧缩措施后,油价及其它大宗商品相对于美元大幅下跌,黄金实际上维持了强劲表现,且仍是近年来表现最好的资产之一。

美联储加息,美元反而大幅下挫

对于美元来说,发生了相当奇怪的现象。史密斯表示,通常来说,美联储收紧货币政策会不断推升美元指数。相反,美元指数面临自2003年以来从未有过的急速大跌。

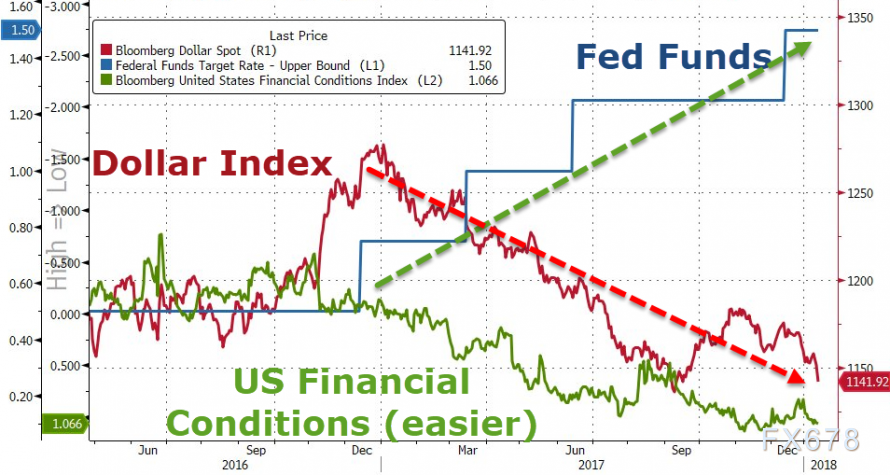

图2:彭博美元指数(红线)、彭博美国金融状况指数(绿线)及美联储基金目标利率

从上图可以看出,随着美联储加息,美国的金融状况越来越宽松,美元指数大幅下挫。到底发生了什么?史密斯指出,有几个因素在起作用。

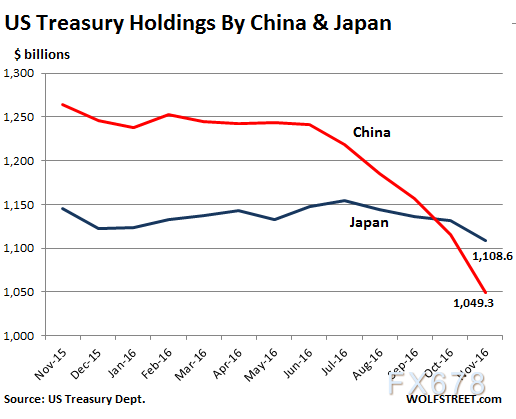

首先,国际情绪越来越不利于美国债券(国债),这可能会影响对美元的总体需求,并反过来影响美元的价值。从下图可以看到,日本和中国在2016年相对稳定地减持美债。

图3:中国和日本所持的美国债券(单位:10亿美元)

2016年10月以前,中国长期是美国国债的最大持有者,此后被日本反超。2017年上半年,经过连续5个月增持,中国再次成为美国国债第一大海外持有国。

上周三(1月10日)有消息称,中国或正考虑放缓或暂停购买美国国债。这一消息传出之后,金融市场走势瞬间发生巨变:美债收益率急涨,美元和美股遭到抛售。

其次,对另一种世界储备货币的国际需求正微妙地增长。史密斯表示,作为世界储备货币,美元已享受了几十年的保护,但包括俄罗斯、中国和沙特等国正转向双边贸易协定,这些协定将改变美元作为世界储备货币的体系。这将最终引发巨量的美元从海外涌回美国,因为跨境贸易将不再需要美元。相应的,美元相对其它货币将继续下跌。

再次,还有全球央行协同财政紧缩的问题。欧洲央行,甚至日本央行也转向缩减刺激措施及量化宽松。这意味着,其它货币相对于美元将升值,美元指数将相应地进一步下跌。除非美联储在加息方面更加积极,美元的下跌将是残酷的。

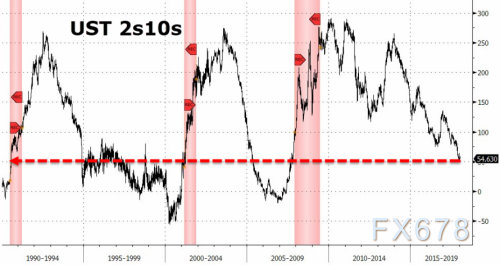

最后,美联储近10年来的刺激措施并没有进行审计。因此,我们真的不知道美联储实际创造了多少货币,但从股市似乎无休止的上涨中我们可以推断出,这一数量是巨大的。最终,货币的创造及结果将会在某个地方引起下跌,很可能我们首先在美元及债权收益率曲线上看到结果。目前美债收益率曲线比2008年股市崩盘以前趋平的速度还要快。

史密斯指出,平坦的收益率曲线通常是经济衰退的征兆。

图4:美债2年期和10年期国债收益率曲线

美联储或加速加息,以应对美元下跌

史密斯认为,这只是美元和美债麻烦的开始。那么,美联储对于迄今为止一直无视其紧缩措施的美元市场将如何反应?

在整个2017年,史密斯一直警告称,美联储将继续加息(尽管很多人持相反意见),并最终找到一个借口,比之前在他们的点图中所陈述的加息速度快得多。“我的这一预测基于美联储很明显正试图刺破它自2008年以来制造的巨大财政泡沫,以及他们计划在特朗普任职期间这样做的事实。至于特朗普有没有意识到美联储的这一计划还不好说。特朗普已经在好几个场合对史诗级的股市上涨居功自傲,因此,当股市崩盘时,人们会怪罪到谁头上?当然不会是从一开始就让泡沫膨胀的银行家们身上。”

即便主流金融媒体有时也承认,特朗普将会对他在竞选期间要求美联储加息“后悔”,因为这会停止向股市注入资金。

美联储及主流媒体还灌输了这样的概念,如果特朗普政府推行“胡佛式”的基础设施建设计划,美联储“将被迫”更快地加息。

除此以外,美元下跌的“问题”也为快速加息带来了一个全新的理由。史密斯认为,现任美联储主席耶伦离任,鲍威尔接任美联储主席后,美联储将开始更快的加息,并加速缩减资产负债表。他们会将美元指数的异常下跌及美债需求的下降作为更极端行为的借口。

鲍威尔早已支持在2018年“逐渐加息”,在2017年12月的美联储会议纪要中,有几位美联储官员表达了“更快加息”的需求。史密斯预计,在鲍威尔的带领下,这一情形将会扩大。

少数华尔街经济学家也警告,2018年会有更多加息,这可能会对美国股市正在进行的上涨带来极大的震荡。

史密斯表示,这可能是美联储的计划。央行家们需要一个他们所产生的市场泡沫最终破裂的替罪羊。“为何不让这一泡沫最终在近期破裂,怪罪到特朗普政府以及支持特朗普的所有保守人士的头上?要这样做,美联储需要一个快速加息的理由。如今,他们有了这个理由,那就是美元直线下跌。”

这将如何影响黄金?

迄今为止,黄金实际上跟随美联储加息一起上涨,这似乎与直觉相悖,但随着利率的上升,美元也在下跌。

图5:黄金价格与联邦基金利率

史密斯表示,“我的确认为,如果美联储提高加息的频率,金价将会最初有一个小幅的下跌。最终,股市将意识到盛宴结束的事实,特朗普税改不足以抵消央行缩减数以万计的廉价美元所带来的损失。”

一旦美联储加息并缩减资产负债表后,美国股市开始暴跌,美元命运的不确定性膨胀,黄金将比以往任何时候都要强劲。与此同时,史密斯认为,贵金属的任何下跌都是一次重要的买进机会。黄金是危机期间总是表现良好的少数资产之一。

美美

美美

沪公网安备 31010702001056号

沪公网安备 31010702001056号