★政策回顾:鹰派纪要出人意料,欧银年初将改前瞻指引?

欧洲央行在12月决议中一如预期维稳货币政策,政策声明较此前几无变化;德拉基看好欧元区经济增长前景,但对于通胀能否有效抬头仍缺乏明显信心,且并未谈及有关调整政策指引的事情;然而,欧洲央行在1月11日公布的会议纪要却意外谈及调整政策前瞻性指引,并称进一步放松金融条件是不必要的,大出市场意料之外;这意味着欧洲央行可能进一步收紧政策,自此也打开了欧元兑美元进一步持续走强的大门。

关于货币政策,欧洲央行会议纪要显示:

欧洲央行可能在2018年早期渐进调整前瞻性指引;进一步放松金融条件是不必要的;强调通货膨胀必须有足够的货币刺激,才能向理事会的目标靠拢。

关于通胀,欧洲央行会议纪要显示:

薪资增速带来一些安慰,但通胀仍旧令人担忧;近期核心通胀的下行压力是由于暂时性因素造成的;随着通胀上升,与利率相关的指引重要性将会有所增加;如果通胀发生变化,将会改变沟通方式。

☆强劲经济与疲弱通胀之间的僵局

欧元区经济目前处于十年来的最佳状态。路透调查显示,预计今年欧元区GDP平均增长2.2%。

虽然经济状况良好,但通货膨胀仍然处于低位,只有小幅回升的迹象。这也是欧洲央行坚持认为其超宽松的货币政策立场恰当的主要原因,以及为什么大多数理事会担心不必要的财政紧缩。

分析师指出认为,像欧元区这样复苏的地区已不再需要量化宽松和零利率等紧急措施。现在的一个主要担忧是,如果经济过热,欧洲央行将不得不迅速收紧货币政策,那么可能会扼杀经济增长。另一个担忧是,在利率如此之低的情况下,如果出现另一场意想不到的危机,那么欧洲央行可能会“黔驴技穷”。

★本周欧银决议六大看点

①欧洲央行会调整货币政策吗?

市场普遍预计,不会,现在还为时过早。目前的通胀水平对于德拉基来说仍然还是太低了,欧洲央行承诺至少将每月300亿欧元的购债计划维持到9月,且声称,利率仍将维持不变,直到QE结束后很久。

不过,假如“很久”这个措辞从欧洲央行声明中被剔除,那么市场可能会预计短期利率会高于当前水平。

②欧洲央行会调整前瞻指引吗?

由于欧洲央行在12月纪要中表示,“可能在2018年早期渐进调整前瞻性指引”,人们普遍关注欧洲央行将于何时修改前瞻指引;目前市场主流观点认为,欧洲央行不太可能在1月份宣布其退出其现行债券购买战略的明确时间表,但是很多人预测其会在今年上半年公布。

据权威机构调查,经济学家预计,欧洲央行前瞻指引将在3月开始调整;近一半的受访者预计,欧洲央行将在6月份宣布明确的购债结束日期;经济学家还预计,到2019年第二季度,欧洲央行存款机制利率将从-0.4%上升至-0.25%。

③QE何时会结束?

欧洲央行此前表示,自2018年1月起到9月底,将购债规模从每月600亿欧元降至300亿欧元。 且如果需要,购债计划还会延长。

但几位理事会成员最近几个星期暗示,经济发展势头如此之好,没有必要再继续购买债券。周四的声明应该会透露出欧洲央行在这个问题上的看法,但大多数分析师认为,它不大可能会调整其前瞻性指导。任何可能的变化应该会等到3月份通胀预期的出炉。

摩根大通上周表示,预计QE将于9月份完全结束,而2019年3月才会迎来首次加息。

摩根士丹利欧洲高级经济学家Daniele Antonucci在一份报告中表示:“我们看到了两种可能性:第一种是让量化宽松政策偏向的资产种类更加平衡,也就是拓宽购买资产的范围;第二种是会让这个大型的债券购买项目直接关闭,9月份之后再也不可能出现任何债券购买了。”

④通胀前景如何?

目前来看,通胀是欧元区复苏中的唯一短板。去年12月份,CPI年率增幅降至1.4%,仍低于欧央行略低于2%的目标,这使得欧央行没有理由加快退出宽松的货币政策。

然而,在过去一个月,石油价格已经上涨了10%左右,德国也有望迎来工资的上涨。这都有助于提高通胀,强化鹰派加息预期。

但是欧元的不断攀升,使得通胀上升受阻。随着消费者价格的上涨,市场加息预期升温,这反过来又推高了欧元。欧元走强可能会抑制通胀并阻止经济复苏,因为这可能会影响出口,并使进口产品变得更加的昂贵。

⑤面对强势欧元,欧洲央行将如何回应?

欧元近日的强劲涨势兼职可以说是“根本停不下来”,自一月以来已经持续拉升460点,最高探至1.2459;虽然德拉基总是强调说,欧元汇率不是政策目标,但是欧央行对货币市场风险的关注度仍然很高;这意味着,本周的欧银决议可能会涉及到欧元最近的大幅上涨,而其声明可能会打压欧元。

最近几天,欧洲央行的几位发言者对欧元走强都表示了担忧,而德拉基的态度可能也是一样。

⑥“鸽派惊喜”还是“鹰派惊喜”?

如果德拉基暗示,欧央行的购债计划在9月份之后会延长。那就是“鸽派惊喜”。这可能进一步推后市场对欧央行加息时点的预期,并终结欧元的狂欢。

相反,如果前瞻性指引发生改变,或暗示九月份全面终止量化宽松计划,那就是“鹰派惊喜”,这意味着欧元可能会再次飙升。

★机构前瞻

☆北欧银行:德拉基1月决议料放鸽,短线欧元偏下行

北欧银行认为近期欧元兑美元的上涨,及市场对欧洲央行第一次将加息10点的计价,与欧元区仍温和的通胀压力,及欧洲央行鸽派货币政策立场不符。

实际上,市场对欧洲央行首次加息的计价暗示量化宽松(QE)购买将在9月戛然而止,12月将进行加息。这种预期与欧洲央行行长德拉基此前发出的平稳退出超宽松政策信号相悖,因此这种计价显得过于激进。

虽然近期汇价的上涨不足以真正令欧银感到担忧,但却足以令行长德拉基在决议后的新闻发布会上发表鸽派言论,因此短线欧元将面临部分下行压力。

☆美银美林:欧银1月决议德拉基料强调这两点

德拉基将在周四(1月25日)举行的1月利率决议上强调两点,分别为:1、测序为货币政策前瞻指引中的铁定元素,是神圣不可侵犯的;2、交流方式的转变将是逐步的。

QE相关的不对称因素将进一步弱化,前瞻指引中更重要的转变将在3月会议上进行。

本周欧洲央行管委会委员对欧元兑美元涨向1.23的速度进行了回应,预计汇价将易于受德拉基的鸽派言论影响,届时他将在新闻发布会上的问答环节中对近期欧元涨势做出回应。

☆荷兰国际集团:德拉基1月料再度放鸽,宜低吸欧元

本周欧洲央行将公布1月利率决议,对市场而言真正重要的是,德拉基在决议后新闻发布会上的基调。

欧洲央行将暗示欧元走强为不确定性的重要来源,但德拉基可能难以找到基本面以外的推高汇价的原因。

因此届时德拉基料再度放鸽,试图从言论上拉低欧元汇率,不过效果可能并不显著,因近年来市场已习惯了欧洲央行的鸽派立场。

欧银1月决议后欧元兑美元仍可能走软,支撑位料位于1.2140/50,一旦下破,将为投资者们提供买入良机。

★市场反应前瞻

汇通网元易认为,近期欧元的涨势可能已经超出了基本面能够支撑的水平,汇价处于严重超买状态;在这种情况下,德拉基发表鹰派讲话的可能性很小;此外,市场调查预计,欧洲央行1月可能并不会修改政策指引,而暗示将于9月结束QE目前也为时过早;总体而言,此次欧洲央行决议可能将不及欧元多头预期的鹰派。

因此,由于政策的不确定性风险,欧银决议前可能会出现一定程度的欧元多头回吐行情,进而提振美元企稳,打压黄金;且若欧洲央行决议果然不及多头预期的鹰派,料将引发欧元短线回调,利好美指,利空黄金。

当然,若欧洲央行意外修改了前瞻性指引,或暗示九月份全面终止量化宽松计划,料将引发欧元进一步冲高,再度重创美指,推升金价;但由于目前欧元已经极度超买,即便短线再度冲高,仍需警惕多头平仓结利。

★技术分析

☆欧元:趋势看涨,但当前面临回调风险

①周线上,欧元升破9月高点后加速上行,现已明显升破布林带上轨,RSI超买,但尚无明确见顶信号,看多但需警惕回调风险;

②日线上,汇价持续沿布林带上轨上行,RSI显示汇价持续超买,但尚无明确见顶信号,看多但需警惕回调风险;

③小时图上,汇价一度回吐日内涨幅,MACD形成死叉,表明日内面临回调压力;

激进交易者可考虑趁汇价短线回调之际择机逢低做多;

上方阻力位于1.25、1.26关口以及2014年以来跌幅的61.8%回调位1.2647;

下方支撑位于1.24以及上周高点1.2323。

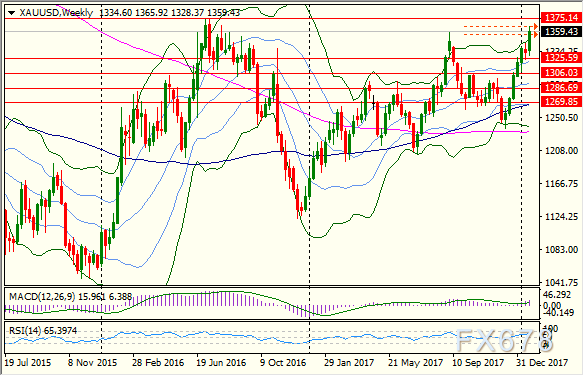

☆黄金:趋势看涨,但当前面临回调风险,关注1375美元附近阻力

周线图上,金价升破9月高点关键阻力,若能持稳该水平位之上将有望扩大升幅,看涨,但需警惕2016年7月高点1375美元附近阻力;

日线图上,金价升破9月高点后目前正回测该点位,汇价需持稳该点位才能进一步扩大涨幅,但汇价明显超买,看多但警惕回调风险;

小时图上,MACD死叉,关注金价能否再创新高,若不能则可能短线调整;

激进交易者可考虑趁汇价短线回调之际择机逢低做多;

上方阻力位于1370美元以及2016年7月高点1375美元;

下方支撑位于1350美元、1月15日高点1344.58美元。

☆美指:超卖但仍看空,关注能否守住88.71关键支撑

周线图上来看,美元指数跌破90关键支撑位后,下行压力高企,若欧洲央行决议不是非常鸽派,恐难逆转美元颓势;目前美指正测试2010年6月高点88.71附近支撑,若能守住该支撑位,或将转为弱势盘整,短线V型反转可能不大。

元易

元易

沪公网安备 31010702001056号

沪公网安备 31010702001056号