2月27日,标普500指数下跌1.3%至2744点。在整个2月,标普500指数下跌2.8%,相比2月前9天自高点10%的暴跌已是相当温和。自2月9日,标普500已反弹8.4%。

3月股市通常表现良好,但加息及通胀忧虑仍笼罩市场

CFRA首席投资策略师Sam Stovall表示,3月通常是一个好的月份。回溯到1945年,2月是标普500指数表现第三大最糟糕的月份。

专家表示,3月股市表现会更佳,但股市的挑战在于围绕加息及通胀忧虑所造成的持续的波动。3月21日,市场预计美联储将加息,并公布新的通胀及利率预测。市场预计,美联储今年加息次数可能超过目前市场的预期。

美联储主席鲍威尔2月27日在国会发表半年度货币政策报告时表示,他将维持前美联储主席耶伦的政策,继续渐进加息。

Sam Stovall表示,回溯到1945年,3月份股市有2/3的时间上涨,4月该比例甚至更高,达到69%。4月通常是一年中表现第二佳的月份,平均上涨1.4%。3月表现为第三佳。

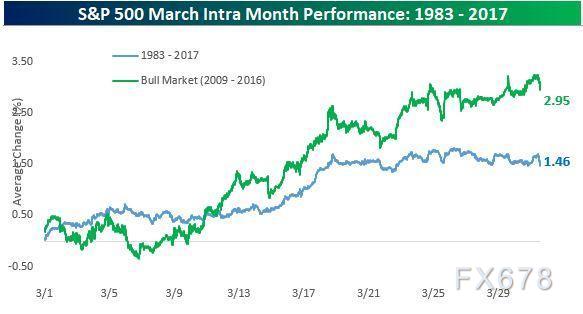

Bespoke合伙创始人Paul Hickey表示,自9年前股市开启牛市的这个3月,标普500指数在3月份的涨幅刚刚低于3%,是该指数3月份通常平均值的2倍。回溯到1983年,标普500指数在3月份平均涨幅为1.5%。

股市已触底,还是会呈W形变化?

随着2月即将结束,市场的焦点在于股市是否已寻找到底部,还是会呈现W形变化,与目前股市的V形反弹相对。

Sam Stovall指出,尽管股市避免了再次测试新低,这可能预示着不久将会经历再次波动。

投资者正密切关注标普500指数的2730点水平,这是一个关键支撑位。T3Live.com的Scott Redler表示,如果跌破2730点这一水平,标普500指数将跌向2700点。如果突破2700点,这意味着标普500指数将重新测试2月低点2535点。

Scott Redler表示,“2701点是一个重要的分界线。如果低于这一水平,人们会对逢低买入失去信心。”他还表示,10年期美债收益率2.95%的水平也是一个会惊扰股市的水平。周二,在鲍威尔讲话之后,10年期美债收益率一度升至2.92%。

下图为1983-2017年标普500指数3月的月内表现(绿线为2009-2016年股市牛市的3月份表现)

股市的一个警告

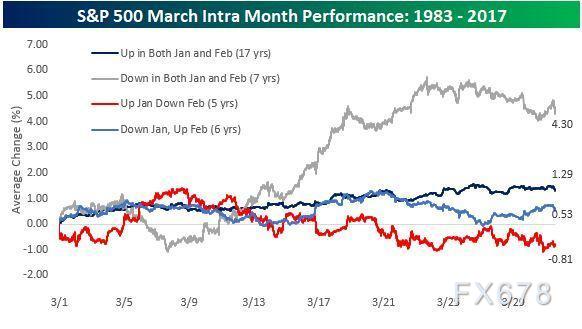

尽管3月股市通常表现良好,Paul Hickey在其研究中也发现了一个警告。回溯到1983年,在标普1月上涨然后2月下跌的5年里,标普500指数在3月平均下跌0.8%。最常见的是标普500有17年在1月和2月上涨,为这些年的3月份月度平均上涨1.3%铺平道路。

标普500指数有7年在1月和2月标普500均下跌,3月表现最佳,标普500指数平均上涨4.3%。其中一年发生在互联网泡沫期间的2000年,当年的3月份标普500指数大涨9.7%,是1983年以来的最佳表现。其次为2009年3月,当月标普500指数大幅上涨8.5%。

Paul Hickey表示,今年3月股市可能会上涨。“进入2018年,市场情绪很强烈。1月,情绪甚至更加强烈。2月股市的回调在某种程度上说是一种提醒,这让人们的预期重新回到现实。这是有益的。”

“短期来看,市场会紧张不安,但过去的9年,利率也曾大幅上升,市场也能应对。狂欢还会继续。”

下图为1983-2017年标普500指数3月的月内表现。从图中可以看出,标普500指数有17年在1月和2月均上涨,有7年在1月和2月均下跌,有5年在1月上涨2月下跌,在1月下跌2月上涨的年份为6年。

美美

美美

沪公网安备 31010702001056号

沪公网安备 31010702001056号