日元独领风骚,兑美元大涨近200点,因超宽松政策受到动摇,周五跌幅收窄。商品货币对澳元、加元走势次之录得百点涨幅获益于大宗商品的上涨。但欧系货币对表现惨淡,英镑创下自去年12月12日以来低点,欧元亦刷新自去年11月14日以来低点,因欧元区经济放缓,英国CPI表现不佳。

美指因超买左右难行,但美元资产依旧强势

美元指数虽处于高位,但其制造业数据表明且经济状态良好,同时作为年内加息前景最为明朗的国家,市场给与认可。尽管指标显示早已超买,但热钱仍从新兴市场流出转向收益率、确定性更高的美元资产,这使得美元指数居高不下。但上方也面临0.618的压力位所以美指左右难行高位震荡。

(美元指数日线图)

另一方面,美联储于5月24日凌晨发布会议纪要,措辞中仍暗示年内加息三次的主流态度。美联储对高于2%的通胀也保持容忍态度,即不会就此加快加息步伐,整体会议纪要中性偏鸽。美联储的票委官员也对此做了补充,他们一致认为不应采取更为激进的货币政策,应最终调整至中性利率。此外,他们也谈及对油价上涨和贸易局势感到忧虑。

下周投资者需留意美国一季度GDP修正值、PCE物价指数等重要数据。另外,从下周三的ADP就业数据的小非农,再到下周五的非农数据的来袭,投资者需照惯例着重关注时薪增速、就业人数变动、失业率三项数据,或将给与美指能否继续上行答案。

英镑跌跌不休,卡尼讲话+数据不佳使其雪上加霜

英镑本周未能如市场大多人预期,在狂泄近千点后未出现报复性反弹。数据上面来看,出零售销售月率因天气好转有所改善,带动物价指数有所上升。但衡量加息与否的重要指标核心通胀却意外下滑,同时一季度GDP修正值也未出现超出预期的表现,这使得英镑多头绝望。

(英镑兑美元日线走势图)

但随后5月通胀听证报告会给其带来希望,英国央行委员重申未来3年每年都会加息1或2次。但随后卡尼的鸽派言论,遏制了这一势头,他表示,尽管它对英国未来经济信心满满但也强调了加息计划或会因“更强烈的”脱欧而调整。这不禁让人联想到爱尔兰边境问题、以及特雷莎·梅的政治权威遭受挑战,不确定性使得英镑成为本周最弱的直系货币对。

欧银纪要鹰派信号难挽回颓势,欧元遭受内外部风险双杀

欧元区本周公布的一系列经济数据继续表现不佳,PMI及消费者信心指数均与预期差距较大,同时,作为经济火车头的德国一季度GDP修正值也表现平平,消费者信心甚至出现下滑。

(欧元兑美元日线走势图)

尽管欧洲央行会议纪要显示,欧元区经济发展存在潜在力量。多位官员也表达了对欧元区前景看好的信心。但与美国贸易关系在关税和伊朗核协议问题上的分化和对立,这种不确定性或致使经济遭受伤害,使得资金出逃去够买欧元区传统避险货币瑞郎,受此影响瑞郎兑美元涨幅可观。

另一方面,意大利组阁虽在大选威胁下暂时妥协完成协议,但其高赤字问题难以解决,若第三大经济区因此破产,则欧银的圆柱无疑是杯水车薪。若意大利就此摆脱欧洲成员国的身份,欧元区经济又会遭受不可承受之痛。多方面叠加影响,致使欧元一蹶不振。

日元倒行逆施,因超宽松政策动摇

日元本周表现强劲,在美指站稳94证书关口的情况下,美元兑日元从111.4高位大跌200点。

(美元兑日元日线走势图)

尽管日本公布的5月东京CPI差于预期,但由于安倍丑闻缠身且执政以来日本经济负增长、通缩问题初现,其支持率直线下滑动摇了其安倍经济学超宽松货币政策。同时,考虑到日本股市、债市配置几近饱和,日本央行不得不采取“隐形减码”的措施,日经指数录得大跌。

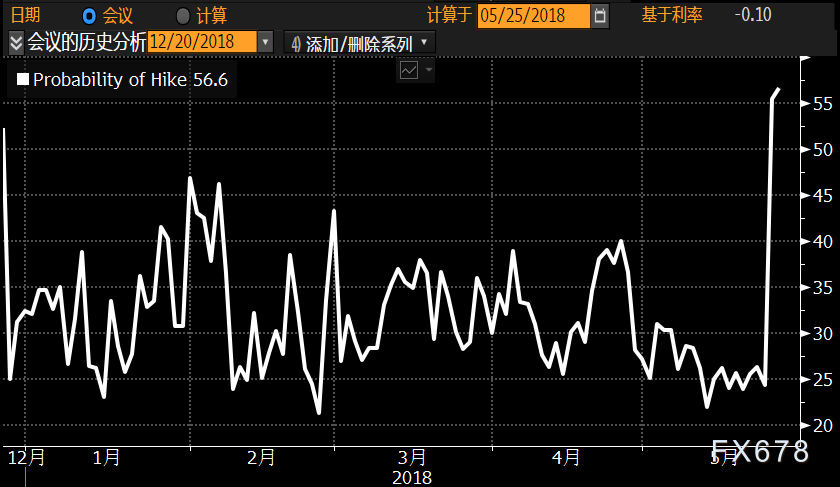

这些因素推升年底日因加息概率陡增,从24%上升至56%。下面是利率期货定价,后续需关注概率是否持续增高。

(日银加息概率变化)

其他商品货币对表现都中规中矩,三个商品货币对中澳元相对强势兑美元上涨,因全球通胀担忧带动大宗商品价格坚挺使其受益,收报0.7548,周涨幅0.49%。

(澳元兑美元周线图)

纽元次之,兑美元周线收小阴线十字星,收报0.6917,周跌幅0.14%。

(纽元兑美元周线图)

加元表现最弱,美元兑加元周线上涨,因特朗普宣称提高进口进车关税,他认为过去的廉价车辆进口抢走了美国汽车市场的就业机会,他希望借此振兴美国汽车行业。这使得北美自贸谈判陷入僵局,三国此前争议焦点在汽车零配件的比例。考虑到,北美自贸在上周就已错过最佳谈判时机,加拿大经济或受到牵累,本周出现补跌情理之中。

(美元兑加元周线图)

值得注意的是,下周中国会公布PMI数据,作为澳大利亚最大贸易伙伴或对澳元产生影响,另外加拿大央行也会公布5月央行基准利率,料维持1.25%不变,关注7月能否加息。

青择

青择

沪公网安备 31010702001056号

沪公网安备 31010702001056号