美元指数在高考时意外落榜主要有四大原因,一个是欧系货币对的反弹迅猛,形成了此消彼长的走势。二是G7国家领导人峰会临近,但美国的横行霸施招致各国围殴,6+1格局初显,美国经济承压。三是因美国财政赤字危机的前提下,美债收益率上行坎坷。最后下周二(6月12日)的特金会或给黄金上涨提供契机对美元造成压制。

欧系货币对的报复性反弹

美指最近的疲软与欧系货币对的报复性反弹关系紧密。欧元兑美元本轮上涨已接近300点,英镑兑美元亦出现超200点的涨幅。

对比因GDP经济数据大幅走强而频繁抢镜的澳元兑美元才录得250点的涨幅,应该说欧系货币对是本轮上涨的主力,这也是在极度超卖现象后的正常修正。

当然,欧元之所以选择此时大幅反弹也和最近的一些基本面消息有关。

☆欧银官员释放鹰派信号☆

周三(6月6日)欧银三位官员在讲话中释放鹰派信号。执行委员普雷特认为,未来将逐步减少净资产购买规模,因劳动力市场收紧带动欧元区经济发展。

随后欧银管委魏德曼的态度更为激进,他直接了当的指出2018年年内结束QE回归正常化货币政策的可能性较大。

另一位管委汉森也表示同意这一看法,给出了2019年年中首次加息这一前瞻指引。三位官员一致的态度总结为懒理近阶段欧元区经济放缓现象这一事实,而保持原先的利率政策路径不变。

☆前瞻性指标预示着欧元区经济复苏☆

尽管三位官员的措词发言进一步提振了欧元,但更重要的是欧洲经济火车头德国的经济复苏程度夸张。

周三公布的零售业PMI录得55.5远超前值51,上周三(5月30日)实际销售月率亦出现惊艳表现录得2.3%大幅超过0.5%的预期。经济龙头的零售销售等前瞻性指标的趋好,意味着欧元区经济开始复苏逆转。

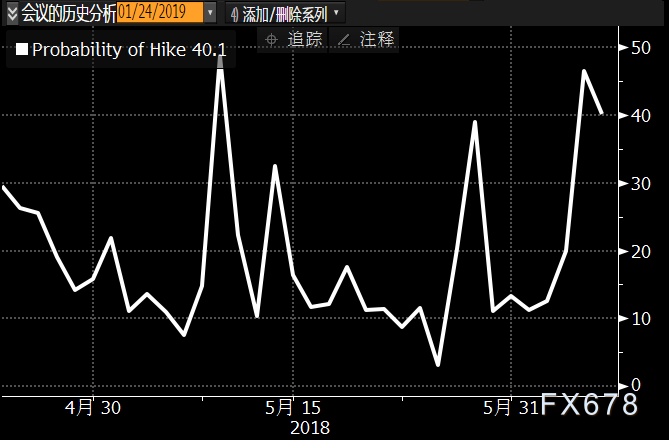

这也提升了市场对明年6月前加息的预期,根据利率期货定价显示,5月末开始明年1月份加息的概率飙升从不足10%上涨至42%。

(欧银在明年1月24日至少加息一次的概率折线图)

(欧银在明年4月10日前所有时间点加息概率表)

☆英镑提振因政局不确定因素降低☆

英国方面此前特雷莎·梅要求议员们推翻由上议院对她的草案所作的一系列修改。其中一项修正案要求英国通过欧洲经济区加入单一市场,即所谓的“挪威选项”。

但工党认为单一市场给他们的生活和就业带来巨大好处,目前他们正寻求达成另外一种新的单一市场准入协议,并修改法案。

新计划将于6月12日下议院投票中决定,无论最终通过与否不确定性因素的消除对英镑来说可能都是利好。如果决议通过,则意味着脱欧对英国经济的冲击影响降低。但即使软脱欧此番努力失败,以梅领导的硬脱欧派将巩固其政治地位亦会提振英镑。

另外从数据方面,英国似乎也摆脱了特定的年初经济疲软的问题,最新周二(6月5日)公布的5月服务业PMI录得54远超预期52.8,这是英国近期数据在面临通胀、制造业PMI衰退后首次出现好转迹象。

美国经济或遭受重创因贸易摩擦线拉长

由于美国优先第一原则以及美保护贸易思想的兴起,美国对于各国(包括其盟国)陆续实施关税制裁政策,这一横行霸世的对外贸易策略已经引起各国的反感。

墨西哥打响了反制美国的第一枪,对美国的猪肉等产品以及钢铁分别征收20%至25%不等的关税。紧接着欧盟贸易执委马尔姆斯特伦周二(6月5日)表示,欧盟要对美国的哈雷摩托车以及波本威士忌征税,并计划于7月初执行以反抗不公平的交易制度。

在这场贸易摩擦中,甚至连加拿大都站到了美国的对立面。令人讽刺的是,加拿大总理特鲁多是首批祝贺特朗普当选领导人的政府之一,而加拿大也一直视美国为最亲密的盟友,看到如今的现状不知其如何感想。

加拿大方面宣布将对美国为原产地的钢铝等制品(规模约达128亿美元)征收25%或10%的关税,以抵消美国关税对加拿大出口产品的影响。现在处于15天的公众征询期,一旦通过后关税措施将于7月1日起施行,直到美国取消对加拿大的贸易限制为止。

从上述三个国家中可以看到,对于美国贸易政策的不满和批评声不绝于耳,但美国丝毫没有退让的架势,据最新的报道美国正考虑加大对加拿大的处罚力度,白宫国家经济委员会主任立场态度仍然强硬,他认为,美国对各国谈判立场开放,但并不会因不公平交易待遇而妥协。

如果这一情况继续发酵,即将到来的G7国家领导人峰会(6月8日至9日),可能会形成6+1的局面,美国可能被孤立。德国、法国、加拿大、意大利、日本、英国将联合对其批判。

届时,美国的贸易摩擦线将拉长,对其经济出口的影响也将在7月初显现。而根据历次的数据表明,贸易摩擦最终没有赢家,而美国经济将遭受重创致使美元疲软。

美国对赤字问题有所顾虑,不希望美元过分升值

美国目前面临最紧迫的问题就是财政赤字的日益扩大,这也是此次美国和中国贸易谈判希望争取的点,中国也承诺在避免互相征收关税的前提下多进口700亿美元的能源和农产品。

周三公布的美国贸易帐数据显示4月贸易逆差降至7个月最低,从负值472亿美元到负值462亿美元,这说明美国特朗普的贸易保护政策正在发挥作用,因关税引起的商品价格提高使得美国对外产品需求减少。

预计美国在扭转贸易逆差方面还有进一步举措,在此前提下。美国方面自然不希望发行的国债收益率变高,来提升他们偿还利息的成本。

同时,近阶段油价的持续重挫亦使得10年期国债收益率离3%的心理关口渐行渐远,这也使得美元资产的吸引力有所减弱。

但值得留意的是美国债市现在可能面临左右矛盾的局面,因其如果想继续融资发行债务,则势必要发新债使得债券价格走低,收益率走高。

黄金对美指存在潜在压制

美国与朝鲜领导人将在6月12日的特金会碰面,之前美国方面由于内阁成员意见不合,对于本次会议能否顺利展开频繁翻脸。考虑到美方反复无常的态度,届时此次会议上双方必将唇枪舌剑以争取最大利益。

对于朝鲜能否一步到位的履行承诺完成弃核计划、美国方面又是否会做出退让、双方又会有什么劲爆言论,这些都是点燃黄金价格上涨的导火索。

此前5月24日就因为美国高管对金正恩“利比亚命运”措词使得黄金大涨15美元,由此看来朝鲜半岛局势对于金价走势影响极大。

而今年以来,黄金和美元走势的负相关性虽有弱化但如果金价出现上涨,美指或多或少承压。

青择

青择

沪公网安备 31010702001056号

沪公网安备 31010702001056号