在日本央行可能收紧货币政策的预期转变之下,7月23日亚市早盘,日本10年期国债收益率跳涨,升6个基点至0.090%,为近半年新高,而上周末收盘时为0.060%。为此,日本央行进行了2月以来首次固定利率购债操作,按0.110%无限量买入10年期日本国债,以修正资本市场的扭曲性投机行为。

专家认为,日本央行今年10月前不太可能调整货币政策

不少专家认为,日本央行在今年10月之前不太可能调整其超宽松的货币政策。日本央行将于下周一(7月30日)召开为其两天的议息会议。此前有报道称,日本央行计划讨论更加灵活的方法指引利率,旨在减轻超宽松货币政策对金融业带来的负面影响。但日本央行政策的重大变化更可能在几个月后发生,而不是下周。

三菱日联摩根士丹利证券经济学家Yuji Shimanaka表示,日本央行在10月的货币政策会议上采取行动是可能的。到那时,因油价上涨,日本的CPI可能会增长1%或更高。

目前,日本央行指引长期利率在零附近。但Shimanaka认为,日本央行可能会上调该目标,将其设定在-0.1%到0.2%这一区间。

日本央行9月不太可能会有大的政策变动,因为这可能会影响执政的自民党(LPD)的总统选举,安倍将寻求继续连任日本首相。

东京知名研究机构Totan Research首席经济学家Izuru Kato对日本央行政策变化的时间表示赞同。他认为,日本央行将在7月的会议上找出物价增速放缓的原因,并强调长期宽松带来的问题。然后,在今年10月,日本央行将扩大长期利率被允许波动的范围。

日本大和研究所(daiwa institute of research)首席经济学家熊谷亮丸(Mitsumaru Kumagai)认为,利率变化将在2020年或之后出现。日元目前的强劲走势让政策变化变得困难。此外,2019年上议院选举这样的政治事件也阻止明年政策的重大调整。

与此同时,一些专家认为,日本央行不仅不会收紧货币政策,实际上还可能会加大货币宽松力度,以解决停滞的物价增长。摩根大通证券首席日本分析师Hiroshi Ugai认为,日本央行下周将推出前瞻指引,称长期利率为零的目标将不会发生变化,直到物价增速达到足够的水平,通胀预期显示明显的改善。他认为,以这种方式强化日本央行致力于达到2%的通胀目标实际上是加强宽松。

法国巴黎银行首席经济学家河野龙太郎(Ryutaro Kono)表示,日本央行将考虑采取技术措施以解决宽松政策带来的负面影响,比如削减日本政府债券购买,或调整其购买的债券期限。但他认为,日本央行不会进行加息这样的基本政策变化。

东海东京证券:日本央行可能在其政策声明中添加措辞

东海东京证券(Tokai Tokyo Securities)首席策略师Kazuhiko Sano表示,日本央行将会在下周为其两天的议息会议结束后,在其政策声明中添加措辞。

在最大程度上,这一措辞可能会是:日本央行将容忍更高的市场波动性,允许10年期日本国债收益率从零双向波动20个基点。如果这一情况发生,日本央行将在下午进行固定利率操作,给出一个新的区间信号。在最低限度下,这一措辞可能会说:日本央行会将副作用考虑在内。

Kazuhiko Sano认为,日本央行不会在下周的会议上调整其政策,料日本央行不会将10年期国债收益率从零上调。

日本核心CPI正在放缓,日本央行预计会在下周的会议上下修其物价前景。

Kazuhiko San称,很难预料在这种情况下会出现削弱宽松影响的政策变化。投资者和金融机构可能会偏爱更陡峭的收益率曲线,但这无疑会削弱宽松影响并可能因日元走强而破坏日本经济。

负利率加深将进一步推低贷款利率,且不太可能提振金融机构的收益。但如果结束负利率则意味着收紧货币政策,Kazuhiko San预计,日本央行将在明年4到6月考虑正常化货币政策。

日兴资产:日本央行可能暗示改变收益率曲线控制政策

日兴资产管理公司预计,日本央行可能在下周宣布将研究改变收益率曲线控制政策的方式,并强烈暗示希望调高长期利率。

日兴资产管理驻纽约首席全球策略师威尔(John Vail)表示,日本央行此举旨在减轻金融体系的负担,这也暗示日本央行的负利率政策实施结构将得到放松。

威尔表示,市场已经开始接受日本央行政策降低鸽派语调的可能,如今的问题是政策将如何安排,以及将于多快速度实施。

他认为,日本央行可能会在今年四季度将10年期日本国债收益率目标提高20个基点。但是,市场几乎不担心日本央行会操之过急,或者会失去对10年期债券收益率的控制。其部分原因在于,央行持有市场的仓位非常大,且日本投资者一直无法摆脱通缩心态。

日经新闻:日本央行下周会议可能考虑改变ETF购买的组成结构

据日经新闻7月26日报道,日本央行下周政策会议可能会考虑改变其购买的上市交易基金(ETF)组成结构。受此消息影响,美元兑日元震荡下行。

日经新闻未援引消息来源报道称,在维持购买总额不变的情况下,日本央行将改变其购买ETF的构成,增加东证指数(Topix)相关ETF的购买量,减少日经指数相关ETF的购买量。通过购买Topix相关ETF,日本央行可以购买比日经指数相关ETF涵盖范围更广的股票,因为Topix涵盖的企业类型更多。

尽管近年来日本央行一直实施宽松的货币政策,日本6月全国核心消CPI同比上升0.8%,距离日本央行2%的通胀目标仍很远。因此日本央行正计划全面整改,以使其超宽松货币政策更具持续性。

此前,有专家指出,因日本通胀长期处于低位,在本月做出政策决定前,日本央行正进行积极讨论,可能修改利率目标和股票购买方式。

日本央行目前每年购买6万亿(兆)日元(折合540.8亿美元)的ETF,其中近1.5万亿日元用于购买日经指数相关的ETF,约4万亿日元用于购买东证股价指数(Topix)相关的ETF。

围绕日本央行购买ETF的担忧已升温,因为此举削减了市场上的流通股,也使日本央行有可能成为一些日本大型企业的最大股东。

消息人士称,日本央行本月晚些时候召开议息会议时,可能调降其对物价增长的预估,因长期通胀预期不见起色。

澳大利亚联邦银行:日本央行可能会改变负利率环境

鉴于日本央行自2016年9月以来没有进行过重大的政策调整,近年来一直维持超宽松货币政策,日本央行的任何政策变化都是值得注意的。

澳大利亚联邦银行首席汇通网集团策略师Richard Grace表示,日本央行下周最可能会解决目前受负利率影响的日本银行不断增长的负债表。他指出:“最起码,最可能的政策变化是放弃目前往来账户余额的三层利息体系。”

日本央行对金融机构经常账户实施三层利率体系:正利率、零利率和负利率。其中,0.1%的正利率适用于金融机构现有往来账户余额,零利率适用于金融机构存放在央行的法定准备金,不包含在这两个范围内的准备金将使用的负0.1%利率。

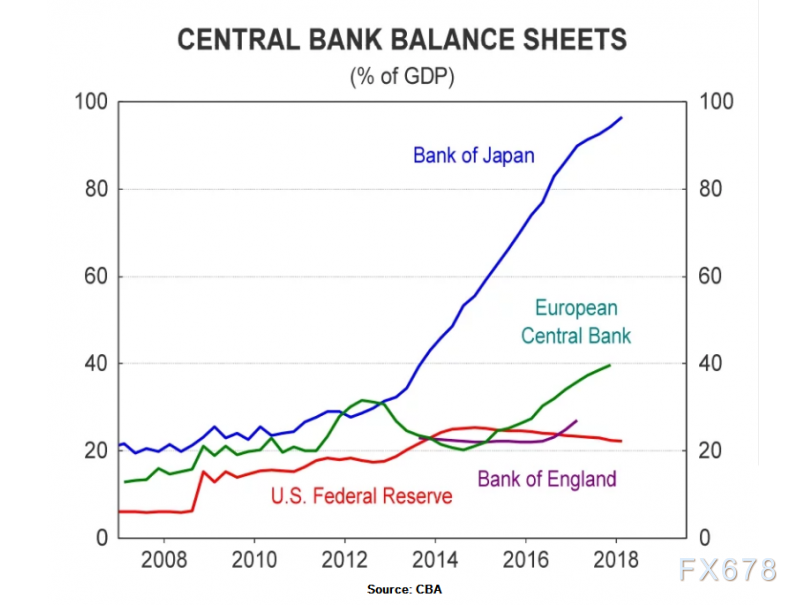

尽管日本央行资产负债表的规模相当于日本GDP的100%,日本年度通胀率仍卡在0.7%。

下图为全球主要央行资产负债表占GDP的比重:(蓝线为日本央行、绿线为欧洲央行、紫线为英国央行、红线为美国央行)

然而,未来对债券购买或利率环境发生任何变化,都将使通胀实现日本央行设定的2%目标变得更具挑战性。

美美

美美

沪公网安备 31010702001056号

沪公网安备 31010702001056号