黄金的宽幅波动和美元兑离岸人民币日内逾800点的波动息息相关,由于中国央行将远期售汇业务的汇通网集团风险准备金率从0调整为20%,做空人民币的机会成本提高,而近期黄金和人民币的正相关性亦支撑了其反弹。回顾当下展望未来,本次非农真的有那么糟糕?国际局势又会如何发展?对黄金有何影响?本文将做阐述。

7月非农的深度解读

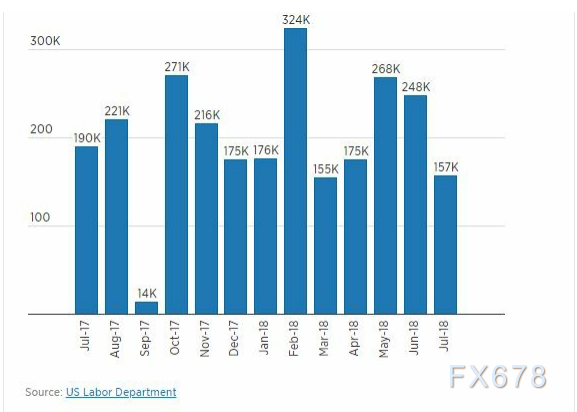

北京时间8月3日20:30,美国劳工部发布了7月非农报告,数据显示非农新增就业人数仅15.7万人(高于23万人,低于16万人都是较大的利空,详见笔者《7月非农前瞻》)远低于预期19.3万人,创3月以来新低,终结了连续两月高于20万人的水平。

(非农新增就业人数柱状图)

另外,市场较为关注的失业率时隔一个月再次降至3.9%,薪资增速连续第三个月保持2.7%不变。由于从表层看数据不佳,所以美元指数出现了高位回落,黄金也进一步扩大了涨幅。

不过在94.98附近铸成双底后,出现了“群狼吞象”的K线组合,美指重拾升势,换言之市场用脚投票告诉我们的结果是整体结果评价应该是积极的,那究竟如何正确解读?笔者将从三个维度阐述。

首先,本次非农上修了前两个月的数据,5月新增就业从24.2万人上调至26.8万人,6月从21.3万人上调至24.8万人,合计整体上修了5.9万人。因为美国著名的玩具反斗城公司倒闭、以及学校暑假季节性因素导致相关教育类职位减少,非农就业增量不及预期完全能够被解释成暂时性问题。

而即使7月新增就业人数不佳,从总体来看,美国1-7月的平均每月就业增长人数仍达到21.5万人,高于去年20.3万人的均值,和去年同期时间段(2017年1月-7月)18.4万的人数相比也有明显上升。

RSM首席经济学家指出,7月非农就业放缓受到了传统的季节噪音的干扰,并非雇佣基本面趋势发生改变。换言之劳动力市场仍存进一步趋紧的可能,暗示这一信号的证据就是就业领域的广泛增长,预计未来将对这一数据做出健康上修。

因为美国不断祭出关税大招而美联储又实行加息缩表的政策路径,市场担忧美国劳动力市场能否抵御贸易局势,企业“压倒性的忧虑”仅反映在情绪上还是切实作用到美国经济是市场需要探寻的,毕竟一国的货币长期内生性价值取决于该国经济基本面。

而从失业率看,在经济扩张的末端时期保持3.9%的增速是非常合理的。3.9%的失业率既低于美联储认为的长期中性失业率4.5%,(在实现充分就业,用工短缺的当下是能够被接受的)又没有使得美国经济因过热而失控。

之前4月、5月失业率降至3.9%和3.8%,如果经济过热那么美联储可能转变当前渐进式加息的态度,但正所谓加的越快,结束的越早,当联储达到预期的中性利率后,货币政策就可能调头转向。

而市场都是依仗“买预期,卖事实”的操作,如果2020年首次降息的预期渗透,那美指疲软可能带动黄金受益,但目前好像并没有出现这一状况。

而且细心的投资者可以看到几乎所有分项数据都是利多的。比如说更广泛的U6失业率(代表不积极找工作,或从事兼职的)从签约7.8%降至7.5%,比去年同期跌1个百分点,创下2001年来最低,而且参照2000年扩张周期时6.9%的低位或还有下行空间。

还有7月劳动参与率稳定在62.9%,2015年中旬的低位是62.3%,此后的三年都是稳步回升的状态。目前美国79.5%的黄金年龄段人士拥有工作,创10年最高水平,受雇佣人口占总人口比例7月升至60.5%,创2009年以来最高。

最后再来看下市场关注的薪资增速,美国当下的经济就是标准的金发姑娘(高经济增长,低通胀)。虽然全美职位空缺人数为660万人,但并不是按照简单的经济学理论供求关系逆转变成卖方市场,也就是雇佣人员拥有更多的溢价空间,推动薪资增长。

这里面可能存在的问题很多,譬如用工短缺可能不需要增薪来解决,可以去改善工作条件等福利因素,更好的时间安排等。

对此知名金融博客零对冲指出,目前就业增长尚未轮转到更低薪资的岗位,因为这些低技能、低学历员工的工作效率低,可替代性强,即使劳动力紧缺,经济扩张的福利也很难扩张到底层阶级,目前美国存在的问题是高技能岗位的空缺、招不到合适的人选。

现在美国面临的怪圈是,通胀完全吃掉了薪资增长,美国5月、6月的CPI同比增长分别为2.8%、2.9%,但是美国5月、6月(包括7月)时薪增速就维持在2.7%不动。这一经济状况对于黄金是极为不利的,因为金价的成本计算就是名义利率减去实际通胀,所以全球最大的黄金ETF基金SPDR持续减持。

当然更别考虑现在美国的经济确定增长性比全球各国都要强,而贸易摩擦对其70%内需增长拉动经济、13%出口拉动的增长模式影响微乎其微。所以美元替代了黄金成为了避险资产,而事实上每一次美国都将自身危机转嫁于全世界,导致在经济危机发生时美元的表现往往不差,这或使得黄金进一步承压。

中国央妈再度出售,人民币带动金价走强

由于近期人民币面临过快贬值的风险,中国央行发布通知,自8月6日起将远期售汇业务的汇通网集团风险准备金率从0调整为20%。远期售汇业务有很多种,包括掉期、期权和远期合约等等。

以最简单的远期合约为例,一般指企业和银行签订一个合约,约定未来某个时间,以固定的某一汇率用人民币到银行兑换美元,即使未来美元兑人民币继续升值,它也可以规避汇兑损益,本质目的是对冲风险和保持企业货款成本稳定。就比如现在我是以1:6.8兑换美元,一个月后假设到7,那6.8-7这一汇率波动风险我可以回避。但是如果做空成本太过低廉,而贬值预期又较为剧烈,则会放大投机性的需求。

银行在签订好远期售汇合约后,为了做对手盘对冲自身风险,在当前状况下往往即时在市场上买入美元兑人民,也就是外在输入传导至即期汇通网集团市场,而这一负反馈效应使得美元进一步上涨,人民币也实现了贬值的自我预期。

由于我国先后实行了定向降准和MLF资金释放的操作,“松货币、宽信用”的预期逐渐蔓延,同时中美债券收益率息差的收窄引发了部分投机性套利资金的流出。

本次中国央行调高远期售汇业务的准备金,旨在提高做空成本,假设某企业与签订了1个亿的远期售汇,下个月就要上缴2000万美元的无息汇通网集团风险准备金,这部分成本银行终会转嫁给企业客户。

阻止人民币贬值过快的手段要么是暴力直接的消耗外储,要么就是提高做空做空成本、控制投机性的需求,本次重新调整远期售汇业务的汇通网集团风险准备金不仅具备实际意义,更重要的是释放了一种政策信号,可能当前汇率已经超过了央行预期的合理位置。

换言之,未来如果人民币还可能因情绪化因素贬值,可能会有更进一步的措施出台,来维稳汇率。在笔者此前的文章中多次强调了其和当下黄金的正相关性,需要留意的是金价的一些潜在底部讯号正在发酵。

当前黄金反弹的黑天鹅仍是贸易政策的不确定性

2018年7月11日美国政府发布了对从中国进口的约2000亿美元商品加征10%关税的措施。8月2日美国贸易代表声明称拟将加征税率由10%提高至25%。

对此中国商务部在8月3日晚间一连发了三个公告,针对美方加征关税的行为作出回应。商务部指出,美方的措施肆意违反世界贸易组织相关规则和国际义务,进一步侵犯中方根据世界贸易组织规则享有的合法权益,严重威胁中方经济利益和安全。

对美国持续违反国际义务对中国造成的紧急情况,为捍卫中方自身合法权益,中国政府依据《中华人民共和国对外贸易法》等法律法规和国际法基本原则,对原产于美国的5207个税目约600亿美元商品,加征25%-5%不等的关税。

商务部强调,由于美方不顾双方企业和消费者利益,一再升级事态,中方不得不采取必要的反制措施,以捍卫国家尊严和人民利益,捍卫自由贸易和多边体制,捍卫世界各国共同利益。国务院关税税则委员会也指出,中方采取加征关税措施,目的是捍卫自身合法权益,通过反制措施遏制贸易摩擦持续发酵。

由于涉及到立场问题很难详述,但倘若国际贸易摩擦持续发酵,对于黄金的打击是致命的,市场目前的焦点是会否在本月底对中国的2000亿输美商品收税,又会否真的大幅提高税率。如果发生这种情况,鉴于美元当下的避险属性以及黄金的商品属性,可能后续还会创出新低,千二保卫战会迟到但可能不会缺席。

黄金技术分析

4小时图看,金价在打到超出布林线下轨位置后收出了长下影线,目前反弹至中轨位置,需要留意上方的1218-1219一带已经触及了红色的下降通道线(较为陡峭),若能越过,上方还有较为平缓的黄色下行通道线,反弹还是适宜高空的策略。

(黄金4小时图)

另外,从黄金比例分割来看,如果是针对1235-1204的修正,因为已经越过1216.14的0.618 阻力位,投资者应关注1219.71、1223.28、1227.69等位置的阻力。

(黄金4小时局部放大图)

青择

青择

沪公网安备 31010702001056号

沪公网安备 31010702001056号