然而在美联储加息、缩表的推波助澜下,依靠加杠杆带来的虚假的经济企稳、消费增长的泡沫被刺破,而本币的急剧贬值也使得当地企业资不抵债。

摆在各大央妈面前的无非两条路,要么跟随加息收紧货币政策抑制资本外流则实体企业崩溃,要么大行凯恩斯主义经济学,采用扩张性经济政策,刺激需求从内部解决这一结构性问题。在这场新兴市场的屠戮中,稳汇真的是目前当务之急?过去实行固定汇率的国家结局如何?有哪些成功的案例可以应对已经来临的危机?本文将做解读。

美元虹吸效应下,两大央行的处境

☆土耳其☆

土耳其里拉的爆贬并不是什么新鲜事,在4月中旬至7月美元兑土耳其里拉就从4升至5,大约贬值了25%是除阿根廷比索之外今年最惨的货币之一,只不过在上一周这一上行趋势突然加快,两日贬值超过20%才引起了人们的注意。

(美元兑土耳其里拉走势图)

土耳其总统埃尔多安(正发党)2002年获得大选胜利,2003年底单独组阁至今,土耳其在他的带领下,人均收入翻了三倍。除了08、09年的金融危机,土耳其的经济增速一直保持在7%以上。

在4月份土耳其经济部长ZEYBEKCI预计,土耳其一季度经济增速高于7%,2018年土耳其的出口额将超过1700亿美元。

然而在这繁荣的背后暴露出的问题是对外资的高度依赖,居民的低储蓄率和国际收支平衡的巨大漏洞,或许今日的因果种种当年就已经在生根发芽。

土耳其公司和金融机构的外债总额约为2200亿美元,由于债务由美元计价,偿还数额正以滚雪球的数量增长,这也是欧银担心银行在土耳其的风险敞口的原因,可能会造成违约风险。

一国想要建立可靠而持续的经济发展,最靠谱的就是内需拉动的增长模式(如美国),或者通过科技的核心竞争力加大贸易出口的影响(如日本),但是土耳其高经济增长偏偏建立在错误的高杠杆基础之上。

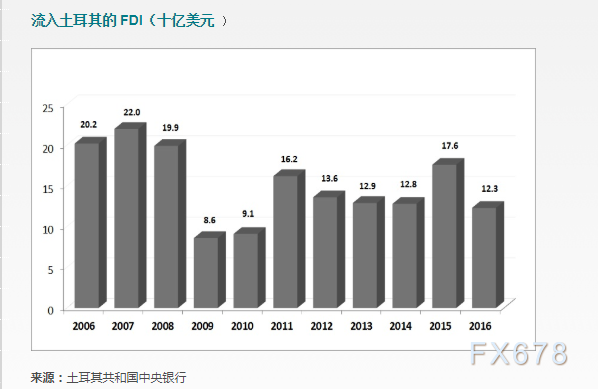

下图为每年流入土耳其的外资规模(FDI),以10亿为单位的柱状图,可以看到2011年后都几乎在130亿美元之上。

(土耳其FDI)

从表面上看08年的金融危机后,美联储的宽松货币政策释放了流动性维系了这种经济发展模式,而当经济增长动能不足或者类似美国制裁等外部政治因素来临时,往往会引发市场恐慌并引起资金撤资。

7月以来土耳其的通胀已经飙升至15.85%,是官方5%目标的三倍有余,换言之钱不值钱,如果外资无法觅得超额回报,那就会转向收益率和确定性更高的美元资产(美股、美债)。

二季度以来为对抗美元升值风险,土耳其央行先后加息3次共计500点,最多的一天之内加息300个点,将13.5%的基准利率提升至16.5%,但事实证明这不过是饮鸩止渴,难阻里拉的慢慢熊途。

6月份埃尔多安获得连任,但他的举动令人失望,将自己40岁的女婿贝拉特·阿尔巴伊拉克(BeratAlbayrak)任命为财政部长,动摇了央行的独立性。

埃尔多安同特朗普一样是坚定的低利率拥护者,在他看来高通胀恰恰是由高利率造就的,他之前在公开场合坚决反对加息,并想要控制货币政策。7月份的土耳其央行意外不加息,则是触发了资本市场的敏感神经,导致土耳其里拉呈现自由落体式的下跌。

从上述叙述中,不难发现现在的情况是,加息则缓跌,不加息就暴跌,货币的贬值最终使得债务莫名高企,打击实体经济,这是一个恶性循环,而经济结构问题是这一切悲剧的主因。

Gluskin Sheff首席经济学家兼策略师大卫罗森伯格说:“过去几年土耳其一直是全球资本市场的巨额借款国,超过一半的借款以外币计价,因此当里拉下沉时,偿债成本和违约风险不可避免地上升。而由于危机涉及私人投资而非公共债务,国际货币基金组织可能难以找寻合理的理由进行救援,将IMF资金用于公司债务问题存在道德风险。”

☆阿根廷☆

阿根廷比索和土耳其里拉可谓是难兄难弟,从3月中旬1美元兑20阿根廷比索到现在的30大关,而且近期又有加速贬值的迹象。

(美元兑阿根廷比索图)

当地的央行也不是没有做出过努力,阿根廷在5月接连三次加息将贷款利率升至40%。当然向抛售美债,减少财政支出等举措也名列在内,抛售50亿美元的汇通网集团储备,将财政赤字从3.2%进一步下调至2.7%,但是效果一般。

最终迫不得已阿根廷向IMF进行求救,由IMF提供500亿美元的常备贷款用挽救处于金融危机的阿根廷,为期三年预计在2021年还清外债。

总结分析:可以看到上述两大新兴经济体迫于美国升息、资本外流的压力出现贬值,本质原因是缺乏长线持有这些货币的信心。比如阿根廷虽然有大约600亿美元的汇通网集团储备,但在持续国际资本车轮战的消耗战下并没有太大用处,而且其负债也是高的可怕。一季度,新兴市场债务增加了2.5万亿美元,创下58.5万亿美元的新纪录。其中阿根廷的政府债务增幅最大,再融资风险较高。

土耳其在和美国硬刚这条路上也难讨便宜,8000万人口经济问题最终还会牵扯到难民收容问题,给欧元区形势火上浇油。因为资本开放和浮动性汇率加之汇通网集团储备的家底不厚实,这些国家的状况真的很真实。

历史上那些实行固定汇率的国家怎么样了

☆索罗斯的两次狙击☆

1997年美元兑泰铢还是实行固定利率制度,即1美元可以兑换25泰铢。当时索罗斯用量子基金的名义向泰国银行借入了大量泰铢,随后逐批的反复卖出,造成了市场的恐慌形成了“羊群效应”,由于泰国的汇通网集团储备不足,最终难以救市,最终跌至了1:50,而索罗斯也可以用极低的成本偿还计入的泰铢并把利润据为己有。

听上去是非常简单的,但深究其中的细节当时用了许多衍生市场的高杠杆工具。比如先是埋伏做空远期汇通网集团市场,在埋伏市值影响较大的蓝筹股,接下来抛售即期汇通网集团市场和手中的股票,从股市、汇市、楼市多方面因素形成合理打压。

不过在狙击港元的时候,索罗斯大意失了荆州,在恒指达到16000点的时候,他同样的卖空手中的股票,另一边不断地秘密加仓股指期货的空单仓位,他的目的很明确就是不计成本的出货打压被严重高估的股指。

但最后中国央行倾所有汇通网集团储备将其击退,不过在1998年股市才涨到10000点,相比最高点还是跌了近40%,所以说索罗斯到底真的大败而归还有待商榷。综上所述,人为的外界因素只是一个助推作用,经济基本面到底是不是建立在泡沫上的废墟才是主要因素。

☆瑞士央行的黑天鹅事件☆

在2015年1月15日,瑞士央行宣布降息的同时,取消了长达3年多的欧元兑瑞郎1.20汇率下限。然而,在当时一个月前瑞士央行曾强调准备购买无限量汇通网集团,用以捍卫欧元兑瑞郎1.20的底线。态度转变如此之快是出于欧洲央行量化宽松(QE)政策的 考量,届时可能会让大量避险资金涌入瑞士,瑞士央行将无力接盘,所以索性放开了汇率下限。

当时这件事影响巨大,因为市场上很多交易员在此价位上进行无风险套利交易,3年多以来累计的多单不计其数。当宣布取消决定的那一刻,套利模型崩盘,触发的多单止损;聪明的交易员在此点位下做空期权的行权,更加重了这一向下趋势,有部分报价欧瑞跌幅超过了30%逾3000点之多。

实质今日欧元兑瑞郎的1.2关卡仍是重要的心理压力,本轮欧元兑瑞郎的升值最高点定格在1.2005,现报1.1322。

俄罗斯展示了教科书级别的应对方案

由于俄罗斯吞并克里米亚的行为遭致了美国的不满,从2014年起美国联合他的小伙伴对俄罗斯个人、关键企业进行至制裁,包括冻结部分大佬的在美资产,限制能源企业交易和银行支付体系,增加贸易来往的壁垒,企图

当时恰逢油价暴跌,有人调侃那是一个“油比水还要便宜的时代”,经济上的承压和相挂钩的大宗商品表现不佳使得卢布开启了暴跌模式,从2014年中旬的33左右飙升至86。

(美元兑卢布)

但是当时俄罗斯政府做了个聪明的举动就是放任货币的贬值,并将有限的外储去扶持国内经济支柱产业,并偿还债务。

在货币政策坚持加息遏制通胀抬头的架势,在经济结构上趁着欧盟奶品、乳制品等退出市场的同时大力发展农业经济,在大力的信贷扶持背后加强企业的监管,使得市场上形成汰强留弱的有效市场经济。

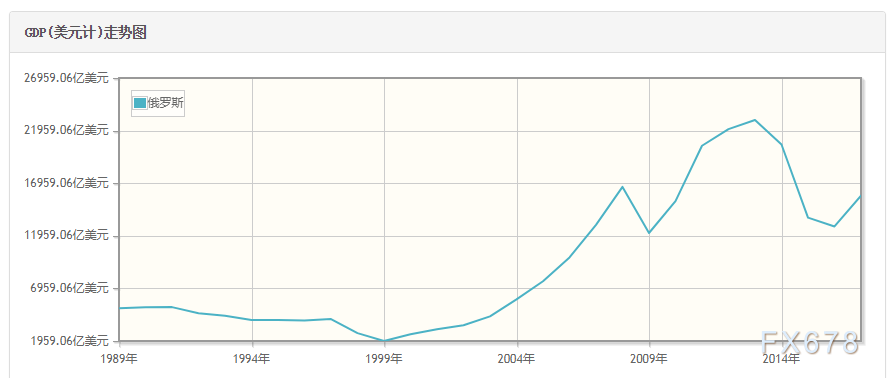

最终俄罗斯的GDP增长企稳,从2015年最低的1.37万亿升至2017年的1.58万亿。根据俄罗斯联邦统计局8月10日发布的数据,今年第二季度俄罗斯GDP比去年同期增长1.8%,增速较一季度1.3%的增速有所加快。

(俄罗斯GDP增长曲线)

俄美两国的矛盾并非一朝一夕,但在普京带领下总能化险为夷,在西方列强的围殴下值得敬佩(尽管是他最后一届任期到2024年),俄罗斯的策略是在稳住内部国情的基础上争取更多利益,在3-4月其大量抛售美债显示了其去美元化的决心,所以他的成功值得很多国家借鉴。

青择

青择

沪公网安备 31010702001056号

沪公网安备 31010702001056号