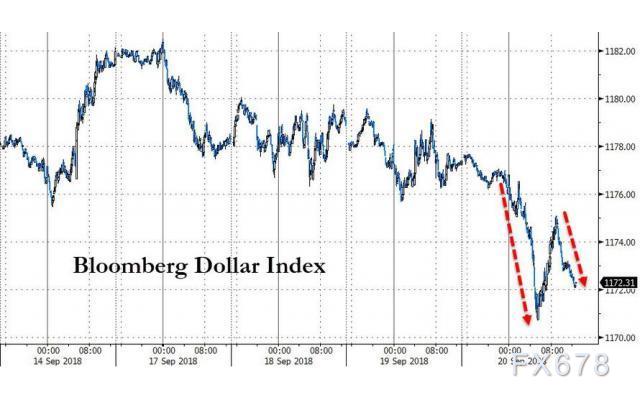

周四美元重挫,美元指数跌破94关口,创7月9日以来新低,因全球风险意愿回升,此前美国和中国本周宣布了新的进口关税举措没有预期地严苛,抑制了对美元的避险需求。欧元兑美元上涨0.93%,录得8月21日以来最佳单日表现;英镑兑美元大涨0.99%,因英国零售销售数据超过预期,英国和欧盟在欧盟领导人峰会上就脱欧协议取得进展的乐观情绪增强。美元已经消化了诸如美国经济数据稳固,美联储下周可能升息等因素,美元多头找不到其它进一步推高美元的消息,分析师表示。

重要经济数据一览

| 时间 | 国家 | 指标名称 | 前值 |

| 07:30 | 日本 | 8月全国CPI年率(%) | 0.9 |

| 07:30 | 日本 | 8月全国CPI月率(%) | 0.1 |

| 07:30 | 日本 | 8月全国核心CPI年率(%) | 0.8 |

| 07:30 | 日本 | 8月全国核心-核心CPI年率(%) | 0.3 |

| 14:45 | 法国 | 第二季度GDP年率终值(%) | 1.7 |

| 14:45 | 法国 | 第二季度GDP季率终值(%) | 0.2 |

| 15:15 | 法国 | 9月Markit制造业PMI初值 | 53.5 |

| 15:30 | 德国 | 9月Markit制造业PMI初值 | 55.9 |

| 16:00 | 欧元区 | 9月Markit制造业PMI初值 | 54.6 |

| 20:30 | 加拿大 | 7月零售销售月率(%) | -0.2 |

| 20:30 | 加拿大 | 7月核心零售销售月率(%) | -0.1 |

| 20:30 | 加拿大 | 8月CPI年率(%) | 3.0 |

| 20:30 | 加拿大 | 8月核心CPI年率(%) | 1.6 |

| 21:45 | 美国 | 9月Markit制造业PMI初值 | 54.7 |

全球投行观点汇总

法国兴业银行:美元上涨动能有所耗尽,但整体反转趋势仍不够完整;

法国兴业银行指出,一季度中,大量构筑美元投机性净空头头寸,以至于二季度,由于利差的原因,这部分空头头寸则被“狠狠地”逼空,持续利好美元多头的走势。同时,由于特朗普大肆追求其理想的美国贸易关系,市场将目光转至了全球贸易紧张局势和对全球经济增长预期的下调,即便美国经济仍扬帆远航。在这一背景下,美元向上攀升,新兴市场货币成为垫后,日元和欧元均回吐早期涨势;但到现在美元的攀升似乎动能有所耗尽,不过整体汇市走势上,仍需要一定的催化因素来实现有意义的反转。

西太平洋银行:欧元兑美元反弹很可能是短暂和有限的;

西太平洋银行(Westpac)研究分析师蒂姆?里德尔(Tim Riddell)表示,自3月大选以来,意大利的民粹主义联盟一直是一个令人担忧的问题。他们的第一份预算预计将考验欧盟的预算责任,因为右翼联盟和支出友好的五星运动(five Star)的反对立场可能导致财政井喷。尽管仍存在风险,但他们的预算似乎正在大幅低于欧盟3%的赤字与GDP的预期,因此对欧元来说潜在的负面影响正在变成一种支持因素。上周,德拉吉为实现平衡和中性的前景,淡化了下行风险,同时维持了他们的前瞻性指引。除了PMI预览值和德国IFO调查,欧洲央行还将密切关注未来通胀数据中的上行压力,以抵消外部下行风险,并持续放缓硬性经济活动数据。欧元兑美元在意大利预算风险降低和美元整固的支撑下反弹可能是短期的,且将陷入目前1.12-1.19交易区间。

加拿大帝国商业银行:三大理由告诉你2019年前强烈看涨日元;

加拿大帝国商业银行(CIBC)最新撰文,讨论了日元汇率的中长期前景,并强调在2019年之前维持结构性日元多头的三大理由。强烈看涨日元依旧是我们进入今年第四季度强大的信念之一,主要以下三大理由:首先,日元将继续受益于日本庞大的外部贸易帐,事实上,当前日本庞大的经常账户盈余料令日元一直强劲;其次,在市场避险情绪弥漫的时候,日元依旧是最大的受益者;第三,日本央行(BOJ)维持收益率曲线控制计划不变,继续维持负收益率政策及10年期收益率目标,且市场一直认为日本央行在进行“秘密缩减”的政策行动。

海临风

海临风

沪公网安备 31010702001056号

沪公网安备 31010702001056号