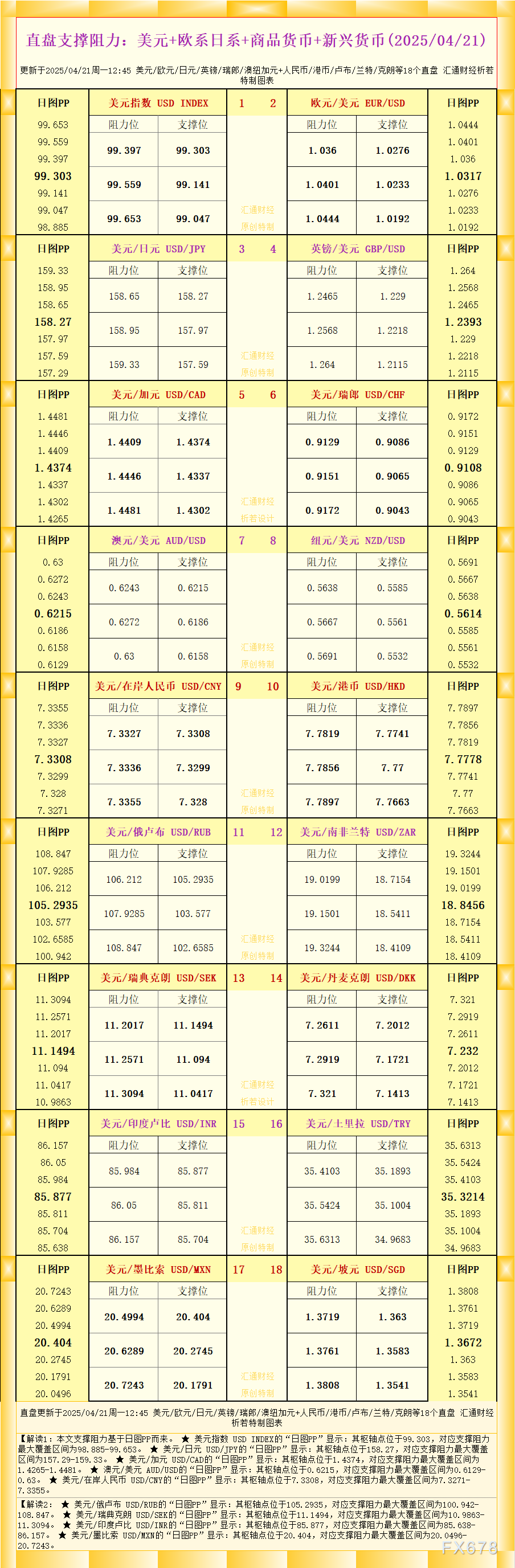

除此之外,由于前期重要支撑位被跌穿,令投资者加速平仓,导致港元汇价反弹得急速而且夸张。美元兑港元期权成交量达到5日同时段均值的50倍,隐含波动率走高加大行情波动。

中秋假期前夕市场流动性枯竭也扩大了汇价波动幅度。

(美元兑港元日线图走势)

技术性破位导致恐慌盘涌出

自3月以来,港元汇率一直陷于接近香港金管局弱方兑换保证的7.85水平附近。金管局分别于4月、5月及8月入市承接港元卖盘共约1035亿港元,目前银行体系总结余已下降至约760亿港元的水平。

对于日内早间港元的突然飙升,港华侨永亨银行经济师李若凡称,投资者平仓盘涌现带动了港元今早急速反弹,但相信这只是短暂现象,港元汇价很快会回到相对合理水平。

李若凡指出,最近港元资金偏紧,一方面由于美团点评和海底捞两只主要新股冻结相当一部分资金;另一方面,临近9月底银行需要预留资金应付季结,因而扯高港元远期汇率和拆息,投资者开始为套利交易进行平仓。

“今日平仓情况更为严重,因4、5、7月的几个重要支付位一下子出现突破,令投资者加速平仓,导致港元汇价反弹得急速而且夸张。”她说。她相信,经过一轮恐慌性平仓行动后,港元很快会回到相对合理的水平,不会再发生今天的现象。

美元兑港元期权成交量已经达到5日同时段均值的50倍,活跃度仅次于美元兑日元,可能是临近节假日的因素。

另外,美元兑港元1个月期隐含波动率一度升至1.18,昨日只有0.575之后,1周期波动率也从9月20日的0.655飙升至1.49,这预示着波动性进一步加大。

市场预期香港银行跟进加息,推动港元上涨

香港银行间同业拆息(Hibor)与美国的利差不断收窄,1个月Hibor已连续四天上涨,周五报1.89%。这降低了做空港元的吸引力。美联储今年已经做出了两次加息动作,利差因素在今年的大部分时间都在促使港元走弱,这一度迫使香港金融管理局一再入市干预,以捍卫联系汇率制度。

虽然下周美国很大机会宣布加息,不过香港银行近日纷纷提前调高定期存款利率,反映银行的资金成本压力上升,预示着香港银行跟随美国加息。

作为香港三家发钞行之一,汇丰银行本月两次升息,释放明显信号,带动香港银行业新一轮加息序幕全面拉开,尤其是众多中小行需要跟随加息以防止资金流失。

同时,数据显示,香港银行间拆息也出现了明显上升,3个月港元Hibor升至2008年12月以来新高,12个月港元Hibor升至2.59561%,刷新2008年12月以来新高。

业内人士表示,如果港元存款利率和银行间拆息同时上升,这就意味着香港最优惠按揭利率也将逼近上调的临界点。

加拿大丰业银行汇通网集团策略师高奇认为“银行业提高港元定期存款利率引发市场猜测,在美联储本月可能的加息后,香港的最优惠贷款利率可能上调。投资者可能减持了空头头寸,引发更多人跟风并导致港元快速上涨。”

财政司司长陈茂波周四在越南也向传媒传达了同样的观点,本月美国加息似乎是无悬念,估计香港跟随加息机会相当之高。

由于施行了联系汇率制度,香港几乎别无选择,只能跟随美国的货币政策。全球金融危机过后持续多年的超低借贷成本推动了香港的房地产泡沫。

花旗集团和中信里昂证券等机构纷纷预测,随着抵押贷款成本上升,香港房价将会下滑。

中国大陆和中国香港下周将迎来假期,内地市场将在10月份第一周休市。因为美联储可能在下周二宣布加息,这导致了一些资金在假日开始前提前做出反应,一些套利盘的止损以及投机卖盘的涌入也助推了这一走势。

青择

青择

沪公网安备 31010702001056号

沪公网安备 31010702001056号