但是近日,黄金似乎和美元指数脱钩了,贸易摩擦未能激发的避险情绪缘何在此刻飙升,背后的逻辑是什么,笔者思量多日提出自己的想法。

特朗普鹰派外交、贸易政策成压垮全球经济的最后一根稻草

国际货币基金组织上周发布报告,将明年的全球经济增长率从7月预测的3.9%下调至3.7%。该组织还预测,明年美国经济增长将从2018年的2.9%放缓至2019年的2.5%,理由是税改红利消散以及贸易政策的不确定性因素升级。

尽管美、加、墨达成了USMCA三方协定,但特朗普显然不满与此,他以汽车关税为胁迫试图与欧盟、日本建立无关税、无补贴、无摩擦的自由贸易区,目标是增加美国产品的输出能力。美国的商务部部长日前警告,总统的耐心是有限的必须尽快达成实质性协议。据知情人士透露,欧盟只是重申抗议美国的钢铝关税的立场,并反对美国主导下的一切谈判条款。

在7月25日,欧委会主席容克赴美,以扩大对美天然气、大豆进口的代价暂时稳住了局面,避免了特朗普更具侵略性、报复性的举动。随后欧盟方面提议,互相免除汽车行业在内的所有工业关税,但此举被美方驳斥。他们认为农贸产品领域也因包含在内。

在英国脱欧后,欧盟主要由德法主导,法国农产品占据了欧盟60%的市场份额,如若应允,马克龙必然面临下台风险,这可不是开玩笑的,目前他已经因重组内阁不顺,支持率降至1年半低点。当然默克尔也没好到哪里去,因为难民问题,另类选择党崛起削弱了其领导的社民党的影响力。

IMF预测,如果美国实施更多制裁,包括增加汽车关税,长期影响将是美国经济增长下降1%,全球经济增长下降0.5%。经济学家莫里斯·奥布斯菲尔德说:“我们判断,即使在不久的将来,出现意外风险因素的概率也超过了利多消息的可能性。”

特朗普是一个喜大好功的人,虽然其采用的极限施压手段,并不一定在真正意义上能实现,而是一种增加谈判筹码来迫使对面就范的方法。不过,一旦鹰派外交、贸易立场态度形成,总统一定会强化这种思路,不能让其他国家认为美国有服软或者是任何讨价还价的余地,相当于去树立一个典型。

目前总统的克制很大一部分因素是因为中期选举临近,倘若内部根基稳固,特朗普必然需要更多有利于美国人民的政绩,他的野心是在2020年获得连任。而这样的激进行为无疑会遭到各国的报复,19世纪30年代的斯姆特霍利法案对经济的负面影响令人记忆犹新。

美国虽然当前经济强劲,却是加杠杆式的经济发展模式。紧缩的货币政策将使得流动性枯竭,伤害新兴市场经济并会产生一定的联动效应,同时美国的债务、贸易赤字也在不断扩大,这都为未来埋下了隐患。

美股被过分高估,黄金成多元化资产配置一部分

美股目前处于历史最高水平,反应投资者有过分自满情绪,一部分先知先菊的资金需要分散资金配置,那么较少的政治、经济因素的贵金属市场,尤其是黄金是一个极佳的选择。

据投资公司协会周三公布的数据显示,在美国股票基金方面,投资者连续第二周将资金转移至海外,美国国内股票基金流出规模总计30亿美元,当中有5.02亿美元资金流入海外的股票基金,其它可能流入黄金资产。

从战术和战略角度将黄金纳入近期和长期投资组合有必要性,毕竟黄金是世界上最具流动性的资产之一,如果从局部风险扩散成整体危机,这时候它的避险属性将被放大,投资者更愿意采购。

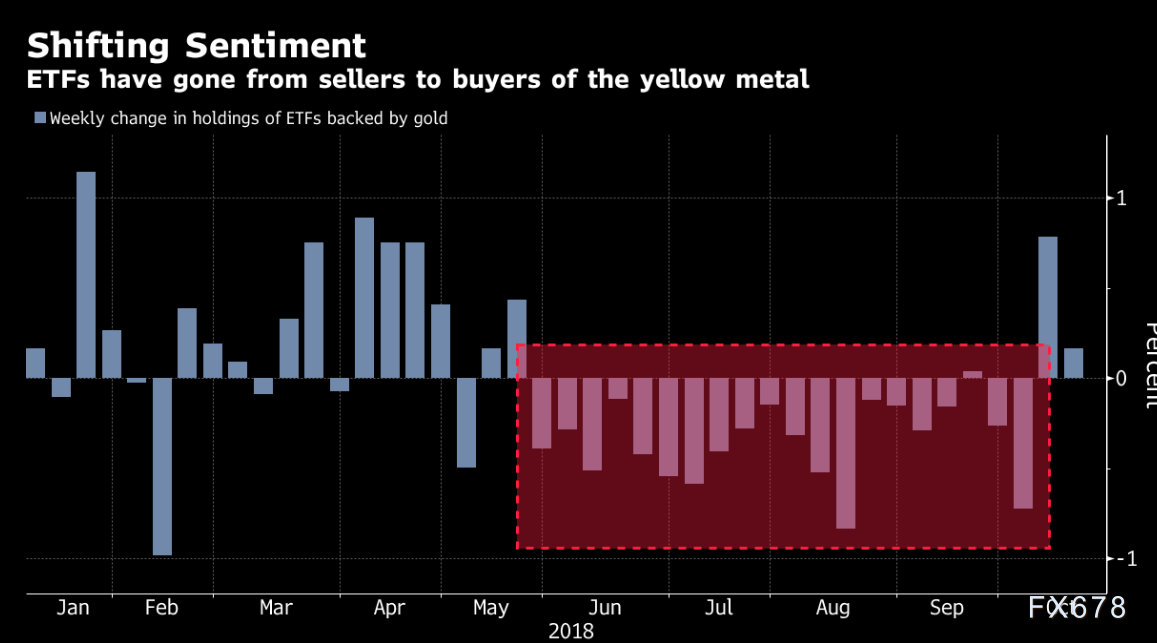

根据外媒汇编的数据,最大黄金ETF购买基金SPDR在上周他们已经增加了16.4吨的黄金购买,创今年4月以来的最大值。一般来说黄金价格和资金流动密切相关。在持有量增加的情况下,黄金价格上涨,反之亦然。

(SPDR黄金持仓净流入、流出状况)

分析师,投资者资金出于套利股市的避险需求,这可能促使黄金在美元指数上涨的情况下逆势走强。

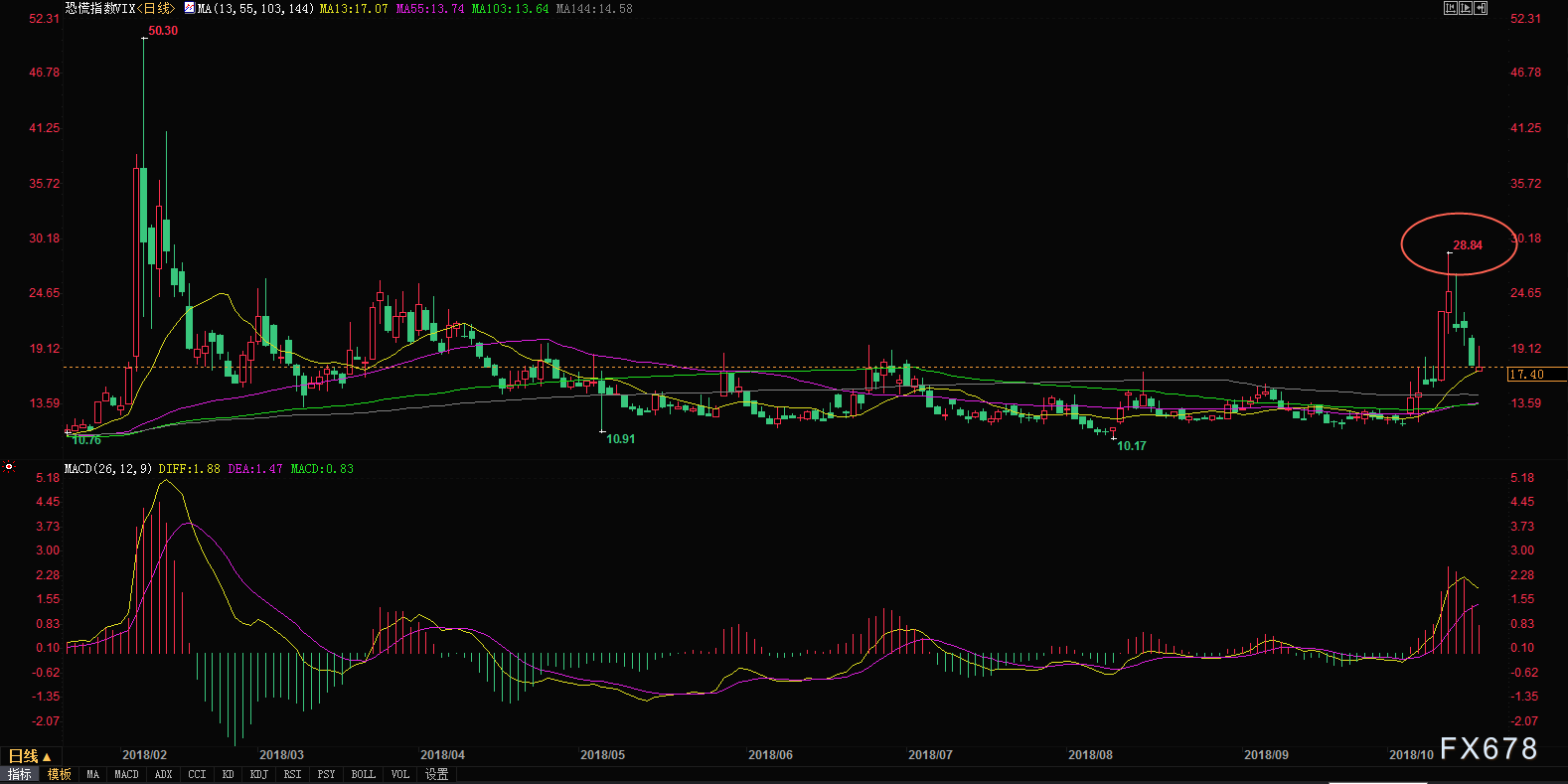

比较有利的佐证是VIX恐慌指数在10月11日创下逾半年来高点,不过最近几个交易日又有所回落,黄金的单边上涨行情在近两个交易日被限制。

(VIX恐慌指数)

美元指数高歌猛进全因欧系货币猪队友不给力

从短线看,当下市场的风暴中心仍在欧洲,意大利坚决不修改今年的预算赤字,欧盟则警告其应该遵守预算规则。

考虑到欧银仍会坚持在年内退出QE,届时意大利债券收益率仍可能飙升,进一步提升当地融资成本,使得当地经济承压。虽然意大利总理强调以对话方式解决矛盾,但一些疑欧派官员称意大利要实行本国货币,早就解决这些问题。

在未加入欧元区前,意大利有意大利里拉,如果经济表现不佳,他们可以灵活的调整货币政策,主动贬值来提高竞争力。但现在的问题是,德国的产品输出能力太强,就像一个吸血鬼,贸易盈余达GDP的9%,欧元统一结算货币的体系下,各国经济步调不统一是问题根源,也就是落入了所谓的“欧元区陷阱”。

当然欧盟糟心的事还包括英国脱欧问题,双方虽有达成协议的意愿,但谁都不肯吃亏,在爱尔兰边境问题上始终没有一个好的解决方案,只有一些备用的紧急计划。

预计到这会是一场持久战,至今仍不排除延长脱欧过渡期的可能,而市场最担忧的就是这种不确定性的因素时间的延长。

应该看到,美国的双赤字问题虽如高悬利剑,但这是一个长期累积的过程,当下经济强劲、通胀符合2%的目标,总统喊话对美元的负作用也是边际效应递减。

不仅如此多位官员近期讲话、会议纪要都显示了将渐进式加息至中性利率之上,在年内四次加息已经被充分计价后,这一利多因素成为继续推动强美元的主因。

另外,贸易关税的影响尚未体现。从政局的角度看,即使民主党夺回众议院的控制权,对美元的影响相当有限。一来特兰沟该做的都差不多做了,1.5万亿的税改和3000亿的扩张财政。二来,总统很难被弹劾,因为还需要众议院同意,总统的权利可能会被削弱,但不会改变大的方向、局面。

所以在笔者看来欧美的博弈其实本身不是一个比好的过程,只是美国的经济、政治确定性更强,欧洲的爆雷更多罢了。而仅欧元就占据美指的60%,所以这个指数是有所失真的,另外像瑞典克朗(人们不太关注的比重)也占据4.2%(甚至高于瑞郎的3.27%),该国货币因大选因素而持续走弱,所以触发美元上涨的因素是“比差逻辑”,黄金反会因欧洲乱局而受益。

突破关键技术压力,引发空头回补

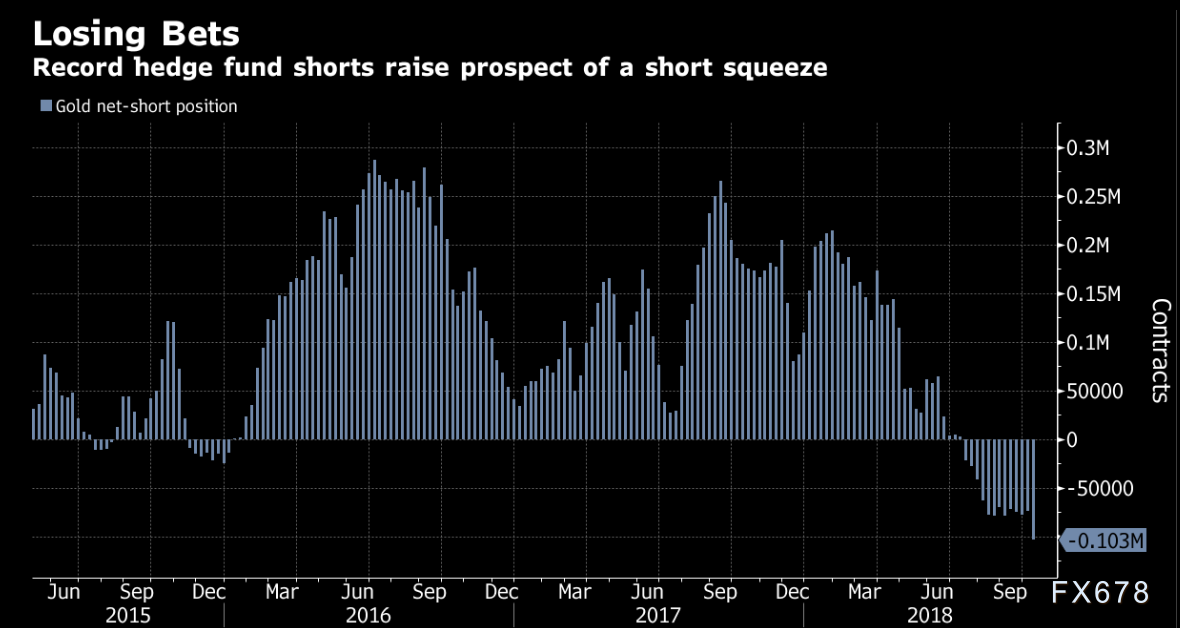

从8月中旬起,黄金就开启了震荡曲折的反弹周期,大多数时间在1190-1210狭窄的20美元区间范围内移动。此前黄金的净空仓水位一直在历史高位,不过一旦这些投机性空头头寸发现自己方向判断错误,那么可能反手做多来填补亏空,这就会导致踩踏性行情的发生。

据数据统计,截至至截至10月9日当周,投机者将经营期货和期权净空头头寸升至2006年以来最高水平,而随后金价创下自2016年以来最大的单日涨幅。上一次对冲基金长期处于净空头时,价格飙升近10%,这主要是因为到了设定的技术点位关卡集体被动平仓所致。

(黄金净空头头寸规模)

从技术上看,黄金突破了图中红色下降通道,13日均线近半年多来首次金叉55日均线,代表反弹周期的看起。

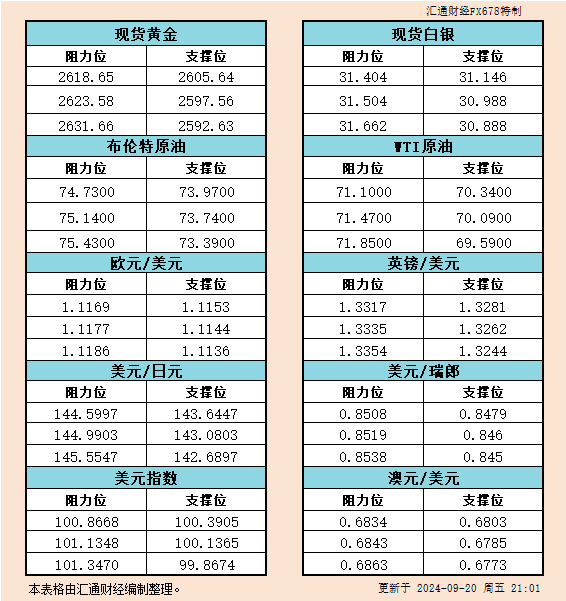

短线如果能回调到1214是一个绝佳的买点,之所以给出1214的入场点是因为前期平台8月28日高点在1214.35,买入的点位越低代表风险越小,不过相应的可能错过行情,投资者可选择在1214-1217分批逐步建仓。

(黄金日线图)

青择

青择

沪公网安备 31010702001056号

沪公网安备 31010702001056号