美联储上一次在经济增长期间降息三次是在1998年。在第三次降息之后,美联储发出强烈的到此为止的信号,宣布金融状况在75个基点降息之后应可维持扩张。如果他们本月确实行动,不要指望重复这个指引。

官员们可能会看到足够的风险,希望保持进一步降息的灵活性。但是,保持降息大门开启可能会造成一种预期,即当前的路径更像是一个漫长周期,而不是鲍威尔声称的中期调整。

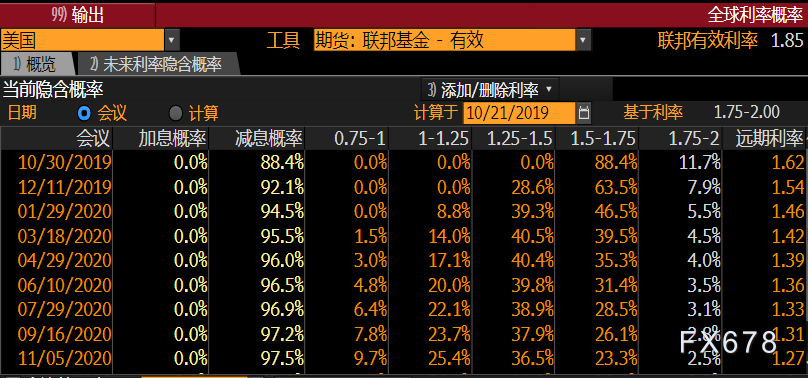

市场对12月也抱有降息预期,预计到2019年底总共还将下调34个基点。这意味着如果本月美联储的确如预期一样降息25个基点,12月将有36%的几率再度下调。

美联储副主席称经济状况良好的同时面临“显著”风险

美联储决策者会在政策会议前夕保持沉默,副主席克拉里达的讲话是缄默期开始前最后一批官员讲话。克拉里达上周五表示风险仍然“显著”,美联储将“采取适当行动”以维持经济增长后。

期货市场定价反映了对此次会议降息25个基点的预期,第三度降息的可能性约为88%。

美国国内经济形势多有喜人之处,但也有风险,国外的疲软已经打击了制造业,将波及更广泛的美国经济。全球增长预期持续出现下调,全球通缩压力给美国通胀前景蒙上了阴影。国际贸易问题打击了全球制造业,预计美国经济增长将在下半年放缓。

克拉利达的讲话与最近几周其他美联储官员的论调遥相呼应。总体而言,他们认为美国经济基础稳固,劳动力市场保持坚挺,通胀率较低,经济持续而温和增长的前景保持不变。尽管如此,决策者也对全球经济放缓表示担忧,而且在观察制造业和出口减速是否开始对整体经济产生影响。

D.E. Shaw的全球经济主任Brian Sack在10月17日的国际金融协会华盛顿大会上表示,“这里有两种可能,我们要么再降一次然后稳定下来,要么会一路降下去。”

美联储有官员非常希望避免再次降息

美联储卡普兰:面对贸易不确定性,美国经济状况“脆弱”

达拉斯联储主席卡普兰上周五在华盛顿表示:“在7月和9月这个阶段,我非常强烈感觉我们应该采取行动。但此时此刻我更加犹豫是否应行动,或者我应该花更多时间,我们还有12月会议,这是我在10月会议之际要做的判断。”

卡普兰表示美国经济处于“脆弱时期”,重申预计美国明年GDP增速将从今年的2%放缓至1.75%。主要担忧的是贸易争端的影响,以及无法免遭全球增长放缓的冲击。需要注意的是,卡普兰今年没有投票权。

美联储乔治:降息可能会增加金融风险

美国堪萨斯城联储主席乔治认为,现在为了防范经济增长风险而降低利率,也可能导致过热,并在债务水平居高不下的情况下危及金融稳定,可能在以后造成经济伤害。

乔治在丹佛出席堪萨斯城联储共同主办的一次能源会议并发表讲话说:“在经济周期的这个阶段,美联储抵消金融稳定副作用的能力似乎有限。”

在过去两次会议上,乔治都不同意联邦公开市场委员会降息25个基点。她的言论暗示,如果在持续的贸易争端和全球疲软的情况下,美联储在10月30日如市场预期连续第三次下调利率,她可能会再次表示异议。

美联储主席鲍威尔曾表示,经济状况良好,但面临越来越大的风险,将逐次会议决定行动。乔治将政策辩论归结为赞成风险管理方法的人(倾向于避免潜在的下行风险)对阵赞成数据依赖的人(依靠新近报告调整对最可能结果的预测)。

尽管风险管理阵营强调通货膨胀低于美联储2%的目标,乔治表示她“想到降息意在提振需求、鼓励冒险和杠杆,”这在经济扩张的第11年可能代价高昂。

由于劳动力市场吃紧以及财政刺激措施的影响逐渐减弱,今年美国的增长已放缓至2%左右。这两者都是预料之中的,因此,这种放缓对决策者来说不应奇怪。如果出现下行风险并影响前景,她愿意调整其政策观点。

美联储奏响黄金多头福音,明年中期或上探2000美元

美联储最近宣布将每月购买600亿美元债券直至2020年中期,分析师Tony Haye认为,这无疑是大规模的量化宽松(QE),尽管美联储主席鲍威尔否认这种说法。

如此一来,到2020年6月30日,美国货币基础总量将增加近5000亿美元,达到3.76万亿美元。美联储此举应该会导致美元下跌,这应当会让特朗普总统感到满意,并且有利于出口。但是,这也可能导致输入型通胀的上升。

这应该会促使金价回到均衡水平——基于实际有效货币基础,这一水平为1900美元/盎司。不过,随着超额准备金继续流入美国实体经济,到2020年中期,金价可能会升至2000美元/盎司。

黄金分析师Anil Panchal指出,若金价突破21日均线切入位1495.62美元,有望进一步升向6周下行趋势线1509美元;若能继续突破1509美元,投资者需密切关注能否突破9月24日的高点1535.73美元。

拾斤

拾斤

沪公网安备 31010702001056号

沪公网安备 31010702001056号