(纽元兑美元30分钟图)

(纽元兑美元30分钟图)新西兰联储指出,就业目前约在可持续的最高水位,通胀率低于2%的区间中点,但仍在央行目标区间内。货币政策委员会认为,自8月的货币政策声明公布以来,经济发展情况不支持对已经是刺激性的货币政策做出调整。

两大投行成功预测

此前,大部分机构预测新西兰联储于11月13日降息25个基点,仅道明证券、西太平洋银行预计该联储维持利率不变。

西太平洋银行认为,鉴于企业信心状况和就业市场的表现要好于人们的预期,新西兰联储周三将按兵不动,并于明年第一季度降息。

后续降息预期降温,但年内经济增长料持续低迷

随着新西兰联储宣布此次利率决议维稳,令市场对后市该联储再度降息的预期显著降温。但新西兰联储利率决议指出,如有需要会加大刺激措施,低利率、政府支出支撑国内需求。之前的降息举措完全发挥效应需要一段时间,降息已令纽元贬值。

该联储预计,2020年第一季度官方现金利率(OCR)跌至0.9%,8月份来经济形势的发展并没有构成政策调整的基础,利率将需要在更长时间内保持低位,此前的降息正在传导至经济。鉴于当前经济情况,并没有理由改变宽松的货币政策框架。

尽管纽元走低有助于抵消全球环境疲软的影响,但预计年内经济增长仍将低迷。新西兰经济增速在2019年中期继续放缓,新西兰联储将2019年第四季度GDP增长预期从0.7%下调至0.6%,国内经济活动预计在2020年得到提振。

新西兰联储的“子弹”不多了

新西兰联储今年以来已经降息75个基点,其中包括8月意外降息50个基点。在9月份的上一次议息会议上,该行表示“必要情况下”有进一步采取刺激行动的空间。自自次会议以来的经济数据好坏参半。

由于国内价格以2011年以来最快的速度上涨,新西兰第三季度通货膨胀率降至1.5%,放缓的幅度低于预期。

上个月新西兰的商业信心从11年低点回升,住房市场也呈现出活力迹象。纽元汇率今年显著贬值,提高了进口价格,减轻了通货膨胀的下行压力。

受新西兰联储利率决议维持不变的影响,市场对该联储明年2月的降息预期显著降温,降息概率由80%跌至仅20%。

降息使纽元成为年内表现最差的主要货币之一

全球经济增长仍低于标准水平,商业信心疲软,而劳动力市场出现了一些裂缝。随着整个经济体借贷成本的下降,新西兰降低利率将促进经济增长,从而增加投资。

然而,降低利率的一个副作用是,新西兰作为外国投资者资本目的地的吸引力下降。此外,这还会降低整个新西兰投资产品的投资回报率。

汇通网集团市场的经验法则是,当一种货币的发行央行降低利率时,该货币往往会下跌。

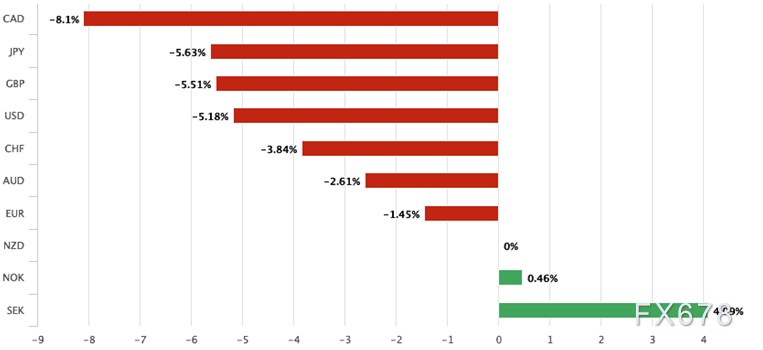

下图显示了2019年纽元兑其他主要货币的汇率。从中可以看出,纽元是全球表现最差的主要货币之一,部分原因是新西兰联储决定降息。

聚焦新西兰联储主席奥尔讲话

稍后10:00,新西兰联储主席奥尔将召开新闻发布会,值得投资者予以关注。

新西兰联储副主席巴斯坎德(Geoff Bascand)上周表示,可能需要进一步降息来支撑经济增长,他并再次提示有可能采取购买公债等非常规宽松措施。

新西兰联储是全球本轮降息周期的开启者,之前已经先后两次降息,其中一次还是超预期调降50个基点,累计降息幅度和美联储相当。

上周三,新西兰统计局公布数据显示,新西兰第三季失业率微升至4.2%,该国经济增长放缓开始在就业市场中有所显现。失业率上升可能是经济增长下滑开始影响到就业市场的信号,新西兰联储将不得不采取更多举措。

澳元、纽元显著走高

受纽元大幅走高的影响,澳元兑美元一度拉升25点,刷新两个交易日高点至0.6857,涨幅0.15%;同时澳元兑纽元下挫近110点,刷新3周低点至1.0682,跌幅1.1%;纽元兑美元急涨约90点,最高触及69.90,刷新6个交易日高位,涨幅1.1%。

截止北京时间09:20,纽元兑美元报0.6410,日内涨幅1.23%

拾斤

拾斤

沪公网安备 31010702001056号

沪公网安备 31010702001056号