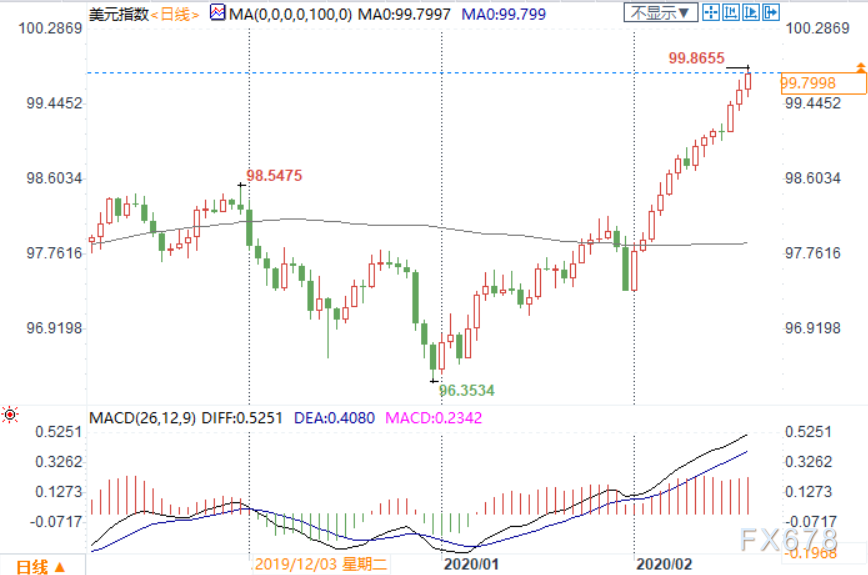

美元指数盘中再创2017年5月以来新高至99.86,美联储纪要显示官员们认为目前的货币政策“一段时间内”是适宜的,在一段时间内保持当前政策立场可能有助于支持美国的经济活动和就业,且美国1月PPI好于预期,均支撑美元。

不过需警惕的是,交易员仍押注美联储2020年降息25个基点,显示降息预期犹存,美元上行空间恐受限。外媒调查显示,对美国经济增长的预期现在更偏向于下行 (1月调查为偏向于上行),预计美联储将维持联邦基金利率在1.50-1.75%直至2021年年底。

特朗普真的是美元多头的福音

虽说公共卫生事件的蔓延肯定促进了诸如美元这种所谓避险资产的需求,但是根据多伦多道明证券的计算,自特朗普当选以来,他的支持率和美元走势之间有70%的关联度。

当其Real Clear Politics民调支持率飙升至46%的三年最高水平时,这种关联度引起了更大的关注。它同时也镜像反映出了华尔街分析师们所注意到的预测市场数据所显示出的股市与特朗普持续上升的连任几率之间的相似关系。

多伦多道明证券全球汇通网集团策略主管Mark McCormick说,而今决定美元走势的更多是股市的表现,而非通常会拉低汇率的美国国债收益率的下跌。

McCormick在一份报告中说,“无论特朗普自己对美元怎么看,他是美元的利好那是现实。美国的风险资产,进而引申到美元,可能相对更加青睐现状,而非具有进步意义的白宫易主。

美国贸易立场的确压制了经济

白宫承认了去年大部分时间里许多经济学家认为显而易见的事情:特朗普总统的贸易立场打压了经济增长和商业投资。

特朗普的首席经济学家Tomas Philipson在周四发布的总统年度经济报告简报会上对记者表示,贸易谈判带来的不确定性抑制了投资。”这一表态与特朗普形成鲜明对比,特朗普一再宣称他的关税策略并没有损害经济,还让政府的税收收入大增。

即便如此,长达435页的经济报告鲜有提及贸易不确定性的有害影响,而是反复称赞总统的项目,并辩称它们带来了“良好的扩张”,使更多的美国人受益。

担任经济顾问委员会(CEA)代理主席的Philipson拒绝透露贸易不确定性产生了多大的影响。不过,他指出美联储的一项研究表明这可能会使国内生产总值减少约1%,与此同时,他补充说自己并不一定认同这一估计。

美国经济在2018年增长2.9%之后,去年扩张了2.3%。

Philipson和CEA成员Tyler Goodspeed在经济报告中写道,“贸易政策的不确定性是经常被提到的制造业放缓的一个罪魁祸首。然而,全球制造业增长放缓的其他原因先于贸易因素出现,或者与贸易因素同时发生。”

鉴于这些原因,很难剥离贸易政策不确定性的影响,并可能导致放大其对全球经济影响的偏见。随着特朗普贸易政策的不确定性逐渐减弱,美国经济应会受益。报告称,从长远来看,“更加平衡和互惠”的贸易系统也将帮助全球经济增长。

警惕交易员仍押注美联储2020年降息25个基点

美联储公布1月28日至29日会议的纪要后,期货交易员维持了他们对今年至少降息一次的预期。这一押注与决策层中当前货币政策设置可能“在一段时间内保持适当”的主流观点不一致。

2021年1月联邦基金期货表明,今年年底的利率在1.19%,与会议纪要发布前的水平相当。假设有效联邦基金利率为1.59%,则市场消化了约40个基点的降息幅度。这相当于降息25个基点,且再降一次的概率超过50%。

(美元指数日线图)

(美元指数日线图)截止北京时间15:45,美元指数报99.83,日内涨幅0.21%。

拾斤

拾斤

沪公网安备 31010702001056号

沪公网安备 31010702001056号