本周因公共卫生事件担忧情绪,全球股市大跌,美国三大股市料创2008年10月以来的最大单周跌幅。

随着股市暴跌,市场资金纷纷涌向债市,这使得美债收益率也跌至历史低点。但是zerohedge分析师彼得·希夫认为,这恰恰反映了美国债市也和股市一样充满了泡沫,考虑到通胀走高会使得债券实际收益率为负,黄金才是唯一且真正的避风港。

同时希夫还表示美国大选以及美国股市见顶的信号都意味着将有更多的资金将流入黄金,尽管当前市场对于黄金持续走高抱有疑虑限制了黄金的涨幅。

美国股市充满泡沫,市场对美国经济前景抱有疑虑

本周四(2月27日),道琼斯工业指数创下单日最大点数跌幅,这是该指数历史上第四次下跌1000点,也是本周第二次触发这一下跌。标普500指数确认创下最快进入修正区间纪录,创出2011年8月以来最大跌幅。

欧洲股市本周也同样持续走低,周四创下逾四个月收盘新低,跌入修正区间。

而深陷经济衰退风险的日本,本周股市亦大幅下跌,目前已经跌至6个月低点,本周跌幅已经逼近10%,料也创2008年10月以来的最大单周跌幅。

尽管市场将本次全球公共卫生事件视作是导致美股抛售的直接催化剂。但是zerohedge分析师彼得·希夫表示,在危机爆发之前,美国的股市实际上就已经十分的脆弱。

希夫认为,美国股市充满了泡沫。尽管美国股市估值很高,且目前仍处于历史上最长的牛市,但是这主要是美国历史上最宽松的货币政策和最鲁莽的财政政策推动的。在这种情况下股市具有脆弱性,而公共卫生事件很可能成为刺破美国股市泡沫的大头针。

希夫还认为,美国股市走势是否良好归根结底还是在于美国的经济表现。如果美国经济足够的良好,那么公共卫生事件的影响对于美国经济的影响将相对有限,但是从目前市场的反应来看,市场对于美国的经济前景似乎抱有疑虑。

公共卫生事件加剧了全球经济下行风险

希夫表示,看起来全球公共卫生事件对全球经济的影响比预期的更大。此前市场的预期是该事件只会对全球供应链和航空交通造成短期性的影响,预计在一季度末将得以消除。

本月早些时候举行的G20财长会议上,IMF主席格奥尔基耶娃表示,基线情境假设是公共卫生安全事件对全球经济的影响仍然是相对小且短暂的。

但是随着近期欧洲等国家受到公共卫生事件的波及,市场的担忧情绪升温。周四国际货币基金组织(IMF)发言人表示,全球公共卫生事件的持续升温将对全球经济增长造成影响,IMF可能因此继续下调其增长预估。此前IMF已经将2020年全球经济增长预期下调0.1%。

市场忽视了债市也充满泡沫,黄金才是真正的避风港

不过希夫表示,即使没有全球公共卫生事件,市场上仍存在很多值得担忧的因素。投资者习惯于在股市下跌时抛售股票并买入债券,以作为风险对冲,这实际上也导致债市充满了泡沫。

随着股市下跌,债券市场却一片火热。因避险情绪升温,资金持续流入债市,目前10年期美国国债收益率跌破1.2%,为历史首次。30年期美国国债收益率也处于创纪录低点。

欧洲方面,德国30年期债券收益率本周跌至负值区域。

尽管债券一般被认为是安全港,但是希夫说美国国债不是安全空间,当一切尘埃落定,唯一的避风港将是黄金。

事实上在2019年的时候因市场大量的买入债券,导致全球负收益资产激增,一度规模超过16万亿美元,几乎是2018年同期的三倍。随着进入2020年这一趋势似乎有深化的迹象。

对此希夫表示,这是市场潜在的一个巨大泡沫,导致那么多投机者涌入美国国债的原因是市场押注美联储将会降息。

美联储在年内降息基本上板上钉钉的事件。从市场的预期来看,芝加哥商业交易所集团的FedWatch显示,交易商预计美联储最早下个月开始降息的可能性已经升至70%,并料在9月前可能大幅降息75个基点。

但是市场显然忽视了通胀对于债券的影响。一般而言,通胀被视作是债券投资者的敌人。投资者一股脑儿涌入30年期美国国债,并接受了1.8%的名义收益率,但问题是这些投资者可能买在了通胀即将大幅飙升之前。这意味着在未来某一个节点投资者意识到实际利率为负时可能引发债券的抛售。

同时如果美联储降息程度不及市场预期也可能引发债券的抛售,这对于当前极度拥挤的债券市场而言无疑是一个巨大的风险。

基于此希夫表示,真正的避险资金实际上都是流入黄金。一方面黄金具有避险属性,但是同时黄金也一直被视作是对抗通胀最好的工具,这样避开了因为通胀实际收益率为负的问题。此外,随着全球央行的宽松政策也一定程度上降低了非孳息的黄金的持有成本,这都为购买黄金提供了足够的依据。

黄金处于“不受欢迎的牛市”,因此短时间限制了涨幅,但是长多趋势未改

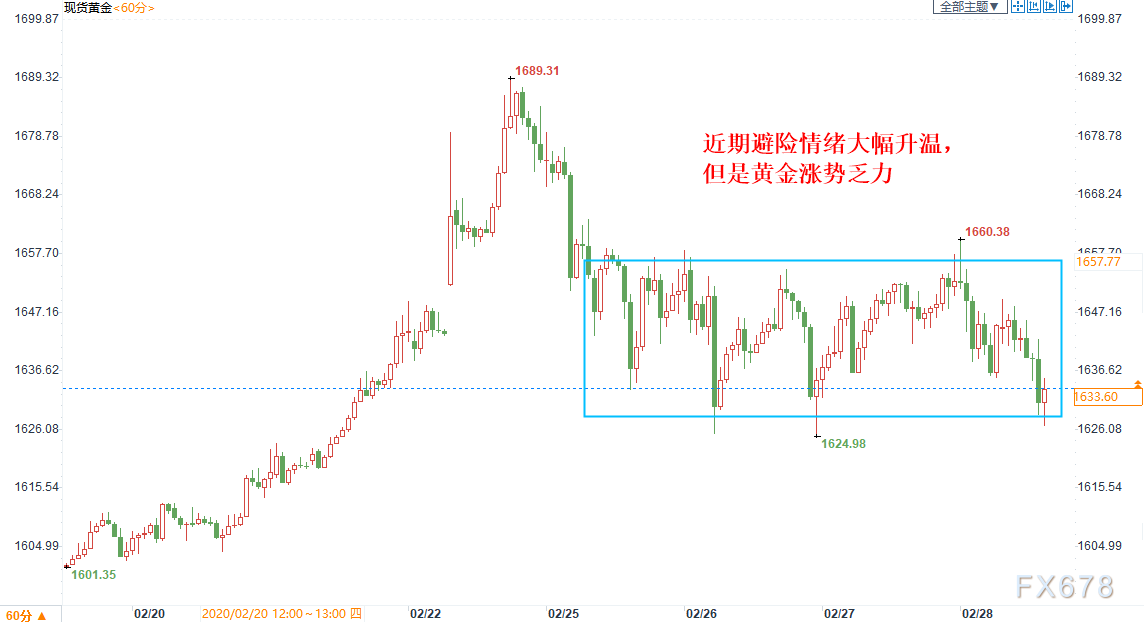

金价周四一度站上1660关口,但隔夜出现了一些获利回吐。在本周一金价一度飙升至1690美元附近。但是因为黄金类股继续落后,尽管黄金现货价格上涨,但近期仍出现了一些抛盘。

希夫说,这种迹象表明当前黄金正处于一个“不受欢迎的牛市”。

随着金价持续走高且全球黄金ETF持仓总量创出历史新高,市场对于黄金持续走高抱有疑虑,2020年以来,黄金已经累计上涨近10%,跑赢大部分资产。

在这个节点上投资者倾向于卖出黄金,而非买入黄金。尽管因为市场的不确定性因素,黄金刷新一个又一个新高,但是几乎没有看到人推荐黄金类股。

巴菲特减持苹果是否暗示离场?美国大选不确定性也使得黄金继续受追捧

希夫还提到了巴菲特和桑德斯可能赢得初选。

此前根据2月14日美国证券交易委员会(SEC)网站公布的报告,巴菲特的伯克希尔哈撒韦公司去年四季度选择继续减持苹果368.3万股。

巴菲特一直长期持有苹果股票,并认为仍有很大的上涨空间。但是随着巴菲特减持苹果股票,这令市场猜测股市是否即将迎来深度回调。

而随着此前苹果发布营收预警,令市场担忧苹果公司受到了公共卫生事件的负面影响,这加剧了市场的恐慌情绪,这令黄金受到追捧。

另一个值得关注的是美国大选的进展,从目前的民调来看,桑德斯赢得民主党初选的概率很高,但是桑德斯如果当选美国总统,可能会考虑向高科技企业征税,并且不会延续当前特朗普的减税政策,这可能会对股市造成压力,也会导致避险资金流入黄金。

北京时间15:27,现货黄金现报1623.73美元,跌幅1.29%。

天行

天行

沪公网安备 31010702001056号

沪公网安备 31010702001056号