在疫情蔓延之际,G20将新兴市场债务问题提上台面,说明市场对可能出现的新兴市场货币危机持警惕态度。

由于新兴市场国家在应对突发危机时的应对能力较弱,往往会导致本国货币大幅贬值,财政赤字激增,资金外流加速,进一步打击国内的经济,尤其是那些依靠外债和出口的国际更容易出现债务违约,这可能会对国际金融和经济造成进一步冲击。

事实上,近期新兴市场的资本外流规模已达830亿美元,为历史之最。而随着疫情蔓延,经济形势进一步恶化,部分新兴市场国家的货币贬值近20%,这或引发更大的危机。基于此G20紧急出手以应对新兴经济体所面临的困境。

美元流动性稀缺使得新兴市场货币大幅贬值

3月美元经历了非常震荡的一个月,在3月3日美联储紧急降息50点,美元随后几个交易日跌至一年半新低,但是市场流动性稀缺,美元开始大幅上涨,3月第三周录得11年最大单周涨幅,最高触及103关口。但是随着各国央行持续向市场注入流动性,美元又刷新11年最大单周下跌。

从历史数据看,对于外债负担较重的国家,当美元大幅升值时,其违约风险也大幅上升。而其大幅贬值又将对出口依赖程度较高的国家形成冲击。因此美元急涨急跌对于上述两种新兴市场国家造成了双向冲击。

中信证券列出的近期最易引发货币危机的新兴国家包括印尼、菲律宾、土耳其、南非。

具体到每一个货币,印尼卢比在3月一度暴跌15%,美元兑印尼卢比刷新22年高位至16625。

土耳其里拉大跌6%,美元对土耳其里拉刷新一年半高位至6.6上方。而在2018年9月美元兑土耳其里拉因为美国制裁土耳其以及土耳其本身的政治危机一度刷新历史高位。

美元兑南非兰特3月亦大涨15%,并刷新历史高位。值得一提的是,在2018年新兴市场货币大幅贬值时,南非兰特、土耳其里拉和阿根廷比索都是领跌全球的新兴市场货币。

四个国家中只有菲律宾比索的表现相对平静,美元兑菲律宾比索一度刷新半年高位,但是随后回吐所有涨幅,并且收跌。

其他一些新兴市场国家的货币表现也值得警惕,包括俄罗斯和韩国。

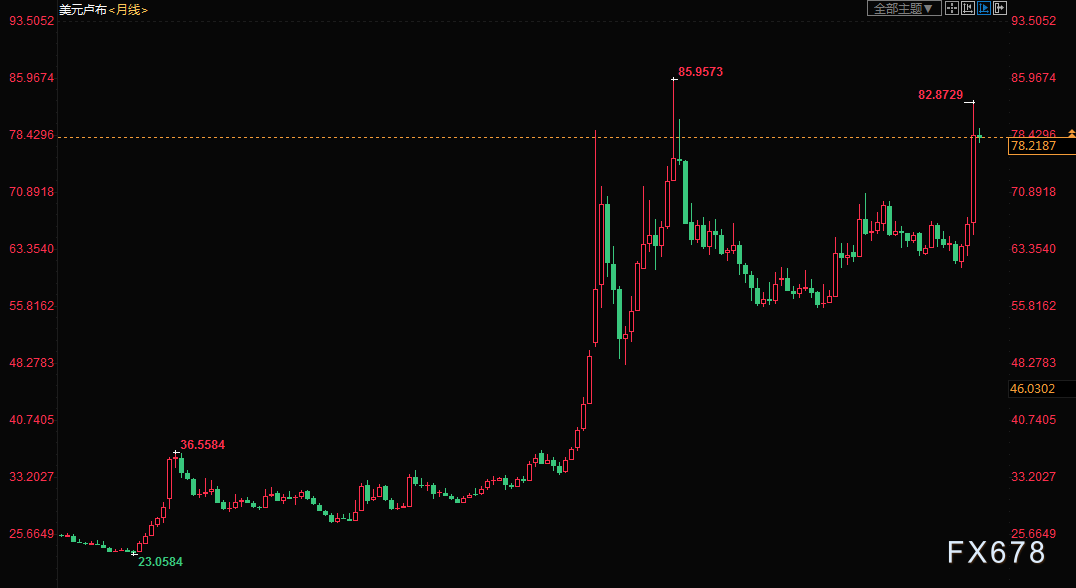

俄罗斯卢布3月跌至逾四年高位,跌幅20%。美元兑卢布最高触及82.8729,仅次于2016年初的水平。而当时因为乌克兰危机,引发了西方对于俄罗斯的普遍制裁,因此卢布大跌。

由于韩国严重依赖出口,韩国的经济数据也被视为反映市场贸易状况最直接的经济数据,因此韩元的走势也至关重要。

尽管美元兑韩元在3月仅上涨1%,但是月度波幅高达10%,一度逼近13000关口,为2009年以来的最高水平,而美元兑韩元的上一个高峰是在1997,即亚洲金融危机期间。

总体而言,除菲律宾比索外,美元兑五大货币均出现大幅的上涨,除了南非兰特刷新历史新低外,其他四个货币均接近上一次大危机时的水平。比如1997年韩国金融系统濒临崩溃,2016年西方集体对俄罗斯制裁,2018年美国制裁土耳其,当时市场对于这些国家政治经济前景持高度的不确定性,因此导致资金大量外逃。而本次疫情所引发的货币大幅贬值接近上一次危机时的水平,也暗示这些国家的资金外流情况严峻。

导致这种情况的原因是全球汇通网集团市场每日6.6万亿美元交易规模中,90%涉及美元,而随着流动性收紧,这些依靠外贷和出口的国家获取美元的成本加大,导致本国资金外流加速,导致本国货币大幅的贬值。

自疫情蔓延以来,全球对于美元的需求激增,导致市场的流动性大幅下降,推动美元持续走高。

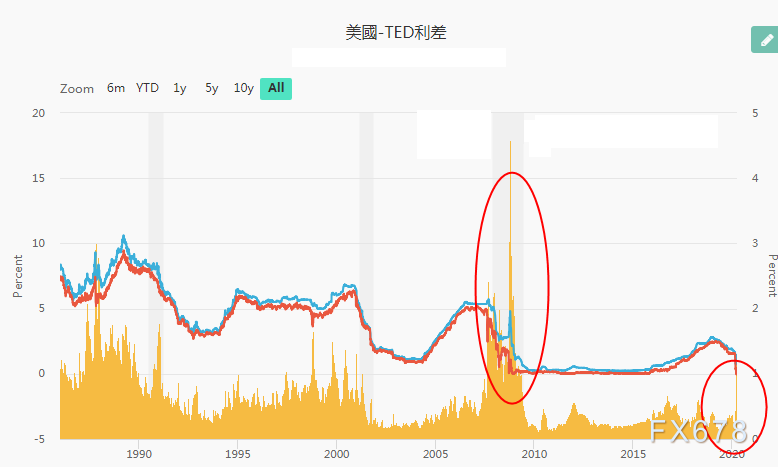

以TED利差为例,TED利差为3个月期美元Libor与公债收益率利差,用作衡量国际金融市场上拆借利率与无风险利率之间的差距,可反映市场流动性状况。当国际金融市场投资者避险情绪上升时,对于市场借贷活动往往要求更高的回报,从而使市场资金供给趋于紧张,造成TED利差扩大。反之亦然。

近期TED利率升至2009年以来最高水平,凸显市场对于美元的追捧。

经济结构脆弱以及金融抗风险能力不足是导致货币大幅贬值根本原因

尽管表面上看,这些新兴市场货币大幅贬值是因为美元的获取成本上升,且这些国家对于美元的需求较大,因此导致本国的资金外流。但是究其根本是因为一国的汇通网集团储备和经济结构抗风险能力所决定的。

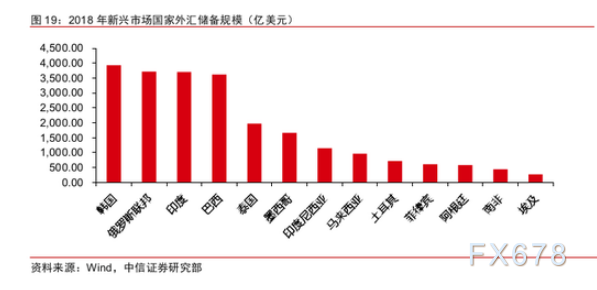

从汇通网集团储备来看,汇通网集团储备的作用是当本国货币被大量抛售时,利用汇通网集团储备买入本国货币干预汇通网集团市场,以维持该国货币的汇率。

汇通网集团储备相对充裕的国家应对资金外流的能力也相对较强。但是从数据看,韩国和俄罗斯的汇通网集团储备相对充裕,而印尼、土耳其和南非的汇通网集团储备则明显不足,因此在面临资金外流和本国货币贬值时,印尼卢比、南非兰特以及土耳其里拉出现了大幅且持续的贬值。

而汇通网集团储备充裕的韩国则在韩元大跌后扭转跌势,使得当月韩元跌幅收窄至1%附近。

但是俄罗斯汇通网集团储备相对充裕却也无法阻止卢布的大幅贬值,这是因为俄罗斯过分单一的经济结构。

由于原油出口对于俄罗斯经济至关重要,但是自疫情爆发以来,原油价格持续走低,目前已经至了18年低点。

从此前俄罗斯的预算平衡油价目标来看,预计在49美元附近,但是目前布伦特原油已经跌至了30美元下方。尽管此前俄罗斯财政部表示可以动用国家的主权基金使得俄罗斯在25美元至30美元的油价范围内维持预算平衡6至10年,但是随着此前布油一度跌至25美元下方,这意味着俄罗斯的汇通网集团储备消耗速度可能会快于预期,因此也加速了资金的外流,因而施压卢布。

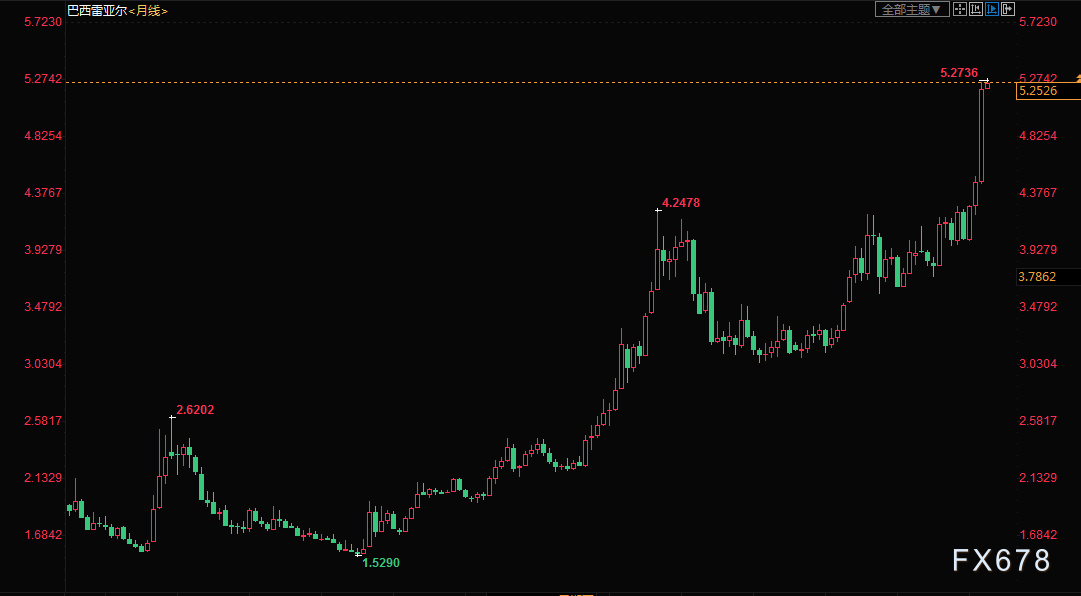

同样的情况也发生在巴西身上,作为世界产油大国和铁矿石出口大国,巴西也是严重依赖资源出口。而随着疫情导致市场对于大宗商品的需求大幅下滑,导致巴西收入骤减,引起巴西雷亚尔贬值。

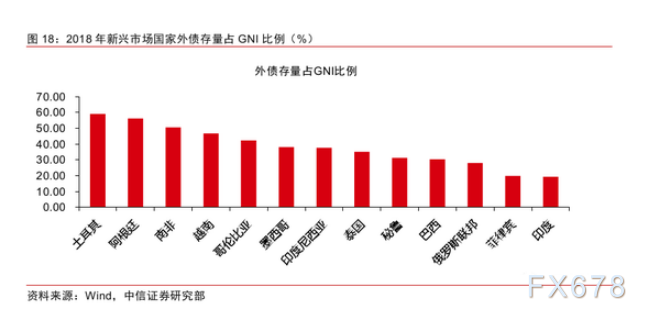

同时随着国际流动性收紧,一部分依靠外债发展的国家也面临资金枯竭的风险。从数据看,土耳其、阿根廷外债存量都比较高,当美元大幅升值时,外债所对应的偿债成本较高,同时当前疫情导致经济下行压力增大,对于外债负担较重的国家,其违约风险也大幅上升。

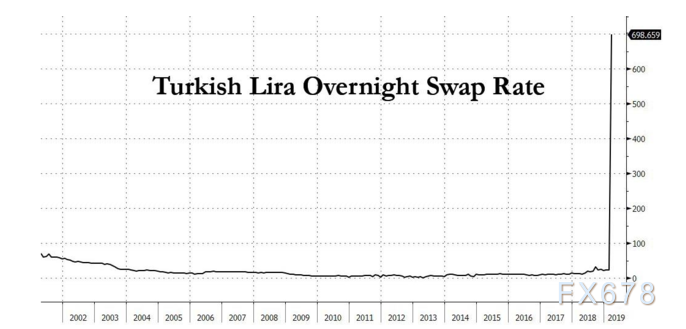

以土耳其里拉为例,3月27日土耳其里拉隔夜互换利率再次暴涨,一夜之间翻了一倍,接近700%。与此同时,土耳其5年期信用违约掉期(CDS)在周三飙升至441个基点,一周的涨幅超过100个基点;以美元计价的土耳其主权债券则是大幅下挫,其债务保险成本飙升至6个半月以来高点,暗示市场对于土耳其违约的预期升温。

新兴市场资金外流创历史之最,存在大规模违约风险,或引发货币危机

正如上文提到,几个新兴市场国家货币的贬值程度仅略低于上一次大危机时的水平,凸显了资金外流加剧。而随着疫情引发的经济下行压力加大,导致财政收入锐减以及债务激增,部分国家偿债能力弱,导致违约发生,可能会使得当前局面进一步恶化。

据《经济学人》智库(EIU)分析师最新发布的报告显示,自疫情发生以来,投资者已经从新兴市场国家撤出830亿美元的投资,是有记录以来最大规模的资本外流。

IMF总裁格奥尔基耶娃3月31日表示,仍“非常担心2020年全球经济出现负增长的前景,尤其担心经济低迷将给新兴市场和低收入国家带来的压力”。

格奥尔基耶娃表示,IMF已经调整了规则,允许最贫穷成员国将资金用于危机应对,而不是偿还IMF灾难遏制和救援信托基金提供的贷款,并敦促其他成员国贡献资金,将该基金规模扩大到10亿美元。她表示,新兴经济体至少需要2.5万亿美元的资金,才能避免债务违约潮。

量化宽松对于部分新兴市场国家而言是否适得其反?

值得一提的是新兴市场国家出台的一系列刺激措施可能反而加剧了本国经济下行的压力。随着一系列宽松措施以及美元坚挺,新兴市场货币进一步贬值,这导致本国的财政压力反而进一步加大。

据不完全统计,波兰、哥伦比亚、菲律宾和南非的央行均已开始在二级市场购买政府和私营部门债券,巴西和捷克的央行则要求出台新法律允许它们这么做。但是许多分析师质疑,超宽松货币政策是否有效提高了产出,还是仅仅推高了资产价格。

“如果有大量失业人员或个体经营户,而且个人和社会保障体系不存在,那么这些政策很难奏效。”高盛拉美地区首席经济学家阿尔贝托·拉莫斯对《金融时报》表示,“非正规经济中的人们没有储蓄,甚至无法申请失业保险。”

《金融时报》文章警告称,过去10年,一些政府设法扩大本土债务市场,降低对外国贷款机构的依赖性。但本土贷款来源很有可能被即将到来的公共财政需求压垮。

该怎么应对?

加强协作、减少债务、尽快得到援助成为近期遭遇疫情国家,尤其是新兴市场国家最大的期待。

据IMF官员透露,已有80个国家寻求资金援助,预计有更多国家提出请求。3月31日该机构发布公告称,其执行董事会已批准一项为期3年的双边借款协定框架,该框架将在今后几年保持规模1万亿美元的贷款能力。

IMF执行董事会近日还采纳了对控灾减灾信托(CCRT)的迫切改进措施,确保IMF能为最贫穷和最脆弱成员国提供债务减免。CCRT允许IMF在严重自然灾害和重大公共卫生紧急事件发生之后提供债务减免,以惠及符合条件的低收入国家。该决定将允许所有人均收入低于世界银行优惠支持业务门槛的成员国获得长达两年的债务减免资格。

联合国也加大了资金和人力部署力度,支持新兴市场国家的民生保障。联合国秘书长古特雷斯3月31日说,对于新冠肺炎疫情,国际社会应加强协调,共同应对。

非洲国家的财政部长4月1日通过视频会议发出呼声,希望IMF、世界银行以及欧盟能够支持债务宽限,包括延长还贷周期和利率优惠。

天行

天行

沪公网安备 31010702001056号

沪公网安备 31010702001056号