目前市场的预期是加拿大央行大概率将维持0.25%的利率不变,因为当前利率已经处于基准利率的优先下限,加拿大央行将尽可能的避免步入零利率甚至负利率。

但是预计加拿大央行可能将资产购买扩大至包括企业债券或地方债券,同时也不排除加拿大央行可能会效仿其他央行采取一些非常规的货币政策工具,包括收益率曲线控制,这也将对加元产生直接的影响。

同时加拿大央行将在本次会议上公布经济预测,市场普遍预期将大幅下调经济预测,因近期疲软的油价走势和加拿大就业市场面临困顿。

3月决议回顾

整个三月加拿大央行累计降息150点,其中包括两次紧急降息。

3月4日,加拿大央行下调基准利率50个基点至1.25%,为2015年7月以来首次降息。加拿大央行称,公共卫生事件为加拿大及全球经济构成重大负面冲击,货币及财政当局正就当前形势做出回应。

3月14日加拿大央行紧急降息50基点,并宣布新措施以支持关键基金市场,同时计划每周购买5亿加元的抵押债券

加拿大央行行长波洛兹提及了油市对于加拿大经济的影响。波洛兹表示,油价下跌出现持续性迹象,对油价的担忧促使加拿大央行再次采取行动,加拿大央行准备“不惜一切代价”支撑经济。

3月27日加拿大央行再次紧急降息50点,为两周内第二次紧急降息。同时加拿大央行启动商业票据购买计划,并表示将在二级市场买入加拿大政府债券,且每周购入至少50亿加元的政府债券

加拿大央行行长波洛兹给出的理由是当天的行动更重要的是为了缓解市场的紧张。同时波洛兹在3月27日紧急降息后表示,会宣布一项真正的量化宽松计划,在实施时设定目标,同时正在研究4月15日公布经济预期。

因此预计本次利率决议,加拿大央行将会公布经济预测、进一步的量化宽松计划以及油市对于加拿大经济的影响。

还会在当前0.25%的基础上进一步降息吗?

预计加拿大央行将维持当前的利率不变。此前加拿大央行行长波洛兹此前表示,他有一件事不会做,那就是将加拿大央行的政策利率下调至当前设定的0.25%以下,因为0.25%是该央行基准利率有效区间的底部。

同时波洛兹还表示,个人认为未来利率不会低于当前的水平,暂时不考虑负利率,负利率将给银行业带去巨大的负面冲击

关注是否扩大资产购买规模

本次决议的重点是加拿大央行是否会扩大资产的购买。

彭博经济(Bloomberg Economics)的安德鲁·赫斯比(Andrew Husby)表示:“尽管隔夜利率处于有效下限,但将大规模资产购买扩大至包括企业债券或地方债券,是一个引人注目的目标。”

加拿大央行3月启动了有史以来第一个大规模资产购买计划。这项每周至少购买50亿加元政府公债的举措,加上根据转售协议购买的近1000亿加元公债,将有助于消化加拿大政府未来数月为刺激计划融资而发行的巨额债务。

购买地方债券

加拿大丰业银行(Scotiabank)的德里克·霍尔特(Derek Holt)表示,这一计划很容易扩大到其他资产类别,较长期的省级债券是最有可能的选择。但这是信贷市场的一个角落而已,目前信贷状况依然紧张,而地方政府正寻求为不断增长的赤字融资。

霍尔特表示,如果加拿大央行将资产购买范围扩大至这一领域,这可能会对地方政府、机构和大公司的借贷成本产生有利影响。

但是他同时也警告称,每一个省购买多少债券是合适的,将值得加拿大央行考量。

扩大每周资产购买量

加拿大央行还可能会将每周的购买量提高至50亿加元以上,或购买更多的抵押贷款债券或公司债券等非政府债券。

目前,该银行回购资产主要是为了恢复金融市场的正常运转,这就是为什么很多收购都是在短期内完成的。但随着市场恢复到更正常的状态,它最终将需要把重点转向刺激经济。要做到这一点,官员们需要将长期借贷成本作为目标,也就是为家庭和企业提供大部分资金的地方,这种做法被称为量化宽松。

加拿大央行可能会借此公布在3月27日所提及的真正的量化宽松计划。

收益率曲线控制

尽管加拿大央行致力于推动量化宽松,但是分析人士认为对于加拿大这样的经济体,量化宽松产生效果可能有限,因为加拿大之类的国家长期债券收益率是由其他国家的货币政策决定的。但如果资产购买集中于特定期限,即经济学家所说的收益率曲线控制,这种做法可能会有效得多。

加拿大央行高级副行长威尔金斯此前也表示,不久后可能调整收益率曲线控制措施。

加拿大帝国商业银行非股票市场研究全球主管Pollick在一份报告中称,"为此,加拿大央行可能会在对企业和家庭最重要的部分设定收益率'区间',在我们看来,这就是曲线的5年期。"

经济预测

本次利率决议,加拿大央行将会公布经济预期,目前市场的预期是将会大幅下调经济预测。

加拿大央行将会以这两个方面作为依据。一个是油价预期,一个是加拿大的就业市场。

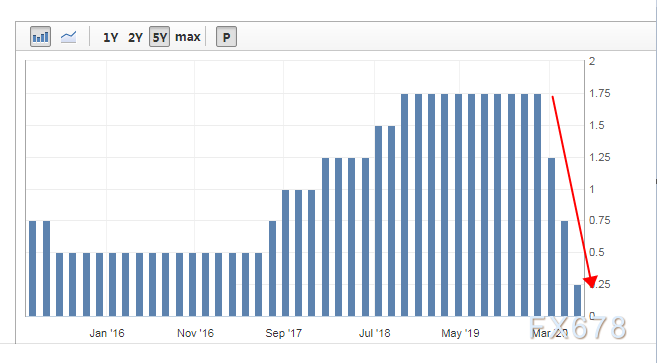

持续走低的油价

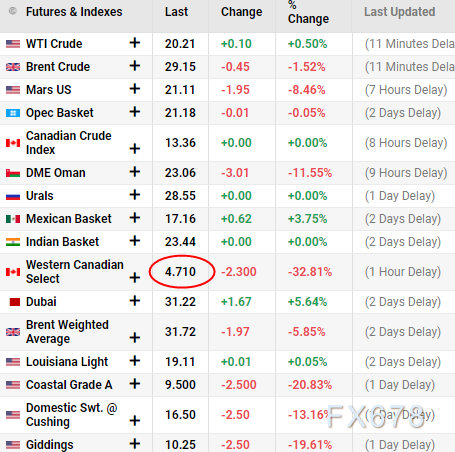

就在加拿大央行利率决议公布前的一个交易日,美原油一度跌破20美元关口,因市场押注各产油国达成的减产协议无法抵消需求下滑所带来的负面影响。

美原油已经连续四个交易日下滑,且四个交易日累计跌幅达到了25%,也凸显了市场对于油市前景持悲观预期。

由于加拿大原油出口占该国货物出口近20%,因此对于加拿大经济也产生直接的影响,并反映在加元中。

由于美原油相对于加拿大西部精选石油一直处于溢价的状态,随着美原油持续走低,加拿大西部精选石油目前仅有4.71美元,不足5美元,加剧了加拿大经济下行的

创记录的失业人数

加拿大3月份失去了破纪录的逾100万个工作岗位,失业率飙升至7.8%,原因是疫情迫使一些非必要的企业关闭。加拿大统计局表示,数据未能完全反映失业的程度,因为该机构在危机开始全面影响之前对受访者进行了调查。

数据公布前市场的预期仅为减少36.5万人,而前值为增加3.03万人。巨大的反差也凸显了加拿大就业市场的压力。在2019年该国5月新增就业人数最高触及10万人,为历史最高水平,强劲的就业数据是支持加拿大央行2019年按兵不动的重要因素。

根据加拿大政府的数据,自3月15日以来,超过426万加拿大人申请了各种形式的联邦紧急失业援助,表明实际失业率接近25%,这是自1976年1月以来单月失业人数降幅最大的一次,这意味着4月的数据可能会更差,加拿大央行可能会提前做出反应。

国际机构和加拿大大型银行下调经济预期

国际货币基金组织(IMF)周二(4月14日)在最新预测中表示,受疫情打击,加拿大的经济今年收缩6.2%,然后到2021年增长4.2%。

随着企业的关闭和裁员预示着经济衰退将比之前预想更见严重,加拿大一些大型银行纷纷再次下调其增长预期。

最新的预测显示,第二季度加拿大经济将折合年率萎缩10%至24%。这将是从1960年代有可比数据以来的最大季度降幅,也将刷新2008-09年金融危机期间创下的萎缩8.7%的当前历史纪录。

加拿大丰业银行高级副总裁兼首席经济学家佩罗特预计二季度加拿大的生产总值将会萎缩10%至28%,但预计这些损失将在下半年得到弥补,全年的经济增速收缩为-1%至-4.2%。

机构观点

道明:加拿大央行4月利率决议可能出现的四种情景;

北京时间周三(4月15日)22:00加拿大央行将公布4月利率决定,道明证券分析了四种场景及其对美元兑加元的影响:

① 鹰派(10%):乐观至上,维持隔夜利率和大规模资产购买计划不变, 2020年GDP在反弹前收缩小于3%。行长波洛兹引用不确定性增加,美元兑加元料下跌约0.75%;

② 中性(55%):坚持到底,维持隔夜利率和大规模资产购买计划不变,2020年GDP在反弹前收缩3-5%,注意到不确定性增加,反复强调负利率“不明智”,美元兑加元将上涨约0.20%;

③ 鸽派(25%):隔夜利率保持不变,但同时增加购买大宗商品和CMBs,大规模资产购买计划仍然是开放式的,但是结合了前瞻性的指导,GDP预计在2020年收缩4-6%,央行将继续寻找支持市场的其他途径,美元兑加元将上涨约0.50%;

④ 极度鸽派(10%):不惜一切代价,下调隔夜回购平均利率25个基点,大规模资产购买计划并扩展到CMBs和Provies,2020年GDP收缩超5%,大规模资产购买计划将持续一年,央行开放购买信贷,美元兑加元将上涨1.00%左右。

富国银行:预计加拿大央行不调整政策利率以及其他政策措施;

在3月推出一系列政策措施后,预计加拿大央行明晚将按兵不动,不调整政策利率以及其他政策措施。重点关注货币政策报告中的最新经济预测,这将是反映加拿大央行对于疫情的负面影响的最清晰信号。

天行

天行

沪公网安备 31010702001056号

沪公网安备 31010702001056号