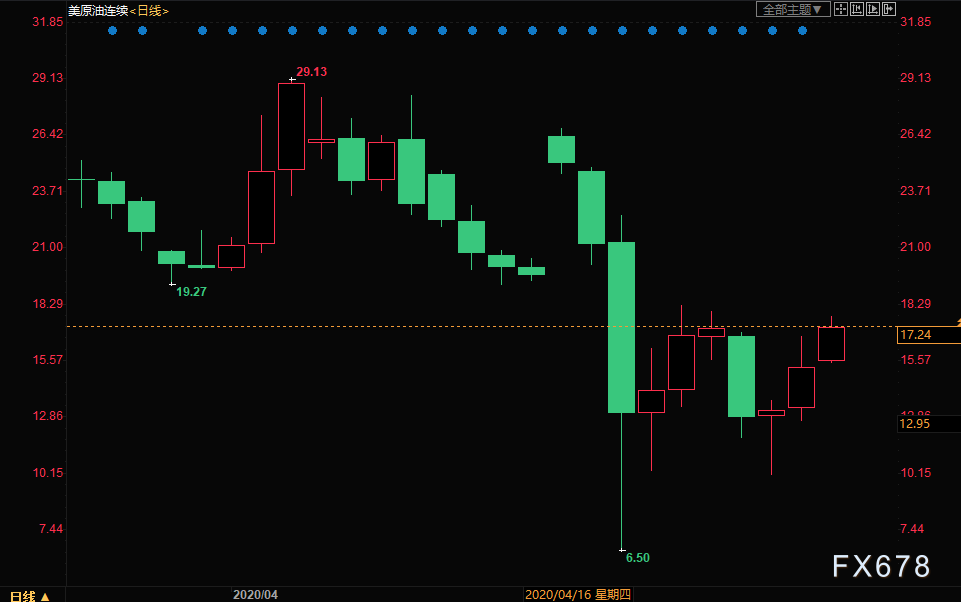

本周初因为美国石油基金表示将抛售手中所有6月合约,一度使得美原油跌至10美元关口。但是自本周二以来,随着美欧各国陆续解除封锁措施,使得美原油持续反弹,而周三中东油罐爆炸以及EIA数据好于预期,加上抗疫药物的希望提振了市场情绪,则进一步推动了油价走高。

总体而言,短时间市场风险偏好回升,同时沙特和俄罗斯的产油国提前减产将对油价构成支撑。

但是石油储存空间进一步逼近极限,随着船运费用上涨,沙特等产油国被迫减少补贴导致部分石油出口受阻可能加剧存储空间不足。

同时越来越多的交易商正在提前切换6月合约,投资者可能会在近期加速抛售,这使得美原油6月合约仍有跌至负值的风险。值得一提的是当地时间4月30日(北京时间5月1日)布伦特原油6月期货即将到期,这可能引发市场波动,市场需保持关注。

日内关注欧元区第一季度GDP数据,如果近期有更多迹象显示全球经济压力加剧,可能会加剧二季度经济萎缩程度,这将进一步打击原油需求。

EIA数据好于预期,小幅缓解原油存储空间压力,推动油价走高

周三美原油收盘上涨逾15%,盘中一度涨幅近30%,因美国能源署公布的上周原油库存增幅低于预期,汽油库存意外下降,令人乐观地认为,随着美欧部分国家放松封锁措施,燃料消费将会复苏。

具体数据显示,上周美国原油库存增加900万桶,至5.276亿桶,较历史最高水平低约700万桶。这一增幅略低于分析师预期的1060万桶。

美国汽油库存从上周的纪录高位大幅减少370万桶,因燃料需求温和回升抵消了炼厂产出反弹的影响。

过去四周的汽油需求仍较上年同期下降44%,但库存下降暗示消费下降趋势可能正在趋于平缓。过去四周的燃油总需求下降了28%。

尽管美国的储油能力正在迅速耗尽,但美国页岩油生产商削减原油产量,应该会减缓原油流入库存的速度。咨询公司Rystad Energy估计5月和6月页岩油生产商的日产量减少30万桶。随着法国和西班牙等欧洲国家以及美国几个州计划很快解除部分封锁令,市场对需求复苏的希望也提振了油价。

瑞穗银行期货业务主管Bob Yawger表示,原油库存增幅是个很大的数字,但没有我们过去三周的数字那么大。美国原油库存增长放缓,推后了储油设施被填满的时间。

但是他同时警告称,这只是完全进入危机模式的时间被推迟了一点,库容告急可能导致油价再度跌至负值。

抗疫药物的希望提振市场的乐观情绪

另一个推动油价大幅反弹的因素是抗疫药物的希望。

美国股市周三大涨,因对找到治疗疫情特效药的希望推动市场普涨,帮助投资者摆脱了黯淡的GDP数据和美联储主席鲍威尔警告的影响。道琼斯工业指数收高532.31点,或2.21%,报24633.86点;标普500指数收高76.12点,或2.66%,报2939.51点;纳斯达克指数收高306.98点,或3.57%,报8914.71点。

美国传染病最高官员表示,吉利德科学的试验性抗病毒药物瑞德西韦将成为标准用药,此前美国政府所得到的初步试验结果显示,该药物有助于加快病患恢复的速度。

据《纽约时报》,FDA计划最早周三宣布对瑞德西韦的紧急使用授权。

欧股也同样收高,其中银行股和石油股带动涨势,传感器生产商AMS受利好业绩提振上涨。泛欧STOXX 600指数收盘上涨1.8%。德国股市飙升近3%。银行股推动意大利指标股指上涨2.2%。英股富时指数收升2.63%,法股CAC-40指数上涨2.22%。

如果近期有更多有关抗疫药物的消息出炉,可能会进一步提振市场的乐观情绪和对于经济复苏的预期,这也对油价构成支撑。

俄罗斯产量或12年来首次下降,各产油国提前减产或缓解供应过剩压力

俄罗斯能源部长诺瓦克(Alexander Novak)周三表示,该国今年的石油产量可能最多下降15%,这将是2008年以来年产量首次下降。

诺瓦克表示,俄罗斯石油产量将从2019年触及的苏联解体后的高位5.6亿吨降至4.8-5.0亿吨(960-1000万桶/日)。

俄罗斯预计的减产力度之大,不是以往可以比拟的。在2008年由于金融危机导致油价下跌,俄罗斯石油产量也仅仅下降0.7%。

诺瓦克还表示,当地由外资运营及国内运营的石油项目都将按比例减产,这是全球原油减产协议的一部分。依据1990年代签署的产出共享合约,埃克森美孚及壳牌石油等国际级巨擘参与了多个在俄罗斯境内的油气项目。

诺瓦克同时表示,俄罗斯公司将较2月水准减产19%,作为全球减产合约的一部分。

除了俄罗斯之外,沙特也开始着手提前减产。4月26日的时候就有消称,沙特阿美已经开始原油减产,以达到850万桶/日的协议目标。

而美国方面,因为低油价导致页岩油公司逐渐缩减产量,美国的原油产量已经较峰值下降了90万桶/日,且市场预期未来或扩大至200万桶/日。

随着越来越多的产油国减少供应,这可能短时间有助于缓解市场对于供应过剩的担忧情绪。

美国的战略石油储备空间可能已经无法满足特朗普1亿桶购买计划

尽管美国原油库存增幅不及预期且汽油库存下降,同时沙特和俄罗斯等顶级产油国提前实施减产,这部分缓解了市场对于供应过剩的压力,但是这仍不足以缓解存储空间进一步接近极限。

周三美国总统特朗普表示,美国正在考虑额外增加存储1亿桶石油。

富国银行此前指出,特朗普为SPR购买石油是尝试重新平衡市场的好主意,但SPR的产能也已耗尽。截至四月SPR持有6.35亿桶石油,而美国能源部表示其存储空间约为7.14亿桶。这意味着SPR的89%空间已满。因此当前SPR能够容纳的空间仅有7900万桶。

如果特朗普想要兑现其1亿桶的购买目标就必须动用美国的商业存储能力。

据富国银行测算,考虑到商业和SPR总的存储能力,截至4月美国已利用了其原油总存储能力的88%。这意味着如果特朗普兑现承诺,那么美国96%的存储空间将耗尽。

但问题是仅剩的存储空间能够吸纳市场过剩产量多久?此前高盛给出的预估按照当前的产量增速,全球的存储空间可能将在3周内耗尽。这使得美原油仍有跌至负值的风险。

运费上涨导致沙特原油出口受阻,可能会加剧存储空间耗尽的速度

有消息称,由于运费上涨,沙特原油的美国买家取消了至少七艘4月装船的油轮,这可能导致沙特出货量低于预期。

此举反映出一些买家并不急于吸纳额外的石油。因为尽管布伦特原油本月下跌至每桶16美元以下,创下本世纪最低水准,但是在各国政府采取封锁措施遏制疫情蔓延后,对石油的需求亦崩跌。

此前沙特通过下调4月原油的官方售价来提高出口,但随着油轮费用飙升,沙特告诉买家,由于货运市场的特殊情况,沙特将削减对货运费用的补偿,这使得沙特原油的吸引力下降。

“美国炼厂退回了至少七艘超大型油轮(VLCC),因运费保护被取消,”一名消息人士说,“如果有运费保护,他们可能接收这些原油。”

OPEC第二大产油国伊拉克也通知客户,其无法对运费的跳升进行补偿。

如果因为运费高企导致更多的原油出口滞留可能会加剧油价下行的压力。

越来越多的交易商提前切换6月合约或导致抛售加剧,日内警惕布伦特原油合约换月

周四印度大宗商品交易所(MCX)提前切换原油5月期货合约至6月期货合约。

而就在本周二标普GSCI指数提前把WTI原油6月合约调整至7月合约,并解释说实施“计划外的展期”是因为“2020年6月WTI原油合约的价格有可能跌至零或低于零,而且2020年6月合约的未平仓头寸正持续下降”。

随着越来越多的交易商提前换月,这可能导致6月合约下跌风险加剧。

周三ING商品策略主管WarrenPatterson指出,2020年6月合约的未平仓头寸在上周下降了44%,投资者在提前退出合约,这一举动表明,6月合约将变得越来越缺乏流动性,因此,在到期前,其波动性可能会加剧。

当地时间4月30日(北京时间5月1日)布伦特原油6月期货即将到期。考虑到此前美原油5月合约换月时引发的暴跌行情,市场需保持谨慎。

全球经济下行压力加剧+需求结构永久性改变,油价持续反弹缺乏动力

除了存储空间告急和6月合约换月风险之外,施压油价的主要因素仍是全球经济下滑所引发的需求疲软。市场的预期是因疫情引发的全球经济衰退最多可能导致全球原油需求下降三分之一。

周三(4月29日)纽约时段盘中,美国方面公布了市场密切关注的第一季度GDP初值数据,结果该数据萎缩超预期。具体数据显示,美国第一季度实际GDP年化季率初值实际公布-4.8%,预期-4.0%,前值2.1%。

Forexlive.com首席汇通网集团策略师亚当·巴顿(Adam Button)表示,数据预示着美国经济衰退的开始。最糟糕的情况还没有出现,因为预计第二季度GDP将会进一步下降。

美联储主席鲍威尔也表示,他预计第二季GDP将出现两位数萎缩,失业率将大幅攀升。他指出,一旦经济开始重启,消费者也将“需要一些时间”才会重新开始支出。

考虑到全球经济衰退风险加剧,即便近期燃料油需求出现回升的迹象,但是预计仍不足以抵消需求下滑的影响。

摩根士丹利(Morgan Stanley)称,尽管各国将逐渐摆脱封锁和经济衰退的影响,但直到2021年第四季度,全球的石油需求都不会回到疫情爆发前的水平。

摩根士丹利石油研究主管马丁(Martijn Rats)表示,疫情后世界可能会在消费者行为上看到一些持久的结构性变化。需求复苏将有所减弱。

摩根士丹利称,WTI原油价格将在2021年稳定在每桶40美元左右,布伦特原油价格可能在每桶45美元左右。

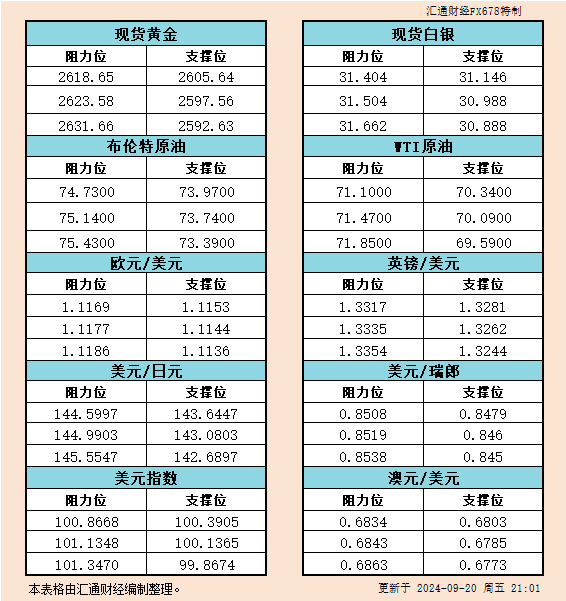

北京时间12:40,美原油现报17.38美元,涨幅15.40%;布伦特原油现报26.48美元,涨幅9.29%。

天行

天行

沪公网安备 31010702001056号

沪公网安备 31010702001056号