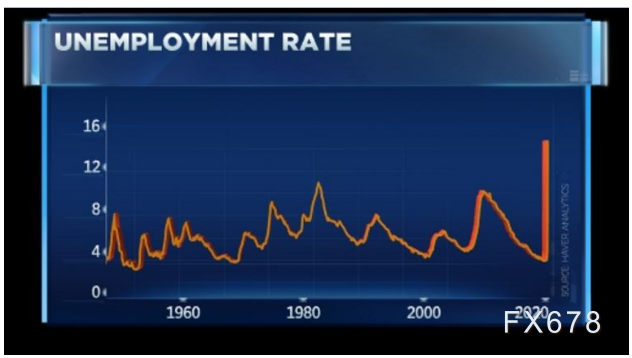

如果出现二次疫情,美国经济就将陷入萧条。可能不会再次关闭,但这肯定会使人们恐慌,并给经济带来压力。赞迪将“萧条”定义为经济持续12个月低迷,或失业率维持在两位数。

上周五(5月8日)美国最新的就业报告显示,4月非农就业损失2050万,将失业率推高至14.7%,尽管是大萧条以来的最高水平,但投资者预见到这种破坏,并猜测这将是新冠疫情引发的经济衰退期的低点。美国金融市场似乎并未受到这些数据影响,道指、标普500指数和纳指收盘均上涨近2%。

市场似乎押注美国经济将出现V形复苏,预计随着美国企业重新开放,就业数据将开始反弹。如果没有第二波疫情,就业增长将从夏季持续至秋季初,但在这之后,将陷入流沙,因为病毒的不确定性以及它对消费者和企业的影响。

为了让经济重回正轨,有必要在疫苗方面取得坚实的进展。在未来一年左右的时间里,疫苗开发的延迟或失败也会导致与1930年代相似的经济衰退。

这很关键,是经济全面复苏的必要条件,将看到市场在某个时候重新评估形势。

亿万富翁投资者库珀曼对美股飙升表示怀疑

亿万富翁投资者库珀曼表示,出于11个理由考虑,对美股飙升表示怀疑。

1、最近史无前例的政府刺激与保护措施可能会永久地增强政府在市场中扮演的角色,潜在地包括强化政府监管。

2、美国在政治形态上切换到更加偏左,可能会导致更高的税收。

3、低利率是经济不健康的信号,而不是股票牛市的标志。

4、美国债务增加速度超过经济发展,因此会有更高比例的国民收入将用于偿还债务。

5、鉴于美国人需要某种形式的疫苗和/或免疫证明才能被允许参加体育赛事、音乐会和其他聚会,美国需求将可能恢复缓慢。

6、企业需要承担大量的合规成本以确保工人安全。

7、企业将需要发行大量股票以补偿损失的资产。

8、股票回购和其他支撑EPS的操作基本上都结束了。

9、美国1月份的利润率处于历史高位,但随着时间的推移,已经回到了长期平均水平。

10、信贷比股票更便宜,高收益债券(不包括能源部门)的收益率达到7.24%,大概是收益的14倍。

11、如果“股神”巴菲特都没有抄底,我凭什么这么大胆呢?事实上,“巴菲特指标”显示当前美股正处于历史上最贵的水平。

静

静

沪公网安备 31010702001056号

沪公网安备 31010702001056号