周四美国上周首次申领失业金人数连续第八周居高不下,同时对于疫情二次蔓延和国际贸易紧张关系的担忧情绪使得黄金突破1730美元关口,刷新逾3周高位。同时黄金ETF持仓突破1100吨关口,也凸显了市场对于黄金的追捧。

不过总体而言美元仍维持强势限制黄金涨幅,同时随着经济重启,投资者风险情绪回升,世界黄金协会也表示,经济的迅速复苏使得黄金的隐含收益率下降,这将使得黄金回落,因此市场仍需关注全球经济复苏前景。

值得一提的是因为英国无协议脱欧风险回升,英镑和欧元计价的黄金均刷新历史新高。

技术面上,黄金短时间上破了三角收敛形态,可能会为进一步反弹提供进一步的支撑,市场需保持关注。

日内关注美国零售销售数据,消费作为美国经济主要推动力,市场预期本次数据料进一步下调,可能推动金价进一步走高。

美国初请失业金人数连续第八周居高不下,推动金价走高,但续请失业金数据好转

周四公布的经济数据显示,美国上周首次申领失业金人数连续第八周居高不下,尽管少于前值,但是仍超出预期值。

具体数据显示,截至5月9日当周,初请失业金人数经季节性调整后为298.1万人。虽然这一数字低于前一周的317.6万,且连续第六周下降,但仍高的惊人。

自3月中以来申请失业金人数已升至3650万,或者说有超过五分之一的工人处于失业状态。上周的数据支持经济学家的观点,即经济活动在3月中几乎陷入停滞后,需要一段时间才能反弹,当时政府为减缓疫情蔓延实施了严格的限制措施。

总体而言,糟糕的失业金数据使市场进一步认识到美股经济复苏面临着巨大的挑战,投资者担忧长期经济疲弱和国际贸易紧张关系复燃,进一步通过买入黄金规避风险。

不过持续申领失业金人数出现了好转的信号,环比仅增加19万人,比各大机构的预估值少了足足250万人这显示随着部分州市陆续解除封闭措施,已有部分此前失业的民众重新找到工作,这在当前的大环境下仍可解读为利好。

在此背景下,未来两周的失业金申领数据以及此后5月的非农数据将被视作为判断美国经济受影响是否已经达到顶峰的关键数据,料受到额外持续的瞩目。

同时上周彭博消费者舒适度指数连续第八周下滑,降至2014年以来最低点。日内关注美国零售销售数据,消费作为美国经济主要推动力,市场预期本次数据料进一步下调,可能推动金价进一步走高。

疫情二次蔓延的风险仍使得市场持有黄金避险

尽管因各国陆续解除封锁措施提振了市场情绪,但是疫情二次蔓延的风险依旧高企。

美国约翰斯·霍普金斯大学14日发布的新冠疫情最新统计数据显示,全球累计新冠死亡病例超过30万例。

数据显示,截至美国东部时间14日13时38分(北京时间15日1时38分),全球累计新冠死亡病例升至300074例,累计确诊病例升至4405688例。

数据显示,美国是疫情最严重的国家,累计确诊病例为1400500例,死亡病例为84985例。累计死亡病例超过2万例的国家还有英国、意大利、西班牙和法国。累计确诊病例超过20万例的国家还有俄罗斯、英国、西班牙和意大利。

法国周四报告单日新冠死亡人数创两周来最多。巴西24小时内报告新增13944例确诊病例,创下新高。

同时当地时间5月14日,被解职的美国吹哨人里克·布莱特(Rick Bright)国会听证会上说,美国控制疫情的机会之窗正在关闭。布莱特认为,特朗普政府错过了疫情大流行的早期预警信号,该失误已导致成千上万的美国人丧生。若无法迅速采取科学决策,2020年可能出现“现代历史上最黑暗的冬天”。

布莱特称美国目前没有大规模生产和销售疫苗的计划,认为在12-18个月内完成疫苗准备过于乐观。布莱特曾任美国生物医学高级研究与发展管理局局长,负责监管逾10亿美元用于新冠病毒检测、药物和疫苗研发的经费。1月起,布莱特多次对疫情发出预警,遭到了美国卫生及公共服务部领导层的抵制。今年4月布莱特被突然解职,证词中他称自己因为反对广泛使用氯喹和羟基氯喹治疗新冠肺炎而遭解职,该药物曾被特朗普公开支持。

英国无协议脱欧风险使得英镑计价黄金刷新历史新高

尽管疫情蔓延短时间占据了市场的焦点,但是有消息称英国与欧盟的最新谈判几无成果,英国内阁支持强硬路线,拒绝在与欧盟关于未来贸易伙伴关系的谈判中妥协,这意味着英国无协议脱欧的风险依旧高企。

周四英国首相发言人表示,重申脱欧过渡期将在12月31日结束。

同时据英国天空电视台新闻网报道,欧盟当天向英国发出正式照会,称将就“英国没有遵守”欧盟公民行动自由的规定,向英国采取法律行动。发出照会,是启动这一法律行动的第一步,照会将为英国政府提供4个月的时间“解决问题”。

受英国无协议脱欧担忧情绪的影响,周四英镑计价黄金刷新历史新高,首度突破1400英镑关口,逼近1420英镑。

美国料继续扩大刺激规模,或加剧债务和通胀压力

本周美联储资产负债表上的债券和其他资产增至近7万亿美元,但银行和投资者对联储出台的几个计划的需求正在放缓,一项备受期待的企业债券购买机制在实施的头两天几乎无人问津。

自疫情蔓延以来,美联储出台了史无前例的刺激措施。在疫情爆发前,美联储的资产负债表规模只有3.8万亿美元,但是目前已经接近翻了一番。此前鲍威尔表示如有必要将会采取更多的行动。

随着货币政策空间接近极限,美联储正在呼吁美国政府采取更多的财政刺激措施。

明尼亚波利斯联储主席卡什卡利表示,从新冠病毒危机中复苏将是“漫长的持久战”,美国实际失业率已经达到24%或25%,国会需要采取更多措施来帮助那些失业的人支付食品和住房等基本账单

达拉斯联储主席卡普兰申认为到年底失业率将为10%,需推出更多财政刺激才能拉低失业率。

持续巨量的刺激措施将会加重美国的债务负担以及通胀压力,从长期看也利多金价。

黄金ETF持仓近两个月增加逾20%,屡次刷新7年高位

5月15日黄金ETFs数据显示,截止5月14日全球最大的黄金ETF-SPDR Gold Trust的黄金持仓量1104.72吨,较上一交易日增加12.58吨。自3月20日以来,该ETF持仓增加了196吨,涨幅约21.5%。

世界黄金协会日前公布的统计数据显示,全球黄金ETF总持仓4月增加了170吨至3355吨的历史新高,总资产管理规模也创下了1840亿美元纪录新高,今年前4个多月的流入量更是超过了去年全年。从ETF持仓数据看,市场对未来金价看涨预期较强。

美元强势仍部分限制黄金涨幅

尽管避险情绪大幅升温,但是美元持续走强部分限制了黄金的涨幅。

周四美元指数涨0.07%至100.28,盘中稍早触及三周高位的100.56;在美国总统特朗普表示支持强势美元和国际贸易紧张局势有所升温后,交易员们早些时候涌向美元;尽管数据显示上周美国首次申请失业救济人数仍然以百万计,美元依旧保持了涨势。

Action Economics分析师写道,美元无视显示请领失业金人数高于预期和进口物价大幅下降的数据,尽管华尔街股市在数据发布后应声走低,随后又回升。

除了避险需求以及特朗普关于强势美元的言论,美联储进一步淡化了对于实施负利率的预期也是支撑金价的重要因素。

周四达拉斯联储主席卡普兰表示,不赞成使用负利率,美国使用负利率可能会造成重大损失

瑞银称,美联储可能不会降息到负利率,有一个不太明显却很根本的原因,这个原因就是投资者将撤出现金类基金,转存到利率可能更高的银行。这些基金持有近5万亿美元资金,支撑着金融体系的流动性。

该投行表示,如果利率降到负值,美元流动性紧缩可能会更严重。这将推升资金成本,进而使购买美国国债的成本上升,最终导致国债收益率上升。这样一来,有关美联储必须降息到负利率以降低赤字成本的观点似乎就不成立”。

总体而言短时间美元走强仍将继续限制黄金的涨幅。

限制措施逐渐解除,若经济复苏好于预期,也会大幅施压黄金

周四美国股市震荡回升,银行股超跌大涨,帮助股市摆脱了疲软经济数据和国际紧张局势所引发的悲观情绪。银行股领涨标普500指数,富国银行、摩根大通和美国银行均上涨至少4%;能源股也随油价大涨,这两个行业仍然是今年表现最差的板块,跌幅超过30%。道琼斯工业平均指数跑赢其他主要基准指数,受美国运通和思科大涨提振。

疲软的就业数据和贸易局势一度拖累美股早盘大跌,随着标普500指数迈向3月20日以来最大周跌幅之际,一些投资者逢低吸纳,推动大盘反弹。

Miller Tabak首席市场策略师Matt Maley表示,今天又有坏消息,申领失业金人数居高不下,不过,过去两个月,每当出现这样的回调,市场都会反弹,投资者不想过于激进地做空。

分析人士认为推动投资者逢低吸纳的主要原因是对于经济重启的希望盖过了对于疫情二次蔓延的担忧情绪,因此推动股市反弹。如果近期经济复苏的趋势越发明显,可能也会继续提振股市。

世界黄金协会周四公布的一份报告显示,鉴于全球大部分经济体目前因采取遏制新冠疫情的封锁措施而陷入停滞,预计2020年全球GDP将收缩近4%,降幅是2008年全球金融危机时的三倍多。虽然2020年上半年全球经济极其疲弱,但下半年将出现大幅反弹。为确保这种上升势头延续下去,各国央行会将宽松的货币政策和接近于零的实际利率水平保持到2024年。

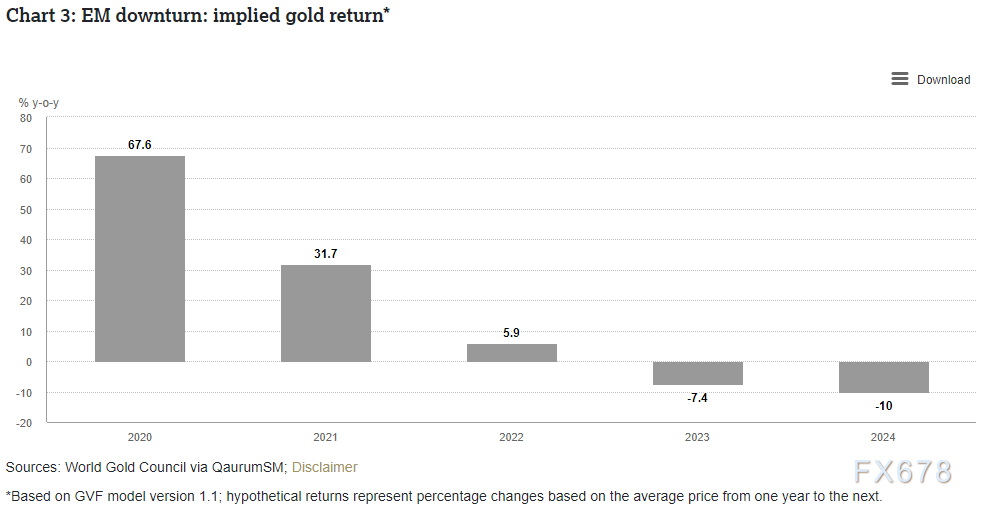

该协会的模型表明,此种情景下黄金的隐含收益率为正值,但将在2020年至2022年持续下滑,然后在接下来的两年里转为负值;

2020黄金的强劲表现主要受到上升的市场风险和不确定性、持有黄金的机会成本的下降、以及2019年黄金表现的强劲趋势影响支撑。而2021年至2024年黄金隐含收益率的下滑则是由降低的市场风险和恢复常态的利率导致。

因此仍需关注全球经济复苏的态势,如果复苏好于市场预期,可能也会施压金价。

后市前瞻

① 14:00 德国第一季度未季调GDP年率

② 17:00 欧元区3月季调后贸易帐、欧元区第一季度GDP年率

③ 20:30 美国4月零售销售月率

④ 21:15 美国4月工业产出月率

⑤ 22:00 美国5月密歇根大学消费者信心指数、美国3月JOLTs职位空缺

天行

天行

沪公网安备 31010702001056号

沪公网安备 31010702001056号