关于如何更好地就联邦基金利率和资产购买路径提供明确的前瞻性指引,决策者将进行激烈讨论,但这些变化不太可能在本次会议上揭晓。9月会议举行时,财政政策将会明朗化,还将有一系列全面的最新经济预测出炉,那可能是把政策进程与未来经济状况联系起来的更好时机。

美联储政策会议来袭,料不会采取重大行动

美联储料不会在7月会议上采取重大行动,官员们将就如何更好地就联邦基金利率和资产购买路径提供明确的前瞻性指引进行激烈讨论,预计美联储主席鲍威尔将在新闻发布会上被问及更多有关于此的问题。

有关经济轨迹的更多信息将起到帮助,但自6月会议以来不确定性有增无减。随着疫情蔓延,许多州暂停了重开计划。这次会议也恰逢国会试图解开威胁到急需的财政支持的政治僵局。

有鉴于此,再加上美联储对其工具和框架的内部审查尚未出结果,鲍威尔在6月提供的指引(没有考虑过加息),以及点阵图将为市场提供足够的支持。9月会议将公布一系列最新的经济预测,这可能是把未来政策与失业或通胀等门槛明确联系在一起的更合适时机。

官员们预计经济不会出现“ V型”复苏,政策声明料重申前景仍然存在“相当大的风险”。当最终引入前瞻性指引措辞时,它可能会强化失业率回到4-5%之前政策利率将保持不变的观点。

其他非常规措施将尽快取消,但美联储目前将专注于采取更多行动而非退出。收益率曲线上限或目标(YCT)是一项没有得到广泛支持的政策选择,在6月会议纪要中就可以看出这一点,预计前瞻性指引和资产购买仍将是首选工具。

美联储将就黯淡前景展开讨论

美国抗疫工作遭遇挫折,将使美联储主席鲍威尔增强美国利率将长期保持在低位的鸽派信息。不过,美联储在7月28日至29日召开政策会议时,即便会对经济前景有何变化做出评估,但可能也不会改变策略。

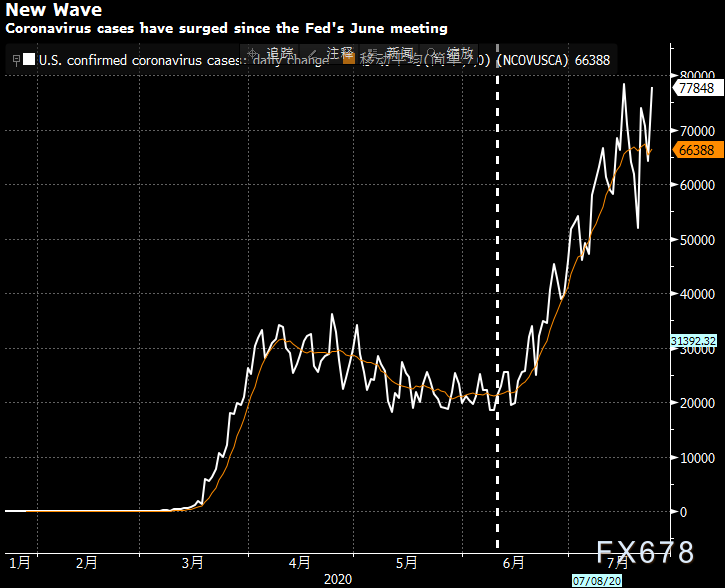

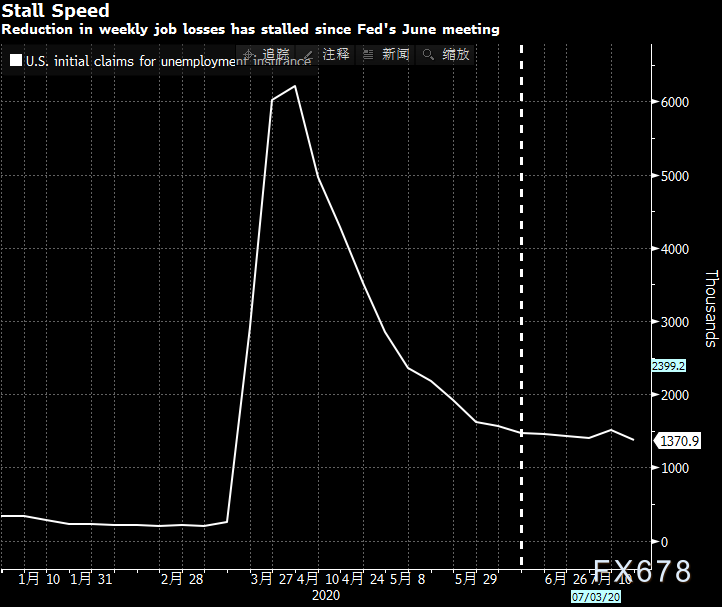

美联储6月初召开上次会议时,当时美国单日新增新冠病例已经企稳,纽约州和新泽西等州的新增病例呈下降趋势,而德克萨斯州、佛罗里达州和加利福尼亚州等尚未出现病例激增,此后却深受疫情困扰。

即便如此,鲍威尔及其同僚当时向公众展示的经济前景黯淡。虽预计第三季度会出现强劲反弹,但这远不足以使未来几年失业率从衰退水平下降。

现如今,美国疫情卷土重来,第三季度能否强劲反弹也令人怀疑。高频经济指标指向放缓,随着美联储本周再次开会时,鸽派指引预计因此还会加强。

RBC Capital Markets驻纽约的首席美国经济学家Tom Porcelli表示,“本来进入第三季度势头还不错,但现在大部分趋势已经减弱。就在病例真正开始增加时,经济发展势头开始放缓,美联储也会敏锐地意识到所发生之事。”

从4月份和6月份的政策会议上可以看到,美联储官员最近几个月主要在研究两件事情。

首先,美国经济在第二季度急剧萎缩后,是否会在2020年剩余时间逐步复苏,或者第二波疫情来袭是否会让经济反弹停滞不前。美联储经济学家建议决策者,考虑到不确定性极其之高,发生这两种情境的可能性不相上下。

这一问题对第二个问题尤为重要,即美联储如何确保不会重蹈覆辙,在实现国会要求的充分就业和稳定价格的目标之前,不要收回低利率对经济的支持。

美联储观察人士预计,决策者们将继续在本周的会议上进行讨论,并在9月份的会议上确定新策略,届时料将承诺会继续保持目前接近于零的基准利率水平,直到通货膨胀和失业率达到一定门槛水平为止。

美元空头头寸增多

美元的跌势正在加剧,基金经理们开始调整头寸,以防美元在夏季持续走弱。美元指数周一跌至接近18个月低点93.82,延续了四周以来的下跌走势。

(美元指数日线图)

(美元指数日线图)美国商品期货交易委员会的数据显示,基金经理押注美元会继续下跌,他们增持了日元、欧元、加元和瑞郎净多头头寸。汇总美元兑八种货币的非商业净期货头寸数据显示,美元空头头寸升至2018年4月以来最高水平。

做空美元的理由有很多--国际地缘局势日趋恶化,投资者担心美国难以遏制疫情,美国11月总统大选面临不确定性,以及对美联储将不得不进一步大幅下调政策利率的预期日益增强。

K2 Asset Management的研究主管George Boubouras认为,“美元的强势目前已经真正结束。“美国艰难应对疫情之际,美联储将出台更多刺激措施,而且大选的不确定性也将到来--所有这些都很可能对美元构成负面影响。

在充斥着14.7万亿美元负收益债券的世界上,美国曾经显得出类拔萃,但随着新冠危机迫使美联储将借贷成本削减至几近于零,并触发了投资者对其将会实施负利率的押注,这种优势现在已经减弱。

拾斤

拾斤

沪公网安备 31010702001056号

沪公网安备 31010702001056号