周二黄金下跌近130美元,跌幅5.7%,为7年来最大水平,并在周三进一步扩大跌幅,白银也下跌了近4美元,跌幅15%。尽管基本面继续支撑黄金走高,但是由于黄金今年一度累计上涨35%,白银上涨至年内低点的三倍,过快的涨势使得黄金短时间存在调整的必要。

随着周二俄罗斯注册全球首个新冠疫苗的消失,全球出现了一波贵金属抛售狂潮。分析人士指出,许多黄金交易商都在“寻找锁定利润的借口”,并在俄罗斯冠状病毒疫苗获得批准后找到了抛售黄金的理由。

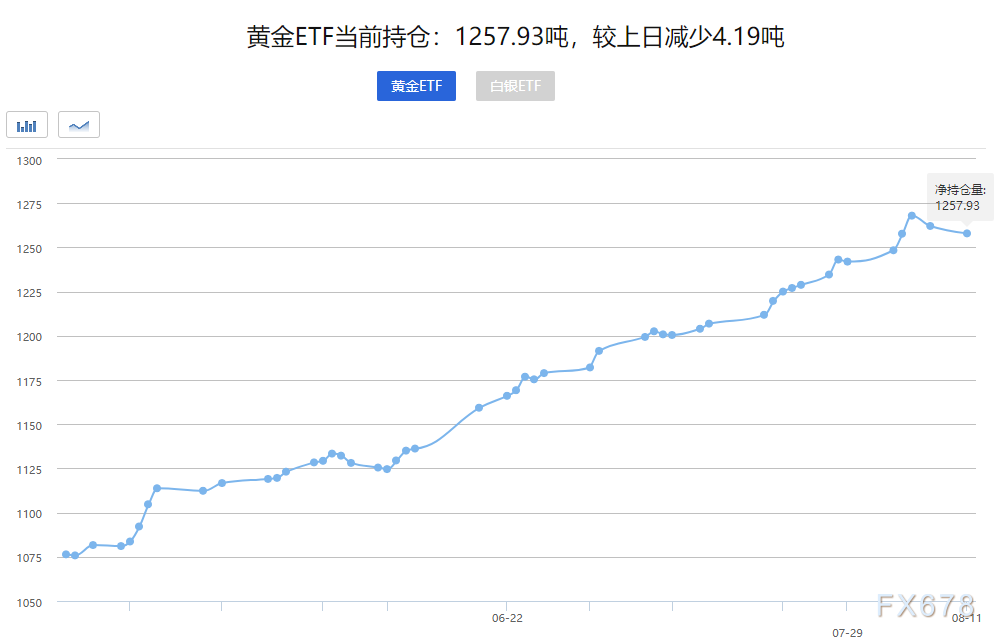

同时随着市场部分消化新增确诊病例不断增加的影响,且近期美国经济数据持续改善,也提振了市场的信心。数据显示,今年黄金上涨重要推动因素的黄金ETF持仓出现下降的趋势,为3月以来的最大水平,凸显出市场对于持续增持黄金兴趣减弱。

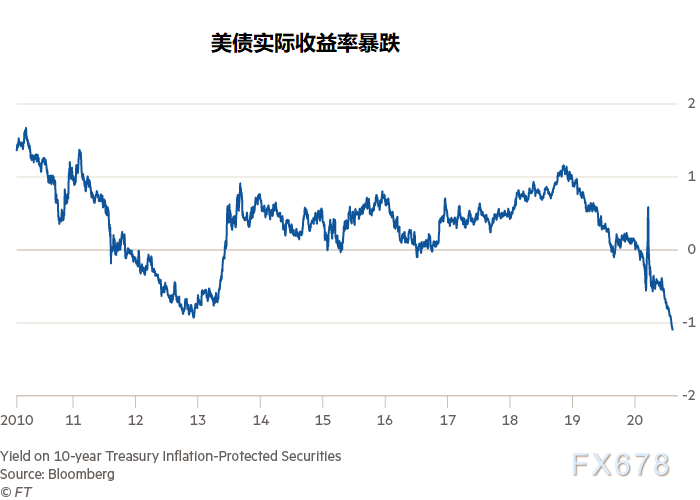

不过分析人士指出,黄金真正的上涨因素是美国实际利率为负,从历史上看也仅有三次,分别是1940年代后二战时代和1970年代的滞胀时期以及当前,前两次实际利率均跌破-3%,而当前仅有-1%,如果和历史趋势一致,实际利率仍有进一步大幅下跌的空间,因此黄金的涨势仍未结束。

但是分析人士也指出,实际利率的走向仍取决于美联储的动向,只要美联储持续提供刺激,无论是否扩大规模,都将导致实际利率进一步下调,因此市场仍需继续关注美国经济数据表现以及美联储的动向。

日内关注美国7月CPI数据,如果数据进一步改善,说明美联储的刺激已经对通胀产生正向影响,可能会进一步提振美元,施压黄金。同时还需关注美国刺激方案进展,如果迟迟未能达成一致,会打击市场的人气,并继续支撑金价。

俄罗斯疫苗的消息使得投资者大举抛售黄金,金价创7年来最大单日跌幅

随着投资者抛售黄金、买入风险资产,金价跌幅达5.7%,创下七年来最大单日跌幅,因令人鼓舞的经济数据和对新一轮援助计划的希望推动风险偏好回升,将标普500指数一度推高至接近纪录高位的水平。黄金在周三进一步扩大跌幅,跌破1900美元关口。

美国国债收益率也大幅上涨,进一步冲击了黄金的相对价值。

俄罗斯总统普京表示,经过不到两个月的人体试验,俄罗斯成为全球第一个给予一款新冠肺炎疫苗监管批准的国家。普京表示疫苗是安全的,他的一个女儿也接种了疫苗。

Oanda高级市场分析师爱德华·莫亚(Edward Moya)在一份报告中表示,许多黄金交易商都在“寻找锁定利润的借口”,并在俄罗斯冠状病毒疫苗获得批准后找到了抛售黄金的理由。

相当一部分分析师认为,俄罗斯在开始后期试验之前已经批准了该疫苗,尽管这一步骤被视作是必要的。

但Moya说:“这在某种程度上是一种暗示,或者俄罗斯只是开始了第三阶段的试验,这都无关紧要。”他补充:黄金“已准备好抛售。”

分析人士指出,黄金今年一度上涨超35%,过快的涨势使得黄金陷入严重的超买,从技术面上看黄金亟需进行回调,但是在全球持续宽松以及经济下行的背景下,市场又缺乏足够的理由,因此俄罗斯疫苗的消息使得相当一部分投资者获得了抛售的理由。

同时分析人士指出,不仅仅是黄金下跌,纳指也出现了较大的跌幅,相比较而言,标普500和道指在开盘后都一度走高,这说明市场正在调整资金配置,将资金从过于拥挤的资产中转移到其他风险资产中,因此我们看到美债收益率也出现了上涨。

美国经济数据改善,通胀温和回升部分缓解了美联储加码刺激的预期,支撑美元

另一个使得金价大跌的因素,近期美国的经济数据有所改善,这使得美元获得了支撑,此前美元持续刷新逾两年低位,除了美联储持续宽松外,市场押注美国经济复苏将明显慢于欧洲,由于货币的强弱很大程度上取决于经济体的比较优势,因此这持续施压美元,提振金价。

不过周二公布的美国7月生产者物价指数(PPI)较前月上升0.6%,这是自2018年10月以来的最大涨幅,也是该指数六个月来首次同比加速上涨,暗示美联储的刺激已经开始对通胀产生明显的作用,这可能缓解了市场对于美联储进一步扩大宽松的预期。

此前有消息称,美联储正在美联储正在考量“平均通胀目标”,如果一段时间内物价上涨过慢,美联储将在未来超调以弥补缺口。因此随着近期美国通胀出现逐渐复苏的迹象,这对于美元构成支撑。

事实上交易员们对美联储实施负利率政策的预期正在降温。2021年12月联邦基金期货合约现已重新跌到100以下,表明市场预计利率明年全年仍会继续维持正值,只是2022年上半年利率降破零的可能性依然存在。官员们在本月的讲话中不断给负利率想法泼冷水,达拉斯联储主席Robert Kaplan说负利率并非切实可行的选项,而芝加哥联储主席Charles Evans则表示,“任何时候”那都不会被用作政策工具。

日内关注美国的CPI数据。如果数据好于预期,说明通胀进一步复苏,也将提振美元施压金价。

实际利率短时间出现逆转,黄金ETF持仓出现抛盘,市场对于持有黄金兴趣减弱

随着备受期待的价格调整对贵金属市场造成沉重打击,黄金和白银价格周二大幅回落。仅仅在一个交易日内,黄金价格就下跌了100多美元,白银价格下跌了近4美元。

由获利回吐和新的风险偏好构成的抛售在周二下午加速。不过金价下跌并不令人感到意外,因为在金价突破每盎司1920美元,然后突破2000美元,然后继续在这一水平之上创出新高后,许多分析师一直在呼吁金价出现回调。而这一切只花了不到三周的时间。

道明证券(TD Securities)全球策略主管Bart Melek周二表示:"贵金属综合价格在夏季表现出色,是受利率下跌、通胀预期稳步上升和美元下跌的推动。"但是随着美元表现出一些强势、实际利率逆转,黄金出现了一波暴跌。

Melek表示:“随着这些驱动因素失去动力,本轮反弹正在放弃部分涨幅。由于对刺激计划的乐观情绪和风险偏好,实际利率和名义收益率都在上升,美元也脱离了低点。”

今年夏天,对黄金的兴趣主要来自西方散户投资者,这也意味着获利回吐的可能性很大。

"随着波动性趋势上升,以及从一笔拥挤的交易中获利了结,Specs和cta正在减少他们在黄金和白银的敞口。"

8月12日黄金ETFs数据显示,截止8月11日全球最大的黄金ETF-SPDR Gold Trust的黄金持仓量1257.93吨,较上一交易日减少4.19吨。

尽管相对于持仓持续增加显得微不足道,但是近期黄金ETF持仓减持是3月以来的最高水平,凸显出短时间市场出现一些见顶的信号

ETF对黄金和白银的快速购买一直是今夏涨势的关键推动因素,但目前这一因素也在失去动能。" Melek表示:“鉴于美国经济将继续积极应对额外的万亿美元财政刺激和美联储持续的措施,利率和美元很可能会在2020年出现好转。”

"考虑到技术面和基本面因素,现货黄金在进一步创出纪录高位前跌至1890美元左右,并不令人意外。目前对于看多黄金的投资者而言唯一的好消息是,在黄金白银价格再次创下新高之前,投资者还有第二次机会进场,今年和明年他们很可能会这样做,调整代表着加入黄金、白银这股潮流的第二次机会。”

道明证券预计,2021年第四季度黄金和白银的平均价格将分别达到每盎司2100美元和30美元。

美国刺激方案迟迟未能达成一致或打击市场风险偏好

眼下市场仍在关注美国刺激方案的进展。

美国白宫的共和党人与国会民主党人围绕新冠救助方案的僵局周二进入第四天,双方没有进行谈判,而且都指责对方毫不让步。参议院共和党领袖麦康奈尔与众议院议长佩洛希也证实该项立法缺乏进展。

尽管市场仍对出台刺激抱有刺激,但是美国两党迟迟未能达成一致,可能会使得市场失去耐心,并打压市场的乐观情绪。

尽管周二标普500指数一度逼近纪录高位,但是因刺激方案难产,标普500指数收盘录得下跌。

同时美国里士满联储行长巴尔金表示,由于新冠疫情的反弹,最近几周美国经济失去增长动力,可能需要更持久的财政支持以减轻打击。

巴尔金周二在一个网络研讨会上表示:“我们认为经济面临一个坑洞,而刺激措施就好像是盖在坑洞上的踏板,我们有了它才可以继续前行,现在,疫情的升级可能会使坑洞变成一个大深坑,所以我们需要更大的踏板。如果国会突然放弃支持,你应该猜得到我们的经济之车会遇到什么麻烦。”

自3月美联储将利率降至0附近以来,随着疫情蔓延持续阻碍经济复苏,美联储官员们一再表示,需要额外的财政支持。

一些国会工作人员猜测,刺激法案谈判僵局可能持续到9月份。如果猜测成真,将会加剧美联储的政策压力,这仍将推动金价回升。

美国正经历史上第三次实际负利率,黄金长多趋势可能仍未结束,美联储的动向是关键因素

VanEck International Investors黄金基金的投资组合经理Joe Foster表示,金价修正只是价格调整的一个表现,较长期看多的前景仍未改变。他将目标价维持在每盎司3400美元。

“我们一直在寻找黄金市场的回调。没有什么是永远向上的。我们的涨势非常强劲,远远超过每盎司2000美元,因此我们预期市场会出现一些盘整,我认为这就是我们看到的情况。

Foster表示,利率仍是看涨黄金的基本长期驱动力。

“首先是利率。实际利率为负。当2019年美联储开始降息时,它们变成了负数。如果从历史上看,这种情况并不经常发生。金融危机后的实际利率是负的,你需要回到1970年代经济滞胀时期才能找到负的实际利率。美联储已经告诉我们,相当长的一段时间内不会考虑加息,所以我认为在可预见的未来,我们将处于实际利率为负的环境中,这对黄金来说是一个非常好的背景。”

事实上从历史上看,在1940年代后二战时代和1970年代的滞胀时期,美国也曾经历过实际利率为负的情况。以1970年代为例,黄金一度上涨超4倍。因此当前黄金的涨势仍未结束。

同时分析人士指出,相比于1940年代和1970年代,当前美国实际利率为负的情况可能会进一步加剧。因此美国的政策回应是,将大量的账目印在钱上,以重新构筑银行体系并避免违约。随着美国M2增长率达到23%,并且在未来几年内没有提高政策利率的机会,未来几年实际利率可能会进一步下降。

1940年代后二战时代和1970年代的滞胀时期,美国的实际利率均跌至-3%的水平,目前的实际利率仅为-1%。基于相关性分析,分析人士认为,如果实际收益率下降到-3.15%,黄金可能会被推向3000美元。

因此需继续关注美国实际利率变化的情况,这是推动黄金走势的最关键的因素,如果和历史数据一样持续走低,预计黄金完成调整后将进一步大幅走高。

道明证券认为,投资者应该密切关注美联储和任何可能的收益率控制,这是推动实际利率为负的关键因素。

“在黄金和白银创出新高(2100美元以上和30美元以上)之前,需要确认美联储确实将抑制收益率,考虑平均通胀目标,而且有迹象表明通胀可能会进一步走高。与此同时,市场希望看到债务货币化可行,然后才会相信这种水平将持续下去。”

后市前瞻

① 10:00 新西兰联储公布利率决议

② 14:00 英国6月工业及制造业产出月率、英国第二季度GDP年率

③ 14:00 英国6月季调后商品贸易帐、英国6月三个月GDP月率

④ 20:30 美国7月季调后CPI月率

⑤ 23:00 美联储卡普兰参加活动问答

天行

天行

沪公网安备 31010702001056号

沪公网安备 31010702001056号