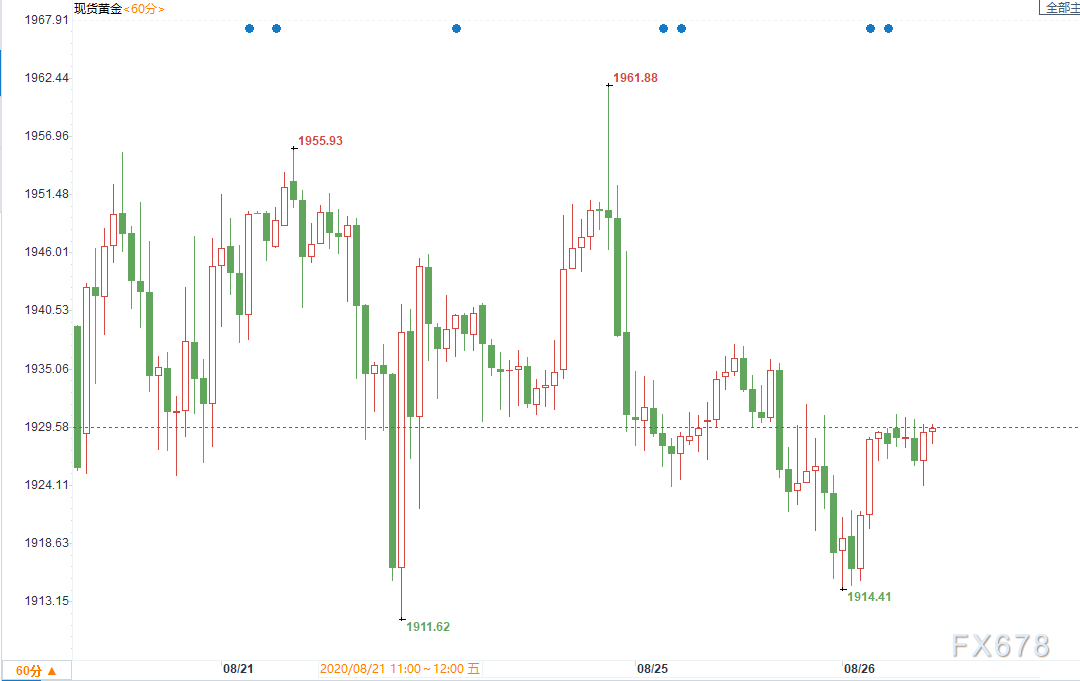

周二因对国际关系的乐观情绪升温,美股连续三个交易日创下纪录新高,同时美债收益率走高暗示市场风险情绪回升,也削弱了黄金的避险吸引力,受此影响,黄金一度跌破1920美元关口。

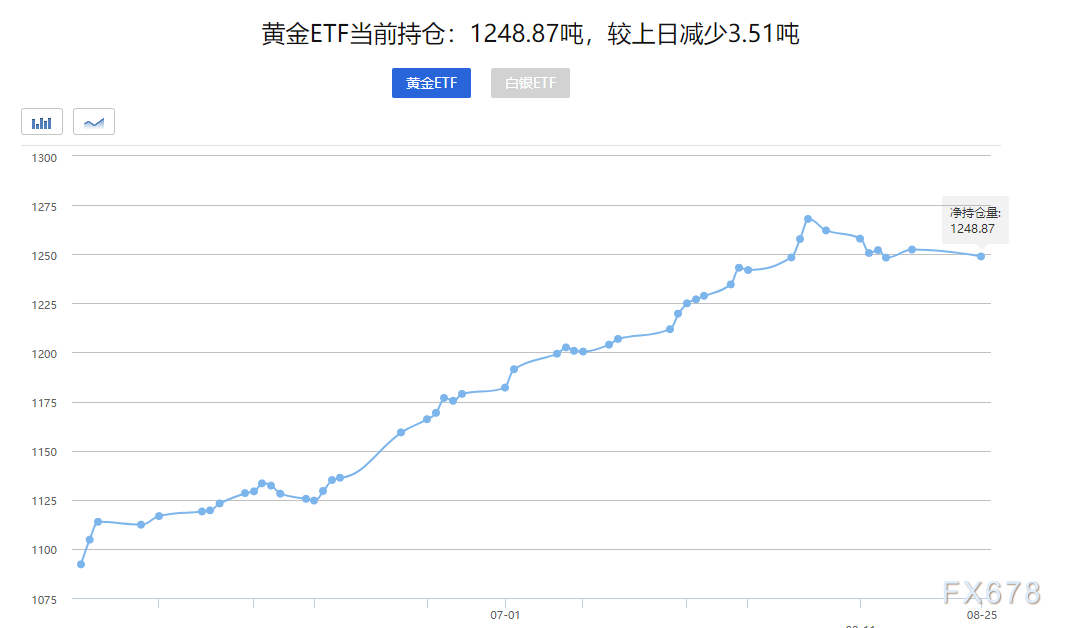

值得一提的是黄金ETF持仓在连续5个交易日持平后,周二出现了小幅的回落,暗示短时间市场买需不足,同时也部分因为投资者在杰克逊霍尔会议前持谨慎的立场。

不过周二美国的消费信心跌至6年低点,这是美国刺激方案迟迟未达成一致以及经济下行压力有增无减的直接反应,同时市场押注美联储主席鲍威尔将会在全球央行年会上阐述“平均通胀目标”,这使得美元跌破93关口。

与此同时尽管收益率曲线似乎出现了见底的迹象,推动美债收益率反弹,实际收益率反弹被视作是打压黄金的一个重要因素。但是机构认为,美联储即将实施“平均通胀目标”,将会导致通胀出现较快的回升,这意味着经通胀调整后的实际收益率将继续在负值区间走低。根据美国财政部的数据,经通胀调整后实际利率周一为-43个基点。

同时又有两名欧洲患者被证实二度感染新冠,加剧疫苗有效性忧虑,这也将在一度时间内继续推动避险资金流入黄金。

日内关注美国耐用品订单数据以寻找美国经济走向的线索。

国际关系乐观情绪推动美股持续刷新纪录高位+美债收益率见底,黄金一度跌破1920

金价周二下跌,因对国际关系的乐观情绪升温,削弱了黄金的避险吸引力,而投资者在等待美联储主席鲍威尔本周的讲话。

8月25日上午,中共中央政治局委员、国务院副总理、中美全面经济对话中方牵头人刘鹤应约与美国贸易代表莱特希泽、财政部长姆努钦通话。双方就加强两国宏观经济政策协调、中美第一阶段经贸协议落实等问题进行了具有建设性的对话。双方同意创造条件和氛围,继续推动中美第一阶段经贸协议落实。

受国际贸易乐观情绪的影响,周二标普500指数和纳斯达克综合指数再创新高,市场预期美联储将保持宽松政策。标普500指数上涨0.4%,报3443.62点,道琼斯工业平均指数下跌0.2%,报28248.44点,纳斯达克综合指数上涨0.8%,报11466.47点。

美国股市连续第三个交易日创下历史新高,从瑞银到美银的多头认为美股还有上涨空间。

同时美国较长期公债收益率周二走高,一部分受到密切关注的收益率曲线趋陡支撑,因投资者在国际关系担忧情绪缓解和两年期公债标售稳健的情况下转投风险较高的资产。

High Ridge Futures金属交易主管David Meger表示:“我们对国际关系略感乐观,同时还出现了一定的对疫情的乐观情绪。因此避险需求也有所降低。”

此前美国食品药物管理局(FDA)批准将已康复新冠病患的血浆用于治疗新冠病毒。

受此影响,周二现货黄金一度跌破1920美元关口至1914.41美元。

8月25日SPDR黄金持仓量减少3.51吨,结束连续5个交易日持平的状况,暗示买需不足

8月26日黄金ETFs数据显示,截止8月25日全球最大的黄金ETF-SPDR Gold Trust的黄金持仓量1248.87吨,较上一交易日减少3.51吨。

此前全球最大黄金ETF---SPDR Gold Shares连续五个交易日无增持,净持仓量为1253.38吨。

上周,金价自6月以来首次连续两周下跌。本周一,又遭遇四个交易日来第三次下跌。作为金价今年上涨的关键动力,黄金ETF持仓也有所放缓。SPDR Gold Shares资金流入量连续五个交易日持平,为两个月以来最长。

刺激方案迟迟未达成一致+疫情反弹引发的经济下行风险对美国消费信心负面影响

不过尽管近期黄金走势疲软,但是始终维持在1920-1900美元区间上方,因市场对于全球经济复苏持谨慎立场。

周二数据显示,美国8月消费者信心降至逾六年低点,因家庭对就业市场和收入感到担忧。

尽管在6月末美国的消费支出创出了纪录最高水平,这是因为各国逐渐的放开限制措施,同时美国每周额外600美元的刺激措施也提振了市场的乐观情绪,因此推动了消费需求。

但是随着7月中下旬疫情反弹,同时美国的刺激方案在7月末到期后迄今为止谈判仍陷入僵局,此前特朗普通过行政审批的救助措施也只够维持两个星期,且救助的规模不及7月之前的水平,这打击了市场的消费需求。

事实上上周美国公布的上周初请失业金重新回升至100万人,说明随着疫情反弹以及经济下行压力,美国就业市场的压力有增无减,随着失业人口依然高居不下,这也继续打击市场的消费信心。

The Conference Board经济指标高级主管Lynn Franco表示:“八月份消费者信心指数连续第二个月下降。现状指数急剧下降,消费者表示,过去一个月的商业和就业条件都在恶化。消费者对短期前景及其财务前景的乐观情绪也有所下降,并且继续呈下降趋势。消费者支出在最近几个月有所反弹,但消费者对经济前景及其财务状况的担忧日益增加,很可能会导致未来几个月支出下降。”

受此影响,美元兑G-10货币大多走低,且一度跌破93关口。同时国际贸易的消息积极,提振了风险资产需求,也一定程度上对美元构成了压力。

分析师认为,短期来看,美国刺激方案的进展对于市场情绪的改变至关重要,但长期看仍取决于疫情下经济复苏的状况,因此市场仍需关注相关消息的进展。

晚间关注美国耐用品订单数据以寻找美国经济走向的线索。

市场预期美联储将实施“平均通胀目标”,机构后市继续看多金价

周二美国里士满联储主席巴尔金表示,美国经济下滑时间将比预想的更长,不确定性很高。这强化了市场对于美联储维持宽松和实施“平均通胀目标”的预期,也部分限制了黄金的跌幅。

目前所有人的目光都集中在定于周四举行的杰克逊霍尔全球央行年会上美联储主席杰罗姆·鲍威尔的主题演讲。许多分析师认为,鲍威尔可能会对美联储的“货币政策框架”发表评论,该评论可能涉及平均通胀目标。

富国银行全球固定收益策略负责人布莱恩·瑞林(Brian Rehling)表示:“我们预期美联储修改其实现通胀目标的方式,使其在执行货币政策时更具灵活性。”

“早在2012年1月,美联储就概述了其最大就业和稳定价格的双重任务。从那时起,这个大纲就对美联储起到了指导作用,但在过去10年里,持续低于美联储期望的通胀目标一直是个问题。一年多来,美联储一直在研究其货币政策大纲可能发生的变化,我们预计美联储很快会对其通胀目标做出调整。”

Rehling指出,这些变化可能会对投资者产生重大影响。转向通胀目标制可能对黄金非常有利,因为这将使美联储能够在更长时间内保持低利率。我们预计,更灵活的通胀目标将使联邦基金利率在更长的时间内保持在较低水平,即使通胀率在一段时间内升至2%或高于2%。

他还表示,随着美联储似乎对通货膨胀的增加有更多的耐心,长期利率可能会上升,以弥补在美国通货膨胀率较高的环境中持有较长期限债券的额外风险……而这一变化可能会为美联储在以下方面提供更大的灵活性:实施货币政策,它们可能不会改变美国经济的潜在结构性问题。尽管美联储已尽了最大努力,但目前看来仍不可能摆脱过去十年的通货紧缩环境。”

道明证券(TD Securities)周二表示,它认为货币政策的这种转变对黄金非常有利。平均通胀目标框架代表了宏观经济模板的巨大转变,应该会继续支持通胀对冲资产。道明证券策略师表示,由于金融抑制继续压低实际利率,我们预计资本将在贵金属中寻求庇护,这表明贵金属进一步走软代表着买入机会。

德国商业银行(Commerzbank)指出,鲍威尔的这一声明将巩固美联储主席在7月份发表的令人难忘的声明,当时美联储甚至没有考虑是否加息。如果通胀上升,实际利率将进一步滑向负值区间。德国商业银行分析师Carsten Fritsch周二表示,这将预示金价在未来数月及以后将走高。

即使不实施收益率曲线控制,美联储“平均通胀目标”也会使得实际收益率进一步跌入负值

周二因为美债收益率反弹也部分打压金价。此前美联储否定了实施收益率曲线控制的可能,暗示美联储不会直接压低债券收益率,也对黄金构成压力。

但是世界上最大的固定收益投资公司之一的PIMCO认为,由于实际利率仍处于低位至负值范围,金价仍有可能上涨。

PIMCO专注于大宗商品的投资组合经理尼古拉斯·约翰逊(Nicholas Johnson)表示,即使在黄金的历史高位突破每盎司2000美元的历史高点之后,市场仍有巨大潜力。

约翰逊指出,尽管自年初以来现货黄金价格已上涨了26.5%,但按实际收益计算的黄金价格一直保持相对稳定,目前低于2008年金融危机以来的水平。

“目前,黄金的交易价格处于2004年后水平的低端。我们认为,其实际收益率调整后的价格可能会在该区间内走高,因为近期黄金的强劲表现吸引了市场的更多兴趣,类似于2008年金融危机之后的情况。”

尽管金价本月初曾突破每盎司2000美元,但约翰逊表示,即使如此金价仍然相对便宜。

“主要风险是实际利率上升,使黄金相对缺乏吸引力。不过,以目前的估值来看,这种观点有所缓和,因为过去15年的实际收益率调整后的金价处于其区间的下限。我们的基本预测是利率保持相对区间波动,在这种情况下,再加上我们认为对黄金的动量和兴趣会导致实际收益率调整后的金价走高,这表明黄金从这里起还有更大的上涨空间。”

尽管此前美联储表示该委员会认为限制债券收益率不会带来任何好处。自夏季开始以来,市场一直期望美联储推出一些收益率曲线控制计划,以将债券收益率保持在较低水平。因此这一度施压金价。

但是,一些市场分析师表示,美联储不需要限制债券收益率,因为它们一直处于相对较低的水平。10年期债券的收益率目前交易在71个基点上,是一周多以来的最高水平。但根据美国财政部的数据,经通胀调整后实际利率周一为-43个基点。

又有两名欧洲患者被证实二度感染新冠,加剧疫苗有效性忧虑

两名欧洲患者被证实再次感染新冠病毒,在全世界努力控制疫情之际,引发对人体新冠病毒免疫力的担忧。

这加剧了人们对潜在疫苗有效性的担忧。不过专家表示,还需要很多的二度感染病例才能证明对疫苗的担忧是合理的。

后市前瞻

① 16:00 瑞士8月瑞信/CFA经济预期指数

② 20:30 美国7月耐用品订单月率

天行

天行

沪公网安备 31010702001056号

沪公网安备 31010702001056号