政府和央行有四个工具来实现资金的配置——扩张性的财政政策、扩张性的货币政策、债务资本重组以及货币贬值。但是这一系列工具的后果是利率已经为零,政府债务水平创历史新高。

对于任何国家的央行而言,利率降至零意味着货币政策接近极限,需要更多的财政措施来支撑经济,但是不断扩大的债务使得政府违约风险上升,因此通过货币贬值来将债务货币化是减轻政府负担的举措之一,因此形成了一个恶性循环。

即使当前全球经济出现了复苏的迹象,依靠大规模刺激来支撑经济仍需持续一段时间,持续的刺激最终将引发通胀的上升。在这种情况下,黄金将是真正的受益者。

现代货币理论让央行和政府成为了市场资产主要配置者

通常,需要资金的企业可以为有资金的个人或企业提供合理的回报率。例如,一家矿业公司可能会发行附有10%息票的债券来扩大业务。它可以雇用经纪人联合组织将这些债券卖给投资者。

有时,一方可以占上风,但是市场通常可以找到一个平衡点。

但是现在这种平衡系统可能不再存在。

政府现在已经成为了决定谁有机会获得以及谁能够获得这些资本的关键因素。他们掌握着四套工具:

① 扩张性财政政策——通过政府削减税收,在公共项目上花费更多的资金。

② 扩张性货币政策——中央银行降低利率,购买资产以支持市场(QE),并尝试实施收益率曲线控制(YCC)。

③ 债务资本重组。

④ 货币贬值。

多数经济危机是由政府和中央银行处理的信贷冲击造成的。随着经济过热,央行通过加息给经济降温,因为经济已超出最大产能。这可以认为是信贷紧缩,进而导致收入紧缩。

这之后,政府和中央银行可以扩大刺激和降低利率,增加货币供应量,以使经济从衰退中走出来,并振兴经济。例如,在1930年代的大萧条和2008年的全球金融危机期间,美联储降低利率以放松信贷市场并恢复经济。

在2008年的全球金融危机中,美联储通过创建不良资产救助计划(TARP),真正开始行使自己的控制权。雷曼兄弟(Lehman Brothers)、华盛顿互惠银行(Washington Mutual)和其他银行获准破产。但是美国银行和其他银行被认为“太大而不能倒闭”。

11年之后,美联储正在为美国大部分公司债券市场提供支持。通过这些行动,美联储改变了货币分配的过程。

现代货币理论使得债务水平激增和货币的贬值

这种“现代货币理论”(MMT)在世界范围内正在发生,黄金将是一个巨大的受益者。

利率已经为零,政府债务水平创历史新高,金融危机尚未结束。解决该问题将需要使用更加详尽和创新的经济通货膨胀手段。

全世界的政府已经通过了大规模的刺激性支出计划,这就是扩张性的财政政策。

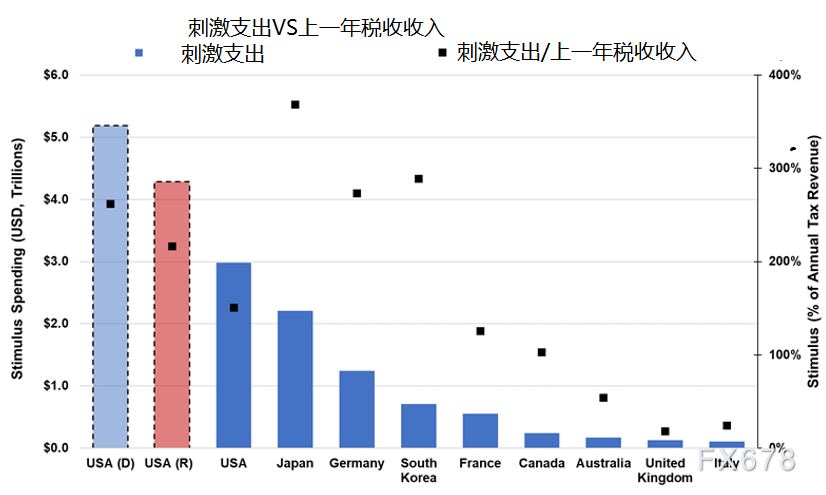

下图是主要国家的刺激性支出与上一年税收收入之间的关系。

可以看到美国有两个条形图——毫无疑问,民主党和共和党无法达成一致,所以展示了两个条形图。但不管怎么看,注入这个系统的钱都是天文数字。

这些一揽子计划旨在通过花钱和增加就业来启动经济。

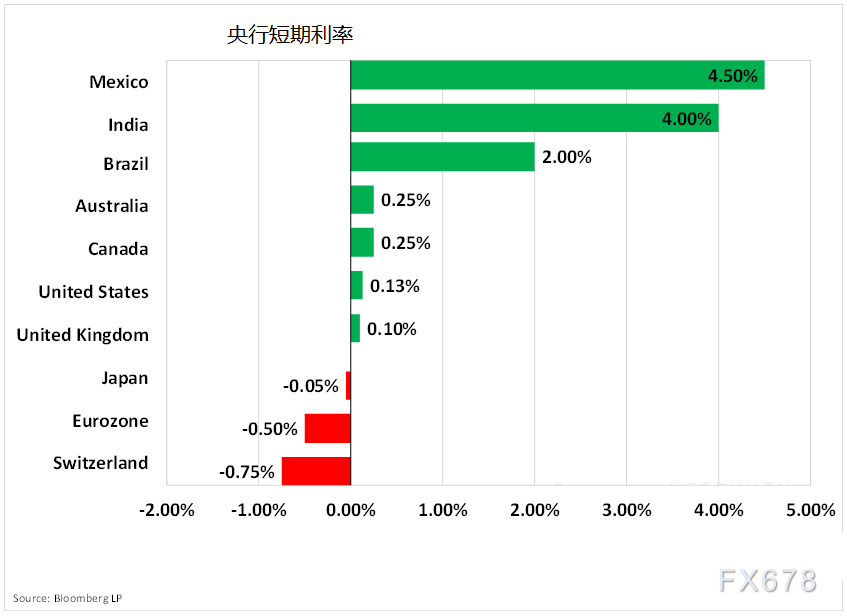

发达国家的央行已经将利率降低至接近零,这是最高程度的扩张性货币政策。

更进一步,中央银行已购买了大量不良资产(就像2008年的TARP计划一样),并购买了价值数千亿美元的债券(量化宽松)。

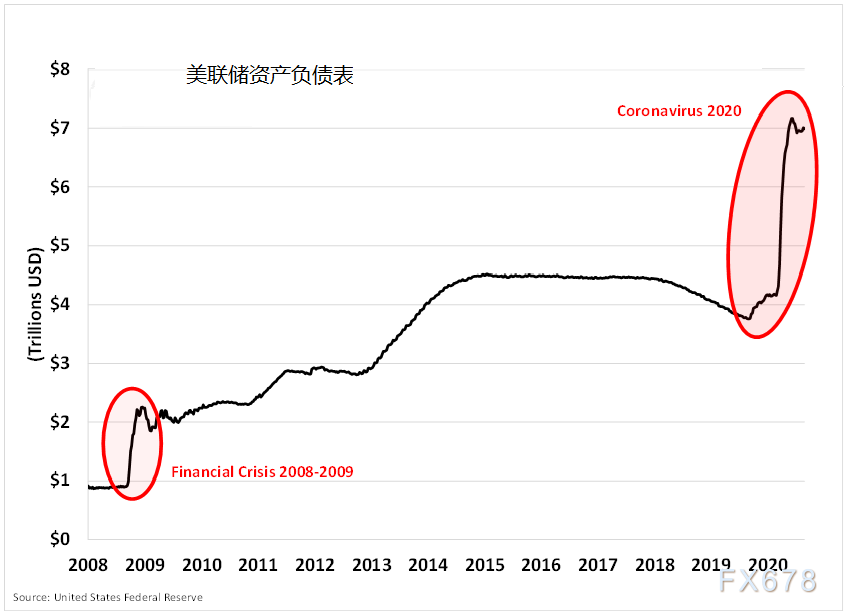

接下来的图表显示了美联储资产负债表的扩张。2020年美联储资产负债表的扩张几乎是2008-2009年扩张的3倍。这意味着政府正在通过大量注入资金来支撑“资本”市场。

政府将确定谁“太大而不能倒”。它要么在债务重组过程中介入,要么让公司破产。这种趋势只会越来越普遍。

货币贬值是一个不稳定的,令人恐惧的情况。它的影响远比债务重组严重。

资金匮乏的国家将没有能力继续随意印刷或借款。随意印钞会导致恶性通货膨胀,以津巴布韦为代表。

借贷是唯一的其他选择,但最终贷方将拒绝借出价值越来越少的资产。这导致货币贬值。

我们才刚刚看到这一切的开始:非洲最大的石油生产国之一尼日利亚自疫情爆发以来首次将货币贬值5.5%。

此外由于疫情蔓延,各国政府缩小开支和税收差距的要求更加严重。税收的减少要求政府和央行印刷更多的货币来填补这个缺口。对本国货币来说,这是通缩。

美联储曲解了2008年政策,或最终导致通胀的发生

当前美联储所选择的解决方案是对2008-2009年策略的一种曲解,当时的策略是通过印钞购买资产来填补信贷市场的漏洞。

而这次是印钱,用新印出来的数字来弥补收入损失的漏洞。

在2008-2009年,这一过程相对简单:计算出信贷体系需要多少资本,印刷这些资本,并保持低利率以刺激经济。

这一次,各国政府和央行需要填补由产出锐减和收入损失造成的GDP缺口。这个数字也相对简单。

但现在的问题是:在你印钞票填补了这个空白之后,经济如何在没有大规模通货膨胀的情况下恢复充分就业呢?目前已经开始看到初请失业救济人数下降,预计他们会进一步缓慢下降。但是此前美国花了10年时间才到达了2020年初的水平,回到这一水平可能不需要10年时间,但也不可能在几个季度内实现。世界各地的重启进程将充满挑战,其中最具挑战的可能是美国。

天行

天行

沪公网安备 31010702001056号

沪公网安备 31010702001056号