尽管市场普遍预计本次利率决议欧洲央行基础利率将按兵不动,但仍不排除欧洲央行会在周四意外宣布更强力的经济刺激措施以提振经济。

新冠疫情再次爆发,拉加德发言恐偏鸽

数据和调查显示,欧元区第三季度GDP将出现强劲反弹,经济反弹大致符合此前的预期,但经济活动水平远低于疫情前水平,服务业的增长势头放缓,不确定性上升,下行风险依然存在。不过随着第二波新冠疫情在欧洲持续蔓延,经济反弹能否持续又将成为一个巨大的问号,拉加德对欧洲经济的表态恐继续偏鸽,甚至将12月的行动提前也完全可能。

据最新消息,德国总理默克尔28日与各州州长会谈后宣布,将从11月2日起至11月底在德国全境实施包括关闭大部分公共设施、餐饮娱乐场所以及限制个人出游等在内的多项措施。尽管中小学和幼儿园仍将继续开放,但其余措施已达到年初第一波新冠疫情期间实施“封城”的力度,德媒称其为“事实上的封城”。

法国总统马克龙28日晚亦宣布,包括海外领土在内,法国全境从10月30日起再度封城,以应对新冠肺炎疫情的迅猛反弹。根据马克龙宣布的内容,防疫力度小于今年春季的封城措施。

从上一次利率决议来看,欧洲央行预计2020年GDP将为-8.0%,通胀率为0.3%。预计2021年GDP增长率为5%,通胀率为1%,经济复苏之路相当漫长。

欧元区经济深陷低迷之际 市场寻找欧洲央行的刺激信号

随着新冠疫情卷土重来,欧洲央行本周将获得更多证据来验证加码货币刺激的合理性。尽管经济学家和投资者并不认为央行会在周四远程会议上采取政策行动,但他们确实希望从行长拉加德那里获得年底前势必将提供更多支持的信号。“如果得不到有关在12月会有更多行动的清晰暗示,市场将可能感到失望,”AXA SA首席经济学家Gilles Moec表示,“欧洲央行现在要显示出决心,虽然还面临着一些重大的不确定性。”

Markit首席商业经济学家Williamson表示,虽然整体下行仍是温和的,且远轻于第二季度的暴跌,但再次衰退的前景将对欧洲央行施加更多压力,促使其提供更多刺激,帮助欧元区国家缓和限制措施的影响。各国在10月收紧限制措施,且似乎将在11月进一步强化。

紧急抗疫购债计划(PEPP)成为市场关注热点

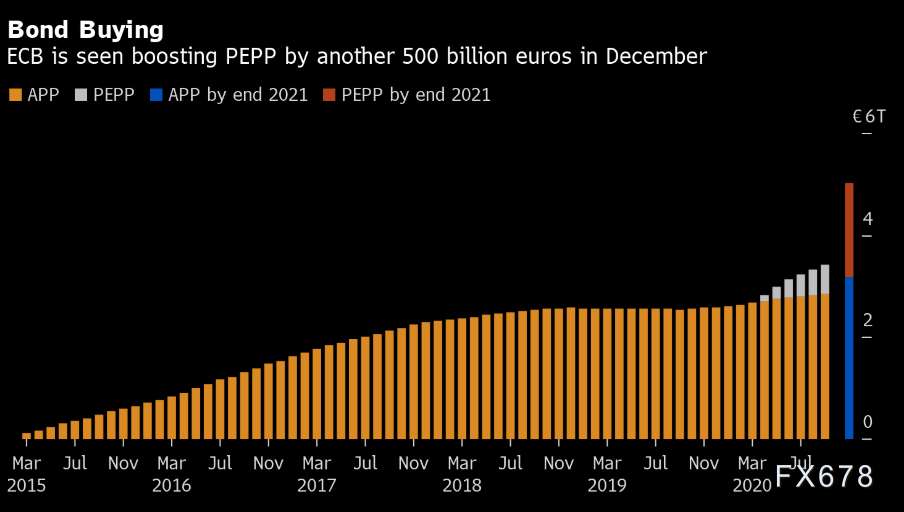

为应对长期低迷的欧洲经济,欧洲央行在负利率和量化宽松政策基础上推出了三轮定向长期再融资操作(TLTRO),第一轮开始于2014年。对于欧洲央行而言,其实利率上已经并无多大空间,它的空间主要在利率之外的各种量化宽松与定向债。今年为应对新冠疫情的爆发,欧洲央行3月份又推出了紧急抗疫购债计划(PEPP),随后在6月份加码6000亿欧元后,PEPP总额度达到1.35万亿欧元,目前额度剩余7500亿欧元左右。按目前的速度继续购买,剩余额度足够持续到2021年7月,在此之前欧洲央行有足够的时间来评估是否要对PEPP做出调整。

拉加德在10月的一次采访中表示,PEPP有双重目标:第一,稳定市场,这一目标已经实现;其次,帮助通胀恢复到疫情前的水平,同时确保低利率传导到实体经济中,在这方面PEPP也见效了。

有经济学家表示,随着病毒在整个欧元区蔓延,欧洲央行会认为没有理由继续等待,并在周四宣布更大的紧急抗疫购债计划(PEPP)规模;此外,欧洲央行还可能会在12月的会议上再度扩大PEPP规模,这不仅与经济前景疲软相称,而且如果形势进一步恶化,还能为其留出回旋余地;预计到2023年,PEPP规模将增至1.8万亿欧元,使得总体购债规模超过5万亿欧元。

此前大多数经济学家预计,欧洲央行12月的时候会将1.35万亿欧元的大流行病资产购买计划增加5000亿欧元 (5870亿美元)。12月份会议的时候,欧洲央行决策者将会有最新的经济预测来支持其增加债券购买计划,并且对脱欧和美国大选等地缘政治风险会有更清晰的认识。

荷兰银行金融市场研究主管Nick Kounis表示,欧洲央行出台额外刺激措施,现在更多的是一个“何时”,而不仅仅是“是否”的问题。欧元区经济正在失去动力,而在各国政府出台新的限制新冠病毒传播措施之际,潜在通胀压力依然疲弱。个人认为欧洲央行有理由在10月提前采取行动,先发制人的刺激措施可能比欧洲央行在塑造市场预期方面落后的措施更有力。

欧洲央行原行长让·克洛德·特里谢前几日说,如果现在过低的利率,以及对于未来利率长期的低迷期,这说明本身经济出现了问题,经济失灵了,这就需要政策和国会、立法者等方方面面,还有信用功能都加入进来,来解决经济的一些根本性的问题。现在央行面临非常大的压力,以后还是要靠各方来分担,但是总的来说,各方央行都不可能永久性地延续现在极度宽松的货币政策,不可能超长期地执行这样的政策。

机构观点

摩根大通:预计12月宣布扩大PEPP规模

本次会议将给欧洲央行一个机会来评估近期的数据以及疫情,并可能为12月的利率决议提供一些指引。随着欧洲新冠肺炎确诊病例急剧上升,欧洲央行本次会议将比此前“有趣很多”,但这并不表明我们预计其将采取实际决策,事实上我们仍认为欧央行周四可能仅只会对第三轮定向长期再融资操作(TLTRO)的模式以及分层利率体系的倍数作出部分调整。此外,仍预计欧洲央行将在12月宣布将紧急抗疫购债计划(PEPP)规模扩大5000亿欧元,并将不得不在2021年年中继续将规模扩大2500亿欧元。

富国银行:本周欧洲央行进一步放松银根的几率逐步提升;

富国银行认为,本周欧洲央行10月利率决议实施宽松政策的风险正不断加大,过去数周欧元区新增新冠病毒病例明显上升,导致欧元区各国推出新的封锁措施,欧洲一些国家/地区推出新的封锁计划,可能会对欧元区经济造成新的压力;随着欧元区经济风险出现下行,预期欧洲央行将开始对欧元区经济以及货币政策采取更加鸽派的立场,尽管目前并未明确降息或欧洲央行量宽计划将会加大,但若欧元区新增新冠病毒病例持续上升,并且经济数据恶化,欧洲央行决策者最终将寻求更宽松的货币政策,由于欧元区利率已处在负值,因此欧元区加大量化宽松计划的可能性要大于降息。

高盛:预计小幅下调通胀预期

鉴于8月份通胀出现令人意外的大幅下降以及欧元升值,预计欧洲央行官员将小幅下调2020-21年的通胀预期,但将保持2022年的通胀预期不变;欧央行官员可能会暗示他们打算利用紧急抗疫购债计划(PEPP)内部的灵活性来应对前景变化,但如果通胀持续出现令人意外的下行趋势,就需要进一步的宽松政策,最有可能以购买更多资产的形式来实现。

荷兰国际:预测欧洲央行本周释放强列鸽派信号;

荷兰国际的汇通网集团分析师Petr Krpata称,他们的分析团队认为,欧洲央行行长拉加德本周将释放强烈的鸽派信号,暗示12月将出台更多量化宽松政策;他还指出,欧洲央行的研究最近得出结论,欧洲央行的资产负债表规模相对于美联储增加10%,可能会使欧元兑美元下跌3.5% 。

投行Evercore ISI:欧洲央行可能先发制人

对以共识为导向的拉加德领导的欧洲央行来说,过早采取行动有违其一贯作风,也不是我们的基本预期。最有可能的结果是,拉加德将强调管委会决心支持经济恢复以抗击新疫情浪潮,并暗示其将在12月借助新的经济预期重新评估政策设置。但在最优货币政策工具下,管委会也可能会对其调整,此外考虑到病例增加和相关经济、财政和信贷前景变化之迅速,我们不排除欧洲央行会先发制人的可能性。

三菱日联:不排除欧洲央行采取行动的可能性

随着抗疫前景的恶化,欧洲多数国家进一步收紧限制措施,欧洲央行可能会感到必须发挥自己的作用,所以在本周四欧洲央行利率决议中,我们不排除欧洲央行采取行动的可能性。市场预期拉加德将在12月召开的下次会议上发出进一步放松货币政策的强烈可能性。我们不认为12月紧急抗疫购债计划(PEPP)规模扩大的任何信号是卖出欧元的信号。欧元兑美元将更多地取决于美联储如何加强其新的货币政策框架,在更长的时间内保持低利率,以将通胀率提高到2%的目标水平之上。此外,还需关注欧洲的宏观经济背景,各国政府采取的进一步抗疫行动将对欧元的表现产生压力。

太平洋投资管理公司(PIMCO)预计欧洲央行将按兵不动。

展望未来,我们继续预计欧洲央行理事会在12月再次扩大紧急抗疫购债计划(PEPP)的购买规模(目前为1.35万亿欧元),并延长购买期限至2021年6月底,因通胀前景未能充分向大流行前的水平靠拢。欧洲央行可能会利用这次会议让市场为12月的进一步宽松做好准备。

独步风云

独步风云

沪公网安备 31010702001056号

沪公网安备 31010702001056号