日内关注新西兰联储利率决议及美联储主席鲍威尔的讲话,美联储还将公布经济状况褐皮书。

基本面利多

美国3月CPI大涨

美国劳工部周二公布的数据显示,消费者物价指数环比走高0.6%,2月上升0.4%。汽油价格的大涨占3月总体涨幅的近一半。不计波动性较大的食品和能源,核心CPI环比上升0.3%,创7个月来的最大涨幅,上月商品和服务价格均走高。

与此同时,CPI同比上升2.6%,该数据由于2020年3月疫情相关物价的下降而有一定的失真。几个月内,其影响就会开始消退,这也是美联储决策者认为当前的物价压力只是暂时的,对经济而言没有太大威胁的原因。核心CPI同比上升1.6%,疫情前,核心CPI同比涨幅超过2%。

最新的CPI数据令围绕美国通胀轨道的已然激烈的辩论火上浇油,尤其是上周美国劳工部刚刚公布的生产者物价也强于预期。一些分析师和经济学家表示,前期积压的需求和数万亿美元的政府开支将令通胀率持续上行。

投资者正在关注通胀压力是否会持续下去的迹象,通胀压力持续可能会刺激人们将黄金用作通货膨胀对冲工具的的需求。

黄金策略基金( QGLDX-US )联合投资经理人Jason Teed表示,该数据略高于预期,表明美国经济升温程度高于预期。他指出,多数通胀压力来自汽油价格的上涨,而核心通胀则较平静。经济学家预期,这些变化大致上是暂时的,所以导引出美联储不加调整的立场。

Teed表示,整体而言,黄金对这个消息做出积极反映,但黄金短期价格波动并非长期趋势的指示。

ThinkMarkets市场分析师Fawad Razaqzada表示,通胀可能会进一步上升,未来几个月的数据可能会异常大,因为去年封锁时期的基础数据会扭曲结果。他指一年前异常高或异常低的数据会扭曲每月通胀率。

Razaqzada表示,美联储预期通胀会在暂时加速过后回落,但倘若他们的假设错误,物价依旧上升就会带来关键风险。事实上,由于消费者的通胀预期仍上升,这可能转化为物价水准实际上升。

强生疫苗步阿斯利康后尘

美国疾病控制和预防中心、美国食品和药物管理局13日发表联合声明说,鉴于美国已报告6例因接种强生新冠疫苗出现罕见严重血栓病例,建议暂停接种强生新冠疫苗。

声明说,有关机构将对这6例因接种强生疫苗出现的血栓病例进行评估和调查,建议在调查和评估结果出来之前暂停接种强生疫苗。

声明说,6例病例均为18岁至48岁的女性,她们在接种强生疫苗后6至13天出现脑静脉窦血栓形成并同时伴有血小板减少症。这种副作用“极为罕见”,其治疗方式与常见血栓不同。

据美疾控中心数据,截至12日,美国已接种的强生疫苗超过680万剂。

美国国家过敏症和传染病研究所所长安东尼·福奇13日在白宫记者会上说,暂停接种强生疫苗是出于谨慎考虑,可以让相关机构进一步了解出现不良反应的患者状况及副作用发生机制等。他表示,出现这种副作用的概率极低,因此已接种强生疫苗的群体不必焦虑,但需留意接种3周内是否有严重头痛、呼吸短促、腹痛、腿痛等症状,如出现严重副作用要及时就医。

强生疫苗使用的是与阿斯利康类似的技术,但不同之处在于,阿斯利康疫苗是两针疫苗,而强生疫苗则是单针疫苗。

疫苗的副作用令市场产生一定的避险情绪,市场担心这可能拖累整个疫苗接种的进程,进而影响到经济复苏的预期,这给金价提高了部分支撑。

Miller Tabak + Co.首席市场策略师Matt Maley说道,加上强生的消息,这意味着美联储很可能可以继续提供诸多的刺激。

美元、美债收益率双双回落

美国国债收益率周二进一步下跌,收报1.614%,收益率曲线更加趋平,本周最后一次国债标售获得稳健需求。

周二财政部标售240亿美元30年期公债,得标利率为2.320%,投标倍数为2.47,高于平均水平。

杰富瑞(Jefferies)分析师称,这一结果“非常好”,而且“考虑到投标截止前价格都没有让步,这一结果相当令人惊讶。”

周一进行的960亿美元三年期和10年期国债的标售也相对顺利。

美元周二跌0.28%至三周低点91.84。

(美元指数日线图)

Western Union Business Solutions高级市场分析师Joe Manimbo表示:“美联储在可预见的未来维持低利率的前景保持不变,我们可能会看到通胀上升,之后最终会回落。到目前为止,经济仍在遵循美联储的脚本。”

美元及美债收益率的下滑将有利于提振黄金的吸引力。

费城联储主席称目前尚无理由撤回支持政策

费城联储行长主席表示,“尽管经济形势正在改善,但复苏仍处于初期阶段,现在还没有理由撤回支持。”

哈克周二为在线活动准备的讲话中称:“在过去的几个月中,诸如就业和制造业之类的经济数据比我们许多人预期的要强劲。”

哈克称:“尽管我担心新冠病毒变种以及密歇根等州新增病例大增的风险,但我仍然认为增加疫苗接种、病例数的下降以及大量财政刺激措施的结合应能振兴国民经济。”

“目前,我预计到2021年GDP增长将在5%到6%之间。我预期劳动力市场将与GDP增长并驾齐驱,而失业率今年全年都将下降。”

美联储的宽松政策将提升抗通胀黄金的魅力。

基本面利空

IMF上调亚洲经济预估

IMF预计亚洲经济今年将增长7.6%,高于10月份预计的6.9%。预计2022年亚洲经济将增长5.4%。

IMF亚太部门副主任Jonathan Ostry表示,虽然亚洲正在复苏,但受益于全球需求回升的国家和依赖旅游业的国家的复苏存在差异。疫苗接种过程中的挫折、对疫苗对抗新型病毒变种效力的质疑,以及疫情的反扑,共同构成了一个关键的下行风险。”

Ostry同时也表示,亚洲的复苏尚未完全站稳脚跟,预计这将抑制通胀压力。

美股再创历史新高

道琼斯工业指数下跌0.2%,标普500指数上涨0.33%,纳斯达克指数上涨1.05%,标普500指数周二收盘再创纪录新高。

(标普500日线图)

反映股市波动风险的恐慌指数收于16.65,接近14个月以来新低,反应出市场避险情绪不强。

股市强劲对黄金价格有一定的抑制作用。

技术面信号

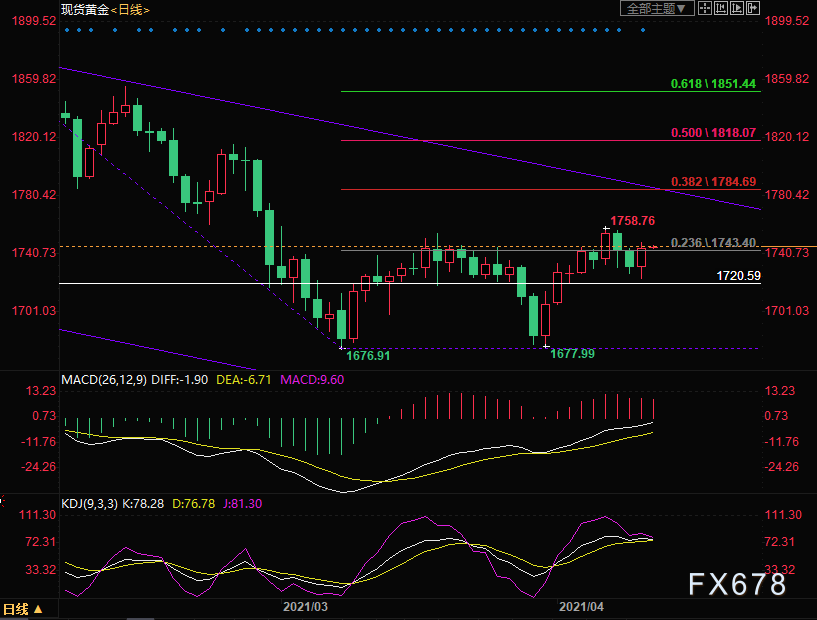

金价周二触底反弹收高,形成看涨吞没,后市可能继续看涨,上方初步阻力可以看向3月18日高位1755,也可稍微关注23.6%斐波水平1743一线的得失。

(现货黄金日线图)

数据前瞻

上午关注新西兰联储利率决议。

澳新银行表示,针对新西兰所面临的通胀压力明显上行,预计新西兰联储将表现轻松,因该联储已经明确表示,从当前起宁愿冒着通胀过高的风险,也不愿通胀水平过低。新西兰联储今日的基调或比短期利率反映的更为鸽派和谨慎,料对纽元构成温和的下行风险。

机构前瞻:尽管货币政策委员会有很多东西需要消化,但政策制定者们将暂时休息一下,保持货币政策环境不变。最近的事态发展非但没有为新西兰联储提供任何明确的指引,反而使新西兰联储迄今首选的保留所有选项的策略成为一个合理的选择。今日最现实的预期是货币政策委员会的措辞会有细微的调整,这反映了最新的房地产市场动态和好坏参半的经济数据。

晚间关注美国3月进口物价指数,预计环比将小幅低于前值1.3%,对市场影响相对较小。

另外美联储将公布经济状况褐皮书,美联储主席鲍威尔和副主席克拉里达将分别亮相讲话,不出意外鲍威尔仍然将表态维持目前宽松政策不变。

初步结论

短线继续看涨,中长线看空

北京时间9:14,现货黄金报1746.82美元/盎司。

独步风云

独步风云

沪公网安备 31010702001056号

沪公网安备 31010702001056号