美联储卡普兰再吁启动减码讨论

达拉斯联储主席卡普兰再次呼吁决策层开始讨论放慢资产购买。就在一天前美联储4月会议纪要刚刚显示官员们对探讨减码的兴趣正在上升。

卡普兰周四在Borderplex Alliance举办的视频讨论中回答提问时说,“可能把脚温和地从油门上拿开是个明智的做法,这样我们才能更有效地对转型进行管理,这就是为什么我一直鼓励启动购债讨论宜早不宜迟。”

尽管卡普兰一直是美联储官员中唯一公开呼吁近期就放慢购债速度进行辩论的人士,但他可能还有盟友。美联储4月份会议的纪要显示,一些官员对于在“接下来几次会议”上讨论缩减其大规模债券购买计划持开放态度。

另一方面,美联储主席鲍威尔曾表示现在开始谈论缩减资产购买规模还为时过早。此外4月27日至28日的联邦公开市场委员会会议后公布的4月非农就业数字令人失望。

决策层在4月会议上将利率维持在接近于零的水平,并承诺每月继续购买800亿美元的美国国债和400亿美元的抵押贷款支持证券,直到在实现就业和通胀目标上取得进一步进展。美联储将于6月15日至16日再次开会。

美联储缩减购债不用慌

对美联储将收缩购债计划感到担忧的投资者可能忽视了一件事:美联储已经持有超过5万亿美元国债,将成为未来几年一股主要力量。

美国联邦公开市场委员会(FOMC)4月会议纪要显示,如果经济持续改善,一些官员愿意讨论缩减购债的问题。美国国债收益率闻讯上涨。

但债券多头表示,美联储几乎已经成为这个全球最大债券市场上不可分割的存在,这意味着美联储在停止购债后很长一段时间里,都还将是至关重要的支撑力量。

为维持市场运转和压低方方面面的市场利率,美联储大举买入债券,持有国债规模自2020年3月以来增长了一倍,并且接近占到流通中总额的四分之一,比在2008年信贷危机后持有的比例还要高。

State Street Global Advisors投资组合经理兼积极固定收益全球主管Matt Nest表示,目光所及之处,美联储都将在固定收益市场发挥重要作用。

即便美联储开始收缩购债,预计仍将通过旧债到期时买入新债来保持稳定的持有规模,减少需要向公众出售的数量。一些投资者因此相信利率不会升太快或太高,即使美国国债收益率正在对经济过热风险的担忧中迈向3月触及的约14个月高点。

富国证券经济学家Mike Pugliese表示,关于美国债市,美联储绝对不会马上有任何行动,预计美联储将从2022年1月开始缩减购债并在11月左右结束。

但他预计美联储将在未来四年中保持其所占份额的稳定。美联储将安心持有20%至25%的美国国债,保持最大持有者地位,直到2025年左右。

这种背景,加之政府将在今年晚些时候随经济回升而下调发债规模,使美债收益率在经济增长急剧加速和消费者价格上涨的情况下依然保持较低水平。据摩根大通估计,明年财政部净发债将降到1.99万亿美元,今年为2.75万亿美元。

摩根大通策略师预测,美联储在结束购买前将在2022年再买进3900亿美元。

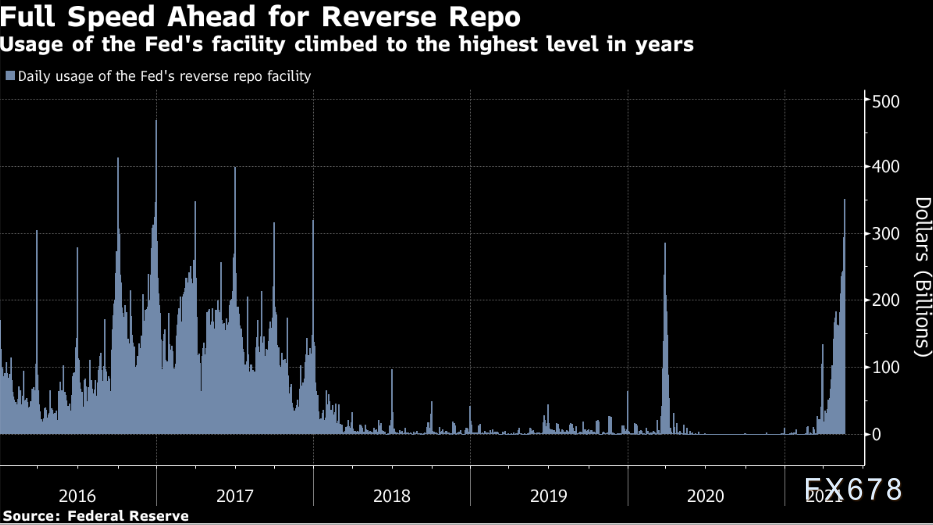

美联储逆回购操作规模激增,因海量现金正寻找出路

美联储用于控制短期利率的一项关键回购工具的需求飙升至四年多以来最高水平,因市场中的海量现金在寻找出路。

纽约联储的数据显示,有48个参与者的美联储隔夜逆回购操作,货币市场基金等交易对手可以在该操作中向央行存入现金,规模达到3511亿美元,比周三增加570亿美元,并且是自2017年6月30日以来的最高水平。

尽管该项工具的利率为0%,但本周需求仍在增加,因为大量的现金淹没了美元融资市场。除了央行购买资产和美国财政部现金余额减少导致资金进入银行体系外,政府所支持企业的每月本金和利息投资以及向州和地方政府拨付刺激资金也导致市场资金的供过于求。

在现金充裕的情况下,从回购操作到国库券的短期证券收益率都处于零附近。美国财政部周四在四周内第三次以0%的中标收益率发行了400亿美元四周期国库券,而相同规模八周期国库券的中标收益率也只有0.05%。

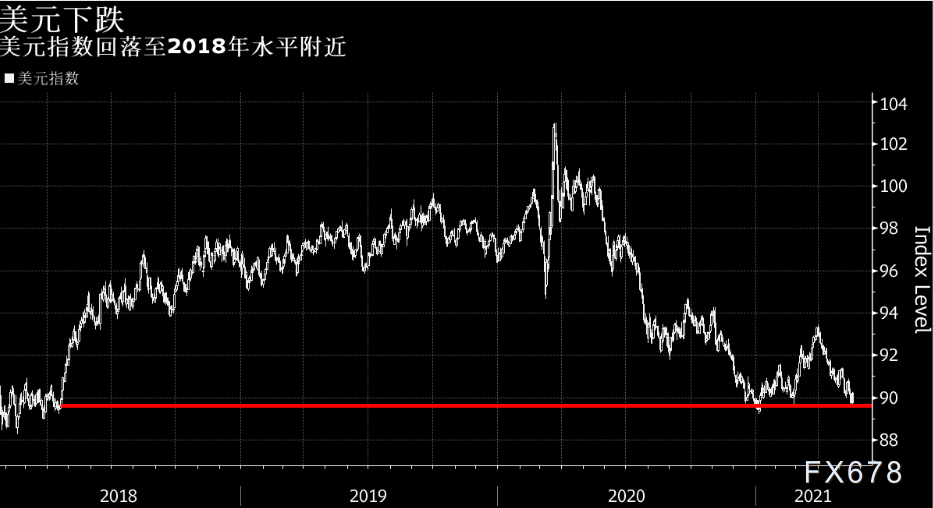

交易员认为美联储犯错误,坚持零利率加剧了美元的下跌风险

多种因素在给美元的短期和长期走向带来压力,其中最重要的一点是美联储拒绝在短期内加息或立即放缓债券购买步伐。

这是Bannockburn Global Forex的首席市场策略师Marc Chandler的看法。他之前曾经是Brown Brothers Harriman的首席汇通网集团策略师。

Chandler认为,本周早些时候债券市场的通货膨胀预期指标--即5年和10年盈亏平衡通胀率,上升反映了交易员这样一个观点,即“美联储正在犯政策错误”。只要决策者不“松开油门”,美元贸易加权汇率就可能会创出六年多以来的新低。

由于对通胀上升的担忧在金融市场蔓延,美元周四再次跳水,延续了过去一年大部分时间里将美元推低至2018年以来最低水平的下跌趋势。通货膨胀持续上升会侵蚀美元的价值,只是这一次还伴随着不断膨胀的美国贸易和预算赤字。美联储希望到2023年底一直将利率保持在零附近,也使美元失去了利率上升的助力。

Chandler表示,市场在推动许多事情。其中之一是,在其他中央银行采取行动,比如加拿大央行开始减码资产收购,挪威央行暗示将在今年晚些时候加息,同时一些欧洲利率在短时间内上升了10至20个基点的背景下,美国的利率却保持低位。这就使全球绝对利率水平变成了拖累美元的重要因素。

他指出,美元目前正在追随美国国债收益率的方向,而市场周三对美联储4月份会议纪要反应过度,给了美元和美国国债收益率仅仅持续一天的提振。4月份会议纪要显示,美联储官员对于讨论减码债券收购持开放态度。

Chandler认为,美元指数到6月底或7月初应当从当前约90的水平最低跌至87或者88,欧元、日元和英镑兑美元。

北京时间8:25,美元指数报89.73。

静

静

沪公网安备 31010702001056号

沪公网安备 31010702001056号