周一、周二关键词:澳洲利率决议、欧元区零售销售、德国经济景气指数、美国非制造业PMI

德国将公布5月工厂订单,该数据4月下滑。今年早些时候订单激增以来,该行业有所放缓,全球供应链的瓶颈可能影响了复苏。但制造业调查接近历史高位。

经过几个月的封锁后,疫苗接种计划使德国经济在最近几周得以基本重启,7月ZEW调查的现况和预期指数之间的差距可能会继续缩小。

受家庭大量储蓄和对商品和服务的压抑需求的推动,预计下半年经济将强劲复苏。但是,对变异病毒的担忧和对第四轮疫情的讨论可能会削弱经济前景。

值得牢记的是,该调查仅收集金融专业人士的意见,而并非实际经济活动。该指标也面临与其他扩散指数(如采购经理人指数)相同的困难,仅捕捉下降和上升的广度,但非深度。

澳洲国民银行的分析师指出,出于多方面的顾虑,澳洲联储在下周二(7月6日)的政策会议上仍会展示出明显偏向鸽派的政策基调,可能将从三方面来告知投资者其宽松力度将长期维持。

首先,澳洲联储会告知投资者,其三年期国债收益率控制操作将会延续下去,这也意味着变相QE措施的力度不会如预期下降;其次,澳洲联储将会明确宣示其在2024年之前不考虑加息;并且澳洲联储也会强调,其当前尚没有退出QE的计划预案。

在此状况下,澳洲联储料不会跟进美联储释放政策走向紧缩的哪怕任何预期,于是澳元兑美元走势或面临进一步承压。

美国5月ISM非制造业PMI为64,创有记录以来新高。ADP数据显示,6月服务业就业人数增加62.4万。随着服务业就业形势的不断好转,行业可能进一步扩张,尽管目前预期与前值差不多。

欧盟统计局表示,欧元区19国4月零售销售较前月下降了3.1%,但比一年前高出23.9%。

欧元区4月零售销售下降幅度超乎预期,受非食品产品销售下降的拖累,但仍较一年前高出许多,当时大多数国家都实施严格的防疫封锁。

零售销售被认为是消费者需求的一个近似指标,也是通货膨胀趋势的关键,欧洲央行希望通胀率在中期内保持接近但不超过2%的水平。

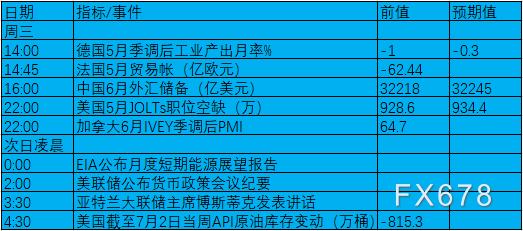

周三关键词:EIA月报、美联储会议纪要、职位空缺、API

美国劳工部的职位空缺及劳动力流动调查(JOLTS)显示,4月最后一天,衡量劳动力需求的职位空缺数量跃升99.8万个,至930万个,为2000年12月开始该系列调查以来最高。4月招聘岗位数基本持平,为610万,前一个月为600万。

5月新增非农就业岗位55.90万,增幅不及预期的67.40万,这是继4月非农爆冷不及预期之后,连续第二个月不及预期。一方面企业面临招工难的问题,另一方面数百万美国人因育儿问题而被迫赋闲在家。

在此情况下,5月JOLTs职位空缺可能继续刷新纪录,市场预期空缺岗位可能比4月在增加6万个。

6月FOMC会议中,美联储维持联邦基金目标利率0-0.25%不变,维持购债规模不变,符合市场预期。

美联储对2021年底GDP增速预期由6.5%上调至7.0%,对2022年预期不变,对2023年预期由2.2%小幅上调至2.4%。

本次公布的点阵图中位数显示,美联储官员预计2023年将加息2次,此前美联储预计2023年底之前不会加息。支持在2022年加息的官员由3月的4人增加至7人,支持在2023年底前加息2次或更多的官员由3月的6人增加至11人。

此次美联储会议纪要需要重点关注美联储官员们对率先进行的缩减QE的态度,这对市场而言至关重要,投资者正在积极追踪美联储官员释放的任何关于缩减购债的信号,以确定市场流动性何时收紧。

美国石油学会(API)周二公布的统计数据显示,截至6月25日当周,美国原油库存减少了815.3万桶。

目前对油价而言最大的威胁是伊朗石油以及德尔塔病毒的扩散,而随着经济开放以及夏日出行的增多,油市需求大幅上涨,截止目前美国API原油库存已经连续第6周下降,下周很有可能延续这一趋势。

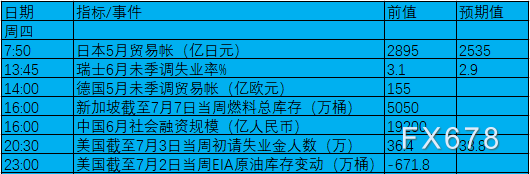

周四关键词:初请、EIA、德国贸易帐、欧央行会议纪要

最新公布的美国截至6月26日当周初请失业金人数为36.4万,预期38.8万,前值41.1万,触及新冠疫情期间的新低,表明随着经济重新开放和劳动力需求上升,解雇数量正在减少。

不过,首次申领失业救济人数仍高于疫情前的水平,许多雇主表示他们难以找到合格员工,而这可能会阻碍复苏的脚步。下周的初请人数目前预计将小幅回升。

美国截至6月25日当周EIA原油库存变动实际公布减少671.80万桶,预期减少385万桶,前值减少761.4万桶,为连续第六周下降。

鉴于市场需求强大,而OPEC+对于增产幅度相当谨慎,未来原油库存仍然有继续下降的趋势。

市场参与人士将仔细阅读欧洲央行上一次会议的纪要,寻找央行根据抗疫紧急购买计划以“快得多的步伐”继续实施购债措施三个月的理由。该信息将被用来调整对10-12月购买操作的预期。

欧元区各国之间主权债券收益率差的拓宽,是延长购债计划的主要理由,但央行的介绍性声明几乎没有就此决定给出解释。

行长拉加德在发布会上丝毫没有提及第四季度的购债计划。但是,欧洲央行对经济复苏感到乐观,暗示第三季度以后购买量将减少。

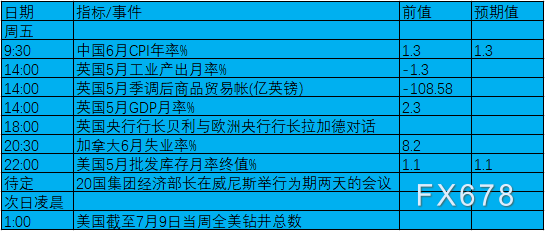

周五关键词:中国CPI、英国GDP

5月的月度GDP数据可能会显示,随着餐饮和娱乐行业重新开始提供室内服务,经济向大流行病前的水平迈出了又一大步。

预计5月GDP将增长2%,之前的3月增长2.1%,4月增长了2.3%。

展望未来,预计第二季度经济将增长5.9%,公共生活逐步恢复正常,消费者也有更多机会消费。

随着重新开放带来的提振减弱,第三季度初增速可能放缓。预计整个季度将增长2.1%,英国今年将重回疫情爆发前的高峰。

中国国家统计局周三公布,5月居民消费价格指数(CPI)同比上涨1.3%,低于预估中值1.6%,但依然创去年9月以来最高水平;其中,食品价格同比上涨0.3%,非食品价格同比上涨1.6%。

5月工业生产者出厂价格指数(PPI)同比上涨9%,高于预估中值8.5%,并创2008年9月以来最高水平,当时为9.1%。

中国宏观经济研究院决策咨询部研究员郭丽岩分析认为,5月份CPI环比下降,主要是由于食品价格总体继续回落,在近一阶段物价运行中发挥了“稳定器”作用。

随着生猪生产不断恢复,猪肉供给持续增加,价格环比继续下降11.0%;鲜菜和鲜果供应充足,价格分别下降5.6%和2.7%;受供给减少、需求增加及饲料成本上涨等因素影响,淡水鱼价格继续上涨9.9%。

展望今年后期,居民消费领域商品和服务生产供应充裕,特别是农副食品市场供应充足、工业消费品产能充裕,CPI保持平稳运行具有坚实基础,预计将在合理区间温和波动运行,全年物价调控目标能够顺利实现。

独步风云

独步风云

沪公网安备 31010702001056号

沪公网安备 31010702001056号