波士顿联储主席:若下一份就业报告仍强劲,他支持9月宣布缩减购债

周一,波士顿联储主席罗森格伦在接受采访时表示:“我们已经连续两个月创造了逾90万个就业岗位,失业率下降了0.5%,至5.4%,如果就业报告再次表现强劲,我想我会支持在9月份宣布我们准备开始缩减购债规模的计划。”

他还认为,在通胀方面取得进一步实质性进展的标准已经达到。他重申自己的观点,即他支持同步削减购买美国国债和抵押贷款支持证券(MBS)的步伐。他还表示,该计划应该于明年中结束。

罗森格伦明年将成为美联储政策制定委员会有投票权的委员。他表示,美国经济尚未达到充分就业,这是加息标准之一。他还表示,尽管他预计明年通胀率将超过2%,但官员们必须等待,看这一预测是否会成真。

罗森格伦表示,德尔塔变种病毒不太可能导致类似疫情早期出现的大范围停摆,因为现在很多人都接种了疫苗。但他指出,如果一些人对旅行或去餐馆就餐感到紧张,那就有问题了,因为这些活动促进了今夏服务业的就业增长。

明尼阿波利斯联储主席:如果再多几份强劲就业数据 减码指日可待

明尼阿波利斯联储主席卡什卡利表示,如果未来几个月就业数据仍然较为强劲,经济复苏取得的进展将足以使美联储开始缩减债券购买规模。

在上周的采访中,卡什卡利表示:“如果再来几份像最近这么强劲的就业报告,我感觉虽然还不能说已经完全达到目标,但至少也是取得了可观的进展,然后我们将可以开始缩减资产购买规模”。

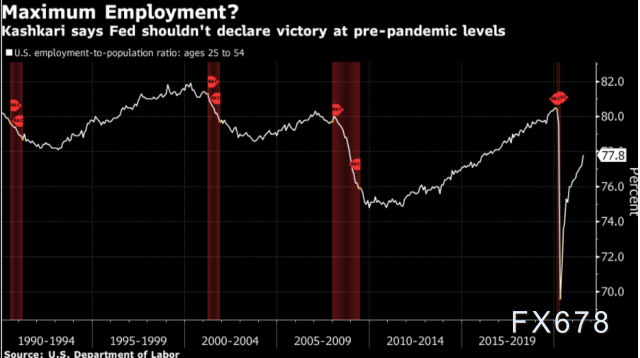

卡什卡利表示:疫情爆发前可能也未达到充分就业的水平,美联储不应该以此作为成功标准。

美联储目前将基准利率维持在接近零的水平,并每月购买1200亿美元的美国国债和抵押贷款支持证券,通过稳定长期借款利率,以达到支持经济的目的。

卡什卡利自2016年加入美联储以来一直是最鸽派的官员之一。今年6月,即美联储官员最近一次公布利率预测时,他是5名认为2023年年底前不宜加息的官员之一。卡什卡利表示,核心劳动力人口 (年龄在25-54岁间)的就业比重在2020年1月达到19年高点80.5%,但2019年和2020年初的薪资和生产率数据并未显示通胀已经近在咫尺。

他说:“我不相信在疫情爆发前,我们已经达到了充分就业的水平”。卡什卡利表示,他与许多同僚一样,也认为当前的物价压力是短暂的,随着经济摆脱疫情,通胀压力会减退,不过随着劳动力利用率上升,通胀率也可能会升高。

同时,道琼斯援引其他美联储官员报道称,美联储官员接近就在未来大约三个月开始就缩减宽松货币政策达成共识,前提是经济复苏持续,不过也一些官员主张在明年年中之前结束资产购买计划。

美债策略师分析FOMC会议纪要、杰克逊霍尔和减码讨论影响

美国利率策略师在周度研究报告中评估了美联储加速启动撤回大规模刺激计划的可能性和潜在市场影响。

美国银行分析师Ralph Axel,?Mark Cabana和Meghan Swiber在一份报告中表示:“在持仓紧绷的情况下,加速减码可能仅意味着‘利率的略微走高’。利率还受到市场对‘实际中性’利率,即在对利率敏感的行业出现放缓迹象之前,经济所能容忍的长期利率水平的限制。鉴于全球债务状况的变化,与2018年的1.75%相比,理论上的‘实际中性’利率今天可能在1.25%左右。”

美国银行预计,杰克逊霍尔会议不会发出有关美联储政策重大变化或减码的信号。分析师认为10年期美债从历史上看会在会议前攀升,并在围绕这个会议约2周时间里近持平。

巴克莱分析师Anshul Pradhan,表示:“虽然10年期国债收益率可能会进一步上升,但鉴于期限溢价略为负,国债不太可能出现大跌走势。市场似乎大多认同美联储的临时通胀理论,即通胀将“温和超过美联储2%的目标,同时将长期预期锚定在2%,这两种情况都会让美联储满意”

高盛分析师Praveen Korapaty表示:”与收益率曲线交易相比,直接做空远期是对‘强劲经济复苏的更清晰表达’。劳动力市场的持续强势,以及更持久的价格压力,应会导致收益率曲线趋平(短中期国债收益率面临上行),而强劲的劳动力市场和通胀放缓应会导致收益率曲线趋陡。”高盛认为:虽然在最近的国债发行中出现潜在强劲海外需求,但“还没有持续买入美债的迹象”。

摩根士丹利分析师Guneet Dhingra报告称:“建议在本周将发布的FOMC会议纪要之前,维持做空10年期美国国债,因减码讨论涌现。减码对市场的主要影响‘将是它如何影响市场隐含的加息步伐’,更快加息速度的预期将意味着收益率上升。”

该行分析师称:“基本情形假定是在12月份的FOMC会议上宣布减码,以及在2023年第二季度首次加息,10年期国债收益率在年底有望达到1.80%。最好的情况是,德尔塔变种的出现可能会提高获得‘群体免疫’的速度。

道明证券分析师Priya Misra称:”更温和的7月CPI数据‘帮助市场缓解了对通胀的担忧’,并让投资者安心逢低买入美国国债。”Misra表示:“虽然我们继续预计利率将在年底前走高,10年期收益率年末有望达到1.75%,但短期上行空间可能仍然有限。在秋季,我们预计减码讨论、更强劲的经济数据以及额外的财政政策将有助于推高收益率。”

苏Sue

苏Sue

沪公网安备 31010702001056号

沪公网安备 31010702001056号