日内重点关注美国8月零售销售和初请数据。8月零售销售预期较前值有所改善,但初请失业金人数可能小幅上升。

基本面利空

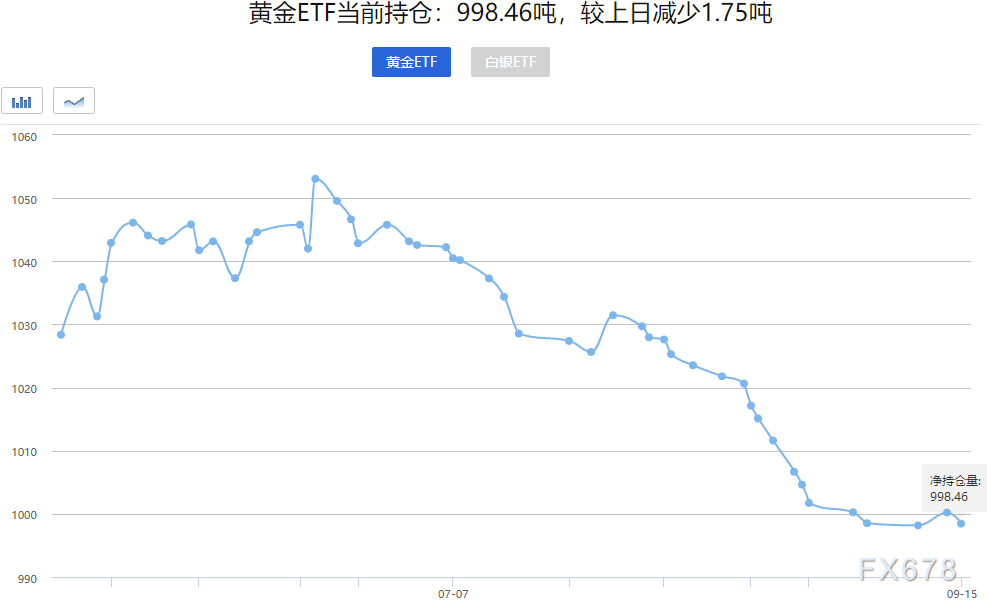

【9月15日黄金ETF持仓量:SPDR黄金持仓量减少1.75吨】

截止9月15日,全球最大的黄金ETF-SPDR Gold Trust的黄金持仓量998.46吨,较上一交易日减少1.75吨。

【纽约联储制造业指数飙升,销售价格指标创历史最高水平】

9月份一个纽约州制造业指数飙升,其订单和发货量指标大幅反弹,销售价格指标创出历史最高水平。

周三公布的数据显示,纽约联邦储备银行的制造业调查指数从一个月前的18.3升至34.3。该数据高于零表明制造业在扩张,9月的数据远超过接受调查的经济学家的最高预期。

经济学家的预测中值为17.9,近几个月来该数据波动较大。

该数据的价格接收指数上涨1.8点至47.8,创下历史新高,而针对原材料等的支付价格指数降至75.7,但仍然处于高位。衡量交付时间的指标升至纪录高位。

9月新订单指数升至17年高点33.7,而发货指标飙升22.5点,升至26.9。

当前制造业就业指数和每周工时指数也大幅上升。

【美国三大股指皆上涨】

美国股市周三收高,原油价格上涨提振能源股,且一系列积极的美国数据表明通胀已见顶,且经济复苏依然强劲,提振投资者情绪。

Horizon Investment Services首席执行官Chuck Carlson表示:“今天是一段时间以来第一次成长股和价值股都表现良好,过去几周一直只有其中一个表现好,而今天是双双上涨,广度很重要,这是投资者希望看到的。”

一系列经济数据显示,通胀有所缓解,经济正在恢复正常,尽管飓风艾达加剧了供应限制,限制了工厂产出。

进口物价自2020年10月以来首次下降,这是价格急升趋势已见顶的最新迹象,进一步支持了美联储的立场,即当前的通胀压力是暂时的。

下周,美联储联邦公开市场委员会(FOMC)将举行为期两天的货币政策会议,市场将密切关注联储何时开始缩减资产购买计划的信号。

道指收升0.68%,标普500指数收涨0.85%,纳指收高0.82%。

(标普500日线图)

基本面利多

【摩根大通下调美国第三季度GDP预测】

摩根大通将第三季度美国经济增长率预估从7%下调至5%,理由是需求增长势头减弱及库存重建速度放缓。 摩根大通首席美国经济学家Michael Feroli周三在报告中写道,德尔塔毒株引起的疫情迅速蔓延,加之供应链问题,都在限制消费者支出增长--本季度增速已放缓至1.9%左右。

Feroli表示,德尔塔正遏制消费者服务支出,而汽车经销商数量稀少是阻碍消费品支出的重要因素之一。虽然预计下季度内需增速将升至4%,但这个预测是基于“假设德尔塔带来的不利影响逐渐消失,以及困扰汽车行业的问题逐渐化解。 该行将第四季度GDP增速预测从3%上调至3.5%,预计本季度内需增速约为1.3%

【美国8月制造业产出增幅低于预期】

美国8月制造业产出增幅低于预期,因飓风艾达令制造商已经面临的原材料和劳动力短缺问题雪上加霜。

美联储周三公布的数据显示,8月制造业产出增长0.2%,7月增幅上修为1.6%。包括采矿及公用事业产出在内的8月总体工业生产增长0.4%。

美联储估计飓风艾达对制造业产值构成0.2个百分点的负面影响。此前的调查经济学家预测中值显示,制造业产值料增长0.4%,工业产值料增长0.5%。

虽然强劲的消费者需求、稳健的商业投资和库存下降支持了需求,但工厂员工数量有限和供应链混乱却制约了新订单的完成。展望未来,这些限制的缓解应会支持产量的进一步增长。

制造业职位空缺处于纪录新高,而工厂采购产品的价格出现飙升。

【美元指数下跌】

美元兑主要货币周三下滑,周二公布的美国通胀数据低于预估,缓解了近期有关美联储缩减资产购买规模的预期。

(美元指数日线图)

周二通胀数据公布后美元下跌,但由于华尔街股市下滑,避险需求提振美元回升。

但美元缩减跌势,因数据显示8月进口物价意外下滑,且纽约联储企业调查数据高于预期。

Tempus Inc汇通网集团策略师和交易员Juan Perez表示:“现实是,显而易见:疲弱的经济指标意味着,受Delta变种病毒的影响,从疫情中复苏放缓的速度超过了预期,除此之外没有任何指引。”

他补充道:“与此同时,美元仍有上涨和急升的空间,因暗淡的前景令风险意愿恶化,但英国取得一些意外的进展,比如我们看到的CPI数据,以及其它地区取得的一些进展可能最终开始更持续的削弱美元。”

总的来看,金价目前仍然疲软,且重新跌回1800下方,格局有利于空头,短线可能继续震荡运行。

(现货黄金日线图)

北京时间8:37,现货黄金报1794.28美元/盎司。

独步风云

独步风云

沪公网安备 31010702001056号

沪公网安备 31010702001056号