经济学家预计美联储将于11月宣布减码,2023年开始加息

接受调查的52位经济学家预计,美联储2022年全年都将把利率维持在零附近,在随后一年加息两次,每次0.25个百分点。

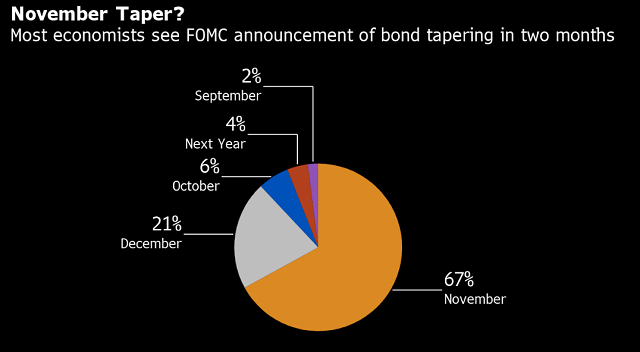

受访的三分之二的经济学家预计,美联储将在11月2-3日的会议上宣布减码,过半数经济学家预计减码将从12月份启动。此番预期早于7月份的调查,当时多数受访者预计美联储将于12月作出决定,五分之四预计减码将于明年启动。本次调查于9月10日-15日进行。

(过半经济学家预计美联储将在11月减码)

除了预计2023年加息外(该预期也符合美联储官员6月份的预测中值),该调查还预计2024年会进一步加息三次,将联邦基金利率区间的上限提高至1.5%。

越来越多的经济学家预计,鲍威尔将继续带领美联储恢复正常的货币政策,预计鲍威尔当前任期于明年2月份到期后,美国总统拜登将再度提名他为美联储主席,任期四年。

是否减码将成为FOMC本周会议的核心议题。预计其将维持利率在零附近,继续每月购买800亿美元的美国国债和400亿美元的按揭证券。官员们已经承诺继续实施购债操作,直到通胀和就业在疫情之后出现“进一步的明显改善”。

美联储有望转鹰,华尔街纷纷看跌美债

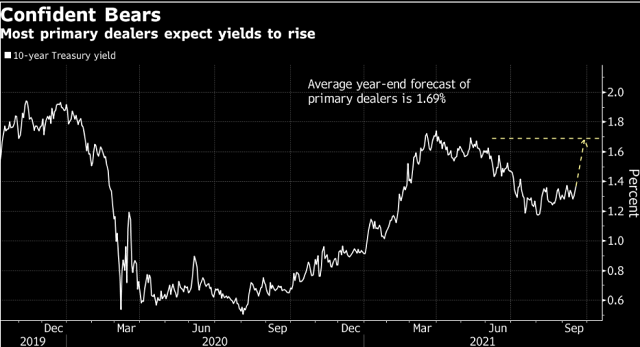

对在华尔街占多数的空头而言,此次会议将是今年决定收益率能否突破上行的最后几个潜在触发因素之一。调查显示,一级交易商平均预测10年期收益率到年底将上升超过30个基点。

美联储释放减码信号并非唯一关注点。策略师们还认为,美联储对基准利率的最新预测也将为空头提供弹药。美联储利率预测在6月意外转鹰曾使收益率曲线趋平,幅度达新冠疫情早期以来最大。

加皇资本市场策略师Blake Gwinn预计10年期收益率下季度将升至1.75%,他表示:“我认为,9月FOMC将成为推动收益率在年底前走高的潜在催化因素,第四季度可能还是会区间波动。”

调查显示,一级交易商平均预测基准10年期国债收益率到年底将升至1.69%,略高于目前的1.4%(如下图)。德意志银行看跌程度最大,预计收益率将达2.25%。著名多头汇丰给出的收益率预测最低,为1%。

若美联储点阵图像6月那样意外转鹰,将促使投资者重新调整对美联储政策路径的预期。假设其他所有官员保持原有预测不变,只需三位官员提高对2022年的加息预测,预估中值就将变成2022年加息。

法国兴业银行美国利率策略主管Subadra Rajappa表示,这样的情形会导致5年和10年期国债易跌。对这种转变的预期已经使5年期和30年期收益率差缩窄至2020年8月以来最窄。在期权交易中,上周五出现进一步看涨5年期国债收益率的押注。

Rajappa预计10年期收益率年末将达到1.7%,他表示:“本周会议点阵图非常重要,不仅是关于2024年的预期,还有对2022年的。我们认为这种风险被低估了,对我们看涨收益率的观点是个利好。”

苏Sue

苏Sue

沪公网安备 31010702001056号

沪公网安备 31010702001056号