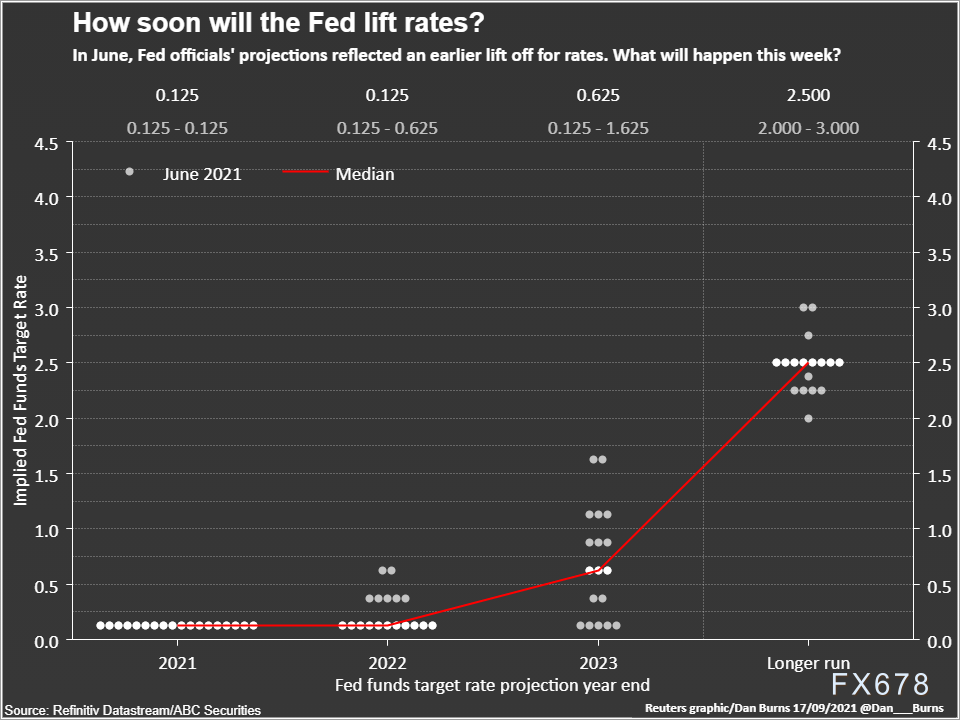

美联储每个季度会公布一次“点阵图”,该点阵图显示了在不具名的情况下决策者对经济增长、就业和通胀,以及加息时间的预测。

点阵图将显示大多数决策者是否坚持了最近表达的观点,即新冠Delta变种病毒对经济的影响只是短暂的,该病毒目前造成动荡和不确定性,削弱了经济活动。本周的点阵图还将首次展示美联储官员对2024年的预期。

自新冠疫情开始以来利率一直接近于零,美联储承诺在经济完全恢复之前不会提高借贷成本。根据美联储最新框架,这意味着在实现2%的平均通胀目标的同时,将更加重视实现最大就业。

Cornerstone Macro分析师Roberto Perli表示,“我们都知道点阵图并不是承诺或者是保证,不过这仍是市场要研判未来政策的最佳途径,风险仍偏于上行。”

(点阵图)

分析师预计美联储9月21-22日的政策会议将打开削减其月度购债规模的大门

联储官员认为,即便就业和产品的供应受到限制,资产购买计划直接影响的需求已经反弹,该计划已经产生了效果。

缩减购债可能最早在2022年年中完成,为美联储此后在任何时候将利率从近零水平上调扫清了道路。

路透调查9月访问的分析师预计,美国利率将维持近零水准直到2023年,但有逾四分之一的受访者预测美联储明年将加息。

如果美联储对2022年和2023年的利率预测中位数保持不变,投资者将关注2024年,因为一旦加息开始,投资者将分析加息的速度。预测还将显示,如果有的话,会有多少决策者认为至少在2024年之前利率将保持不变。6月时,18位决策者中有5位认为利率在2023年底前保持不变。

目前,追踪短期利率预期的联邦基金利率期货显示,2023年料将加息一次,2024年料再加息一到两次,但最新初级市场交易商调查显示,还会有三次加息。美联储在每次会议前进行此调查,以了解市场预期。

凯投宏观(Capital Economics)的经济学家Michael Pierce表示,如果美联储在本周会议上预测2024年有三次或三次以上的加息,“这将传递出一个鹰派信号,足以抵消任何关于缩减购债的鸽派信息”。

11月还是12月?美联储的缩减时间表要看就业数据“脸色”

面对可能停滞不前或处于激增边缘的劳动力市场,美联储本周政策会议不仅将打开削减其月度购债规模的大门,同时还会将任何实际变化都与9月及以后的美国就业增长挂钩。

包括主席鲍威尔在内的美联储官员曾表示,美联储可能在今年晚些时候缩减每月1200亿美元的债券购买规模,作为结束2020年春季新冠疫情时所实施危机时期政策的第一步。

但在8月份意外增加了23.5万个非农就业岗位后,官员们将希望保持选项开放性,如果就业增长反弹而疫情风险消退,他们将准备最快在11月2-3日的政策会议上决定减少债券购买,但如果疫情阻碍了复苏,他们也能够推迟任何“缩减”。

根据最新的路透调查,超过60%的经济学家预计购债的第一个变化将在12月发生,该调查还显示他们削减了对美国2021年经济增长的预测。

耶鲁商学院教授、前美联储官员William English说,“如果(就业)增长步伐放缓很多,就很难有热情开始削减购债。”他曾帮助制定联储为应对2007-2009年金融危机和经济衰退而启动的购债计划。

English说,“他们会想要更多的数据,”“如果数据令人失望,可以想象他们最终会等待...这是一个棘手的声明。他们想打开大门,但又不能承诺。”

这种困境加重了将于10月8日发布的下一份美国就业报告的份量。该数据可能会显示,新冠Delta变体的影响是否比美联储官员在夏季早些时候预期的更深,当时他们说经济似乎正在摆脱疫情影响。

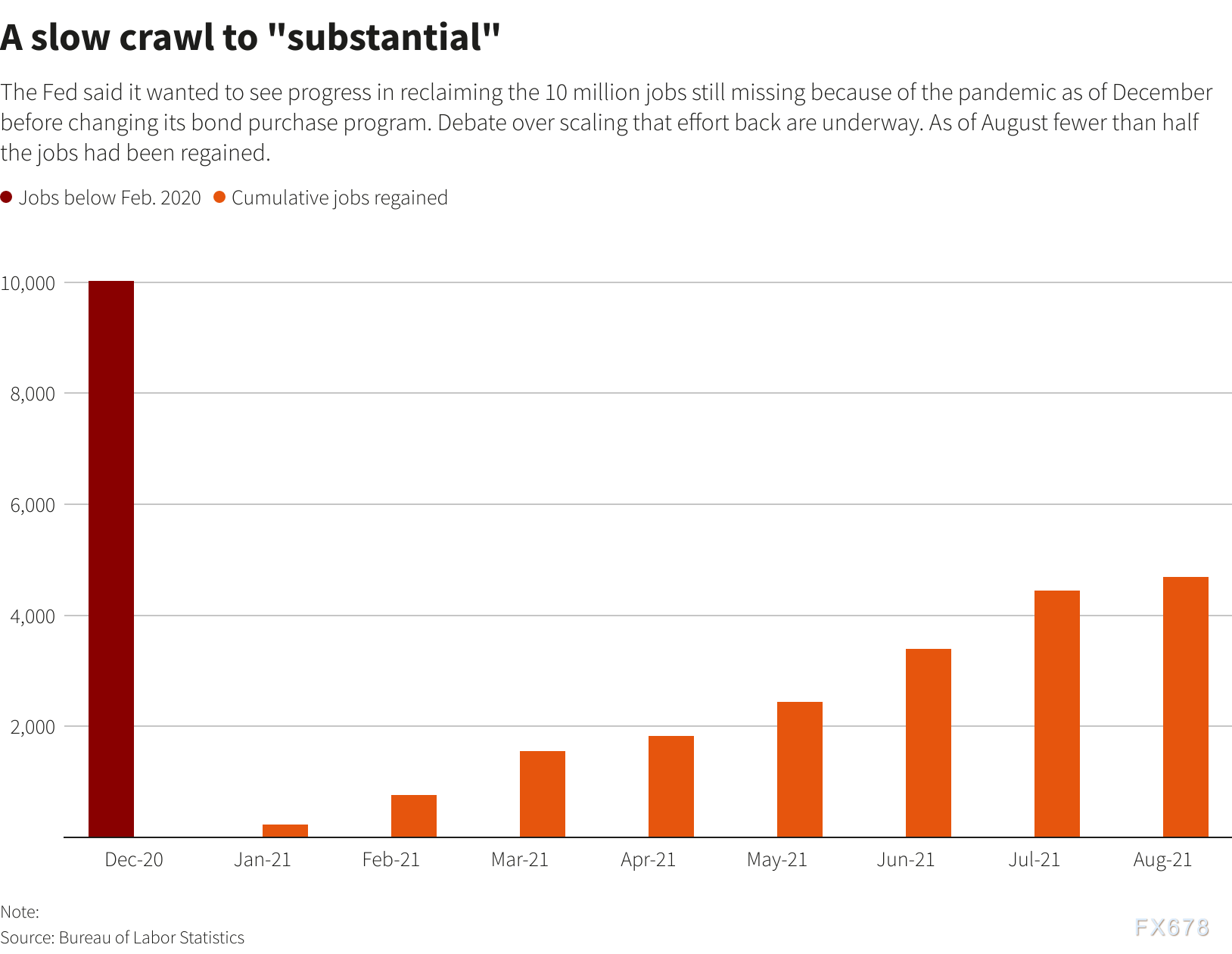

(就业朝“实质性的进一步进展”缓慢爬行)

美联储将在周二(9月21日)和周三(9月22日)举行下一次政策会议,会议结果将包括发布新的经济预测和对官员们利率预期的新解读。这些预测将涵盖夏季这一不稳定时期的数据,包括在6月和7月增长近100万,而后在8月下降的就业岗位、意外强劲的通胀数字以及超过去年夏天的新冠感染和死亡病例激增。

尽管美联储官员在7月底的政策会议上似乎很接近作出缩减购债的决定,但随后的一些数据却将事情推向了反面。纽约联储主席威廉姆斯(John Williams)和亚特兰大联储主席博斯蒂克(Raphael Bostic)均在联邦公开市场委员会(FOMC)有投票权,他们都希望在取得更多信息后再做出最终决定。

美联储在去年12月曾表示,恢复因疫情而损失的1000万个工作岗位,在这项工作取得“进一步实质进展”之前,不会对购债进行调整。

把政策和疫情造成的就业岗位损失紧密联系在一起,这在当时是合乎情理的,因为美国担心会重陷衰退,而且新冠疫苗还没有广泛接种。但如今这会让政策制定者依赖于就业复苏,而这种复苏是一波三折的,受到各种迥然不同因素的影响,比如托幼机构是否充足,或者佛罗里达和德克萨斯等大州反对戴口罩规定,以及这对招聘和人们能否工作的影响。

截至8月,这1000万个损失的工作岗位恢复还未到一半。而其它相关统计数据,例如就业参与率,也没有达到像里奇蒙联储主席巴尔金(Thomas Barkin)等决策者所希望的水平,可以让他们据此认定就业市场已经恢复到可以开始减少购债的程度。巴尔金今年也是FOMC的投票成员。

包括理事沃勒(Christopher Waller)在内的一些美联储官员希望尽早缩减,认为目前的购债对雇佣没有什么帮助,而且如果长期保持低利率,加剧住房或其他资产泡沫,还会带来风险。

在过去几个月的大部分时间里,通胀率也高于预期,其他官员表示,购债结束应该不晚于明年初。然而,正如许多其他美联储官员所预期的那样,最近通胀减弱可能会削弱加快行动的紧迫感。

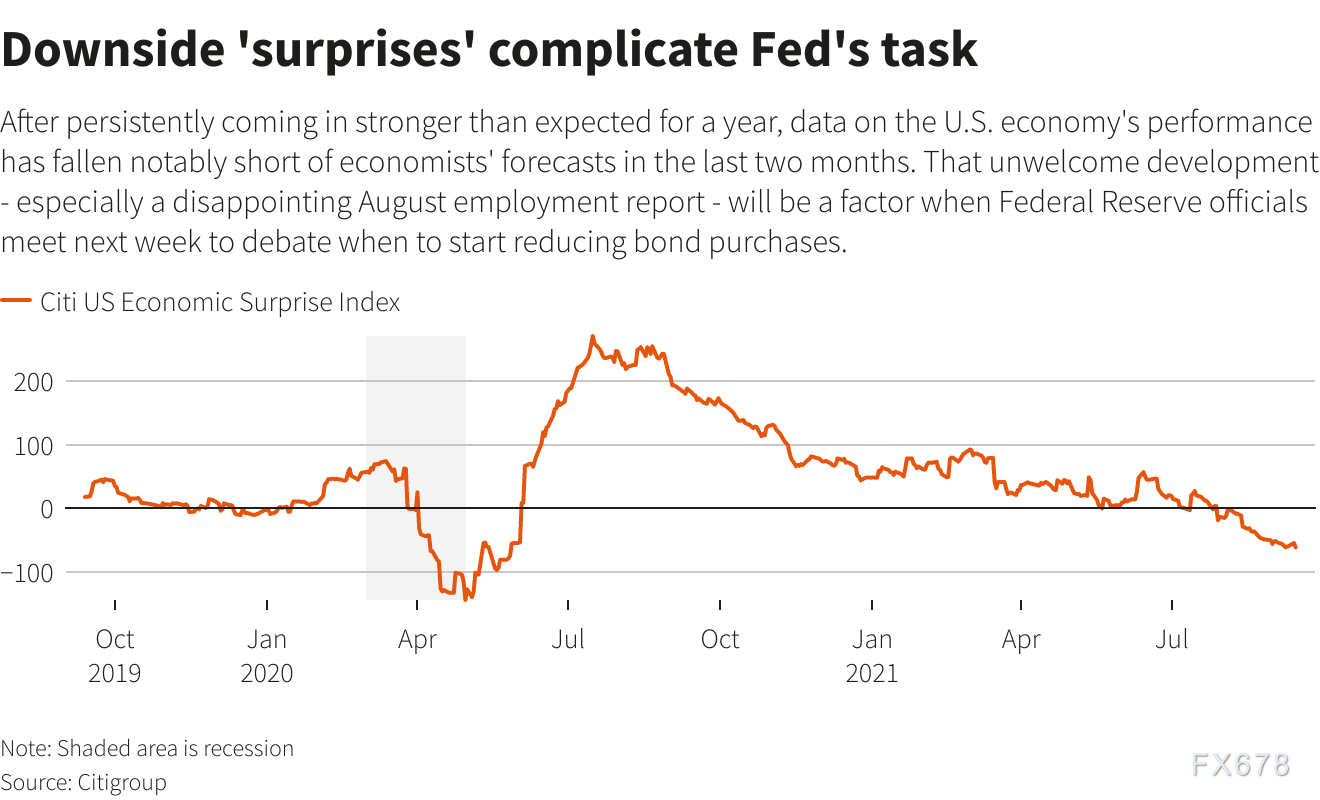

种种“意外”让美联储的工作更为复杂

在长达一年表现持续强于预期后,美国经济最近两个月的表现明显不及预期。这样的意外,尤其是8月就业报告令人失望,将会在美联储下周会议上讨论何时开始缩减购债时作为一项考量因素。

(花旗美国经济惊喜指数)

与2013年有多大区别?

SGH Macro Advisors的首席美国经济学家、俄勒冈大学经济学教授Tim Duy表示,在经济数据从令人恐惧转向乐观的时期,这种政策方面的分歧意味着美联储将希望在未来几周保留各种选项。

Duy说,“他们会像2013年那样行事。为在未来任何一次会议上缩减购债扫清道路,”

2013年,美联储在9月会议上放出一些话,开始转向最终削减其在金融危机后的最后一轮“量化宽松”。

在那次会议上,美联储指出,尽管联邦政府支出有所回落,但经济仍显示出“潜在的强劲势头”。但由于“财政紧缩”的影响仍不确定,委员会决定在调整购买步伐之前,等待更多证据表明进展将持续下去”。

美联储在下一次会议上重复了这一措辞,然后在2013年12月真正开始减少债券购买。

这一次,构成风险的是Delta病毒变体。

许多经济学家认为,人们对缩减购债规模讨论的关注有些过头了,美联储开始或结束缩减的时间相差一两个月没什么区别。

但这将发出一个强有力的信号,即美国的货币政策正在结束危机模式,并将引导人们关注下一阶段的辩论,也就是通货膨胀在什么时候需要美联储上调目前近零的联邦基金利率。这是美联储官员希望正确处理的问题。

前美联储研究主管、现为彼得森国际经济研究所高级研究员的David Wilcox表示:“围绕这个时机的宏观风险相当低。重要的是,我们可以推断出他们是如何解读通胀形势的。在他们可能想要提高(联邦基金)利率之前,他们是否急于及时结束债券购买计划?正因为此,人们关注这个决定并不是一时兴趣。”

和尚

和尚

沪公网安备 31010702001056号

沪公网安备 31010702001056号