为避免经济过热,美联储在升息及缩表上似有紧迫性

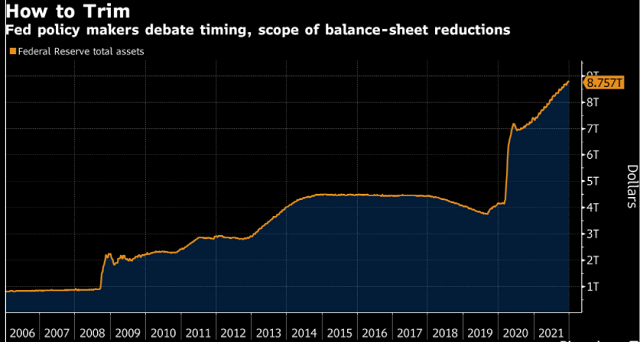

周三公布的联邦公开市场委员会12月14-15日会议纪要指出,在通胀已经居高不下的情况下,再一年增长超过经济速度极限的前景。且更大的资产负债表正在抑制长期利率,可能需要加快政策利率正常化的步伐。

会议纪要显示,官员们还认为,缩减8.8万亿美元资产负债表的时机,可能比委员会之前的经验更接近提高政策利率的时机。

(美联储政策制定者就削减资产负债表的时机和范围展开讨论)

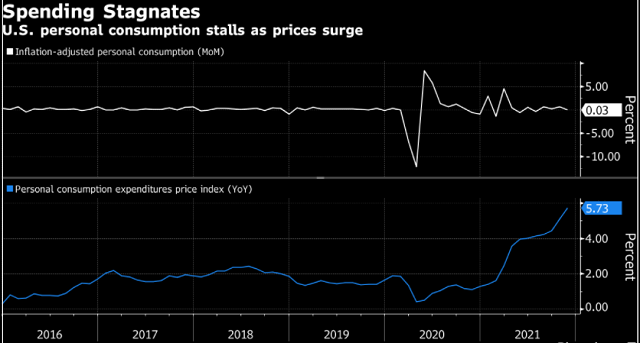

美联储转向更积极抗击通货膨胀的细节,标志着朝更紧迫和灵活的方向迈出了一步,并打破了市场认为央行无法控制价格飙升的看法。美联储偏好的通货膨胀指数11月年增长5.7%,连续第九个月超过了官方所设2%的目标,他们早先的预期落空,即随着供应链问题的解决,价格将放缓。

(价格飙升,美国个人消费指数停滞)

与此同时,预计周五公布的12月失业率将降至4.1%,是疫情爆发以来的新低,这一数字接近美联储官员认为与就业最大化一致的数字。

金融市场将会议纪要解读为美联储明确偏鹰。标准普尔500指数收盘下跌1.9%,为一个多月以来的最大跌幅,10年期美国国债收益率一度升至1.71%,为4月以来的最高水平。投资者将美联储最快3月就加息的可能性提高到80%左右。

旧金山联储主席戴利称2022年应加息,但需采取“审慎”态度

周四,旧金山联邦联储主席戴利(Mary Daly)表示,由于美国就业市场“非常强劲”,且高通胀就像是一种“压制性税收”,给穷人带来特别沉重的负担,美联储2022年应升息。不过,她补充说,与疫情爆发前相比,美国经济支持的就业岗位减少了数百万个,因为许多工人面对疫情仍保持谨慎,美联储的态度应该是基于数据和“审慎的”。

戴利称:“如果我们过于激进地采取行动,去抵消由供需失衡导致的高通胀,我们在解决供应链问题方面其实发挥不了很大的作用,但我们绝对会破坏经济,导致未来的就业机会减少。”她补充说:“尽管在疫情仍在肆虐的背景下,经济正在接近充分就业,但短期和长期是有区别的。随着我们在2022年向前迈进,平衡这两个方面将是货币政策的关键点。我认为,未来可能需要,提高利率,以保持经济平衡。”

但美联储自2020年3月以来一直将其指标隔夜利率保持在近零水平,由于利率如此之低。戴利表示:“小幅加息与抑制经济是两码事。”她补充称,这与缩减资产负债表“截然不同”,美联储只有在开始利率正常化之后才会缩表。

美联储布拉德称最早或于3月开始升息,之后的升息步伐取决于通胀

圣路易联储主席布拉德周四表示,美联储最早可能在3月升息,在上月重新设定政策后,目前处于有利地位,可以在必要时采取更激进的措施抑制通胀。2022年的后续加息可能会提前或推后,视通胀情况而定。”

去年12月,美联储内部达成一致,在今年3月结束资产购买计划,并为开始加息奠定基础。现在,所有决策者,即便是最鸽派的决策者,都认为2022年开始加息是合适的。

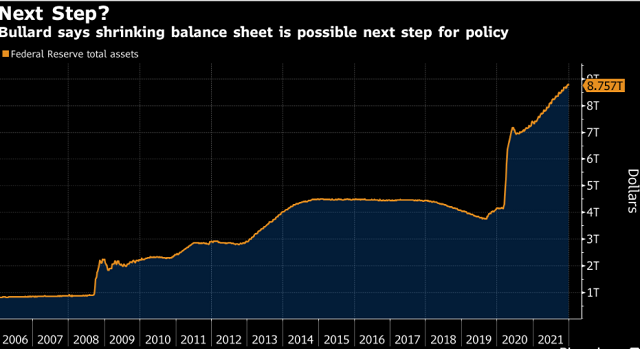

布拉德在讲话时表示:“美联储有能力采取必要的额外措施来控制通胀,包括允许被动缩减资产负债表,提高政策利率,以及调整随后政策利率上调的时机和步伐。第一次加息可能最早在3月会议上被批准。2022年随后的加息可能被提前或推迟,这取决于通胀情况。”

布拉德是近来美联储最鹰派的决策者之一。他在上月会议上支持应对通胀。根据周三公布的12月14-15日政策会议纪要,美联储决策者认为,经济更强劲和通胀率上升可能带来比预期更早或更快加息的理由。

布拉德还表示,美联储应在3月加息后不久,开始缩减其资产负债表。他说:“我们可能在上调政策利率后不久就开始缩减资产负债表。”并补充说,鉴于通胀的广度和水平,美联储应尽早开始削减对经济的支持。去年12月发布的预测显示,半数美联储政策制定者预计今年将需要加息三次,每次25个基点。

(布拉德称下一步可能是缩减资产购债表)

布拉德表示,联邦公开市场委员会正在应对通胀冲击。价格涨幅达到数十年来最高水平,远高于决策者一年前的预期。在实体经济强劲但通胀远高于目标的情况下,美国货币政策已经转向更直接地应对通胀压力。目前的通胀率是美联储2%目标的两倍多,布拉德表示,美国经历的通胀“冲击”意味着,美联储应该能在今后几年实现通胀目标。

布拉德对美国经济前景持乐观看法,称得益于财政和货币政策支持,经济增速将高于趋势水平。

在疫情方面,去年12月调整政策时,奥密克戎变种开始导致每日感染病例增加。但布拉德表示,他不认为当前这波病例激增会使美国经济或美联储偏离轨道。布拉德说,美国的感染趋势“预计将遵循首个发现这种变体的南非的模式”,他指出有人预计每日新增病例数可能在本月末达到峰值。

苏Sue

苏Sue

沪公网安备 31010702001056号

沪公网安备 31010702001056号