需求展望—料将稳步复苏

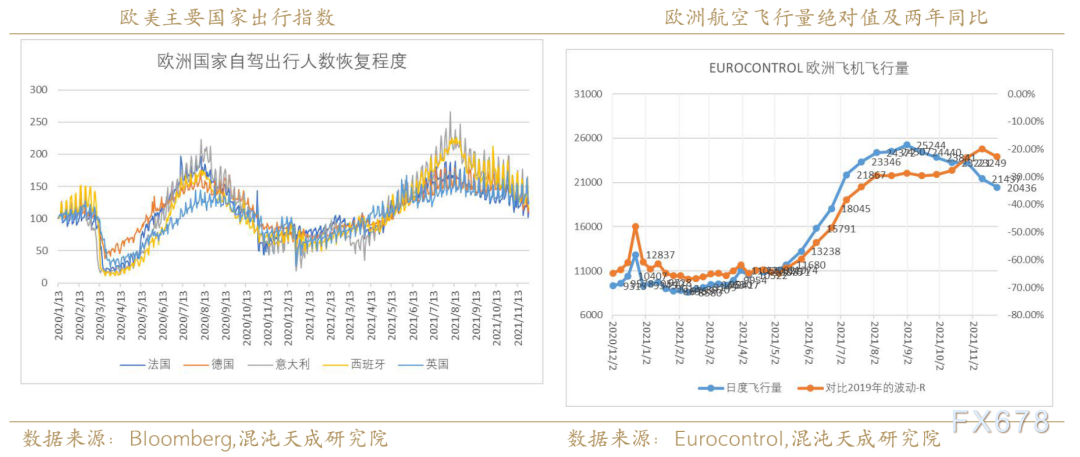

2022年疫情对民众出行的限制将继续缩小,无论是加强针还是一段时间的封锁管控,疫情对生活各方面的影响会比2020-2021年更小。2021年全球大部分的陆上交通已经复苏,而全球各类油品中距离正常水平差距最大的是航空煤油。全球仅仅实现了区域间的连接与沟通,全球间的互通就是未来的增长点。

国际航协的数据显示,2021年全球客运总量将达到23亿人次。2022年将增长至34亿人次,不过低于2019年的45亿人次的客运量。与此同时,航空货运需求将继续保持强劲,2021年需求比2019年水平高7.9%,2022年则高出13.2%。2021年航空公司的客运收入预计为2270亿美元,货运收入达到创纪录的1750亿美元,货运收益占总收益比例43.5%,疫情前的2019年货运收入占比仅占14.8%。

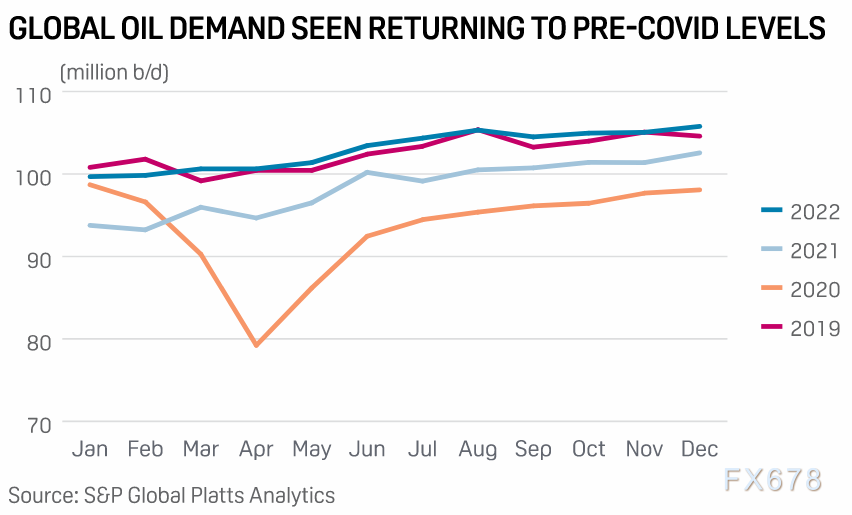

普氏分析(S&P Global Platts Analytics)预计,2022年全球石油需求将增长460-480万桶/天,或不到5%,达到平均1.03亿桶/天。在2022年局部疫情爆发可能会继续出现,但不会达到2021年1月、2021年5月甚至2021年8月的水平,总需求的复苏预计将继续。航空燃料在2022年将是所有成品油中需求增长最快的部分,增长率高达31%,至170万桶/天。不过,完全恢复到疫情前的水平要等到2024年。

国际能源署(IEA)和石油输出国组织(OPEC)都预计石油需求将在2022年夏季超过1亿桶/天大关,从而回升至疫情前的水平。IEA称,与之前的疫情浪潮相比,为阻止病毒传播而采取的新限制措施可能对经济的影响更为温和。预计对公路运输燃料和石化原料的需求将继续保持健康增长。

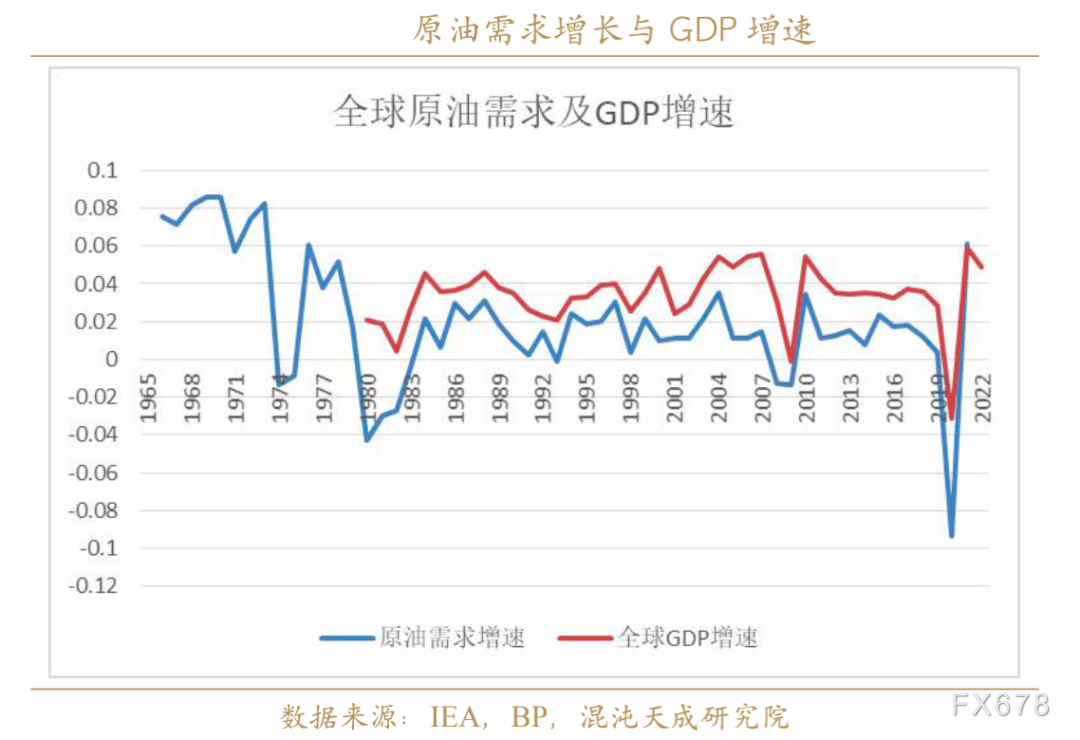

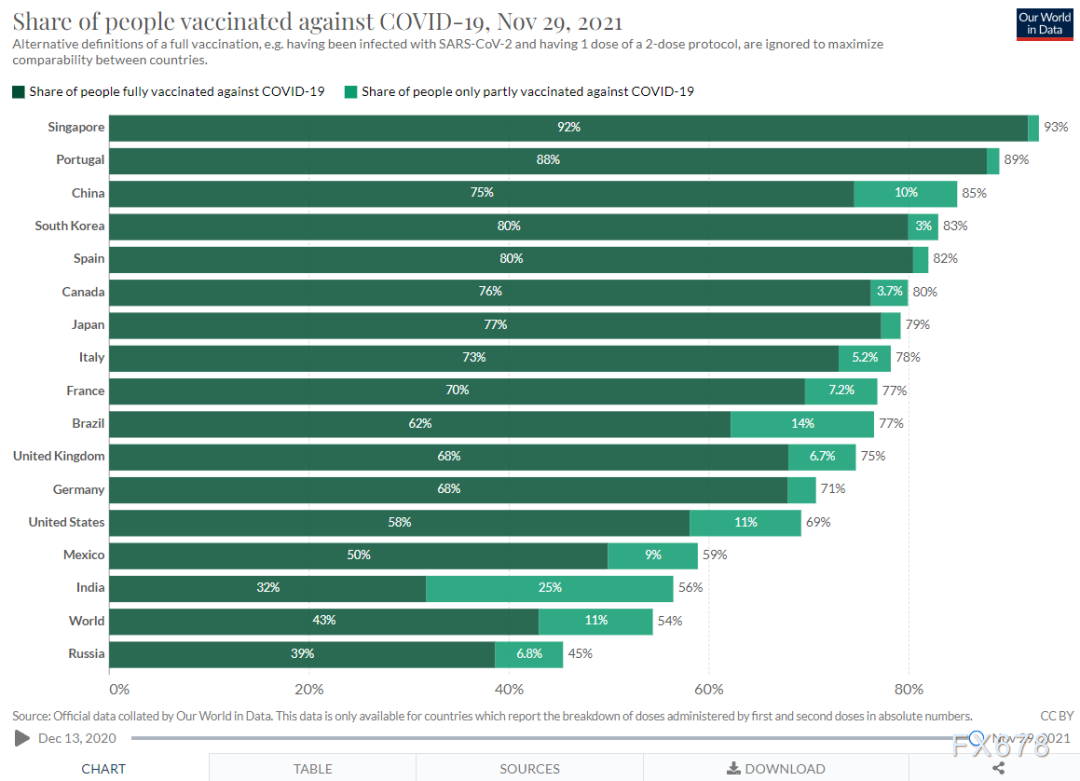

2022年需求的增幅将明显低于2021年。航空飞行何时恢复正常,欧美是否会有补偿性出行和消费?这些问题取决于疫情。整体而言2022年人类对抗疫情能力会更强,全球的疫苗接种率会更高。2021年全球GDP增长了5.9%,IMF预估2022年将增长4.9%,2022年全球原油需求增长可能回归到历史均值比GDP低2%的情况,那么2022年原油需求增速可能为2.9%,意味着原油需求将从2021年9620万桶/日升至9898万桶/日,接近疫情前2019年的9950万桶/日。

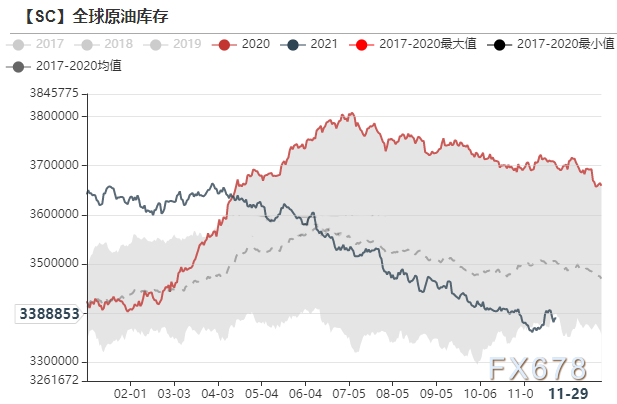

全球原油库存自2021年5月底开始加速去库,半年内库存由36亿桶降至34亿桶以下,平均去库速度达到120万桶/天。目前库存水平已经处于五年间的历史极低,补库需求可能是2022年前两个季度内的主线。

供应展望-- OPEC+控场难度加大

2021年,OPEC+一共召开了11次部长级会议,各成员国在限产问题上的齐心协力助推油价从2020年的阴影中走出,两大原油指标一度升破80美元关口,刷新多年新高。但以美国为首的抛售原油储备和非欧佩克产油国正在“加足马力”生产,以及伊朗可能重返原油市场等多方面因素影响下,OPEC+想要继续像2021年一样影响原油市场,难度明显增大。

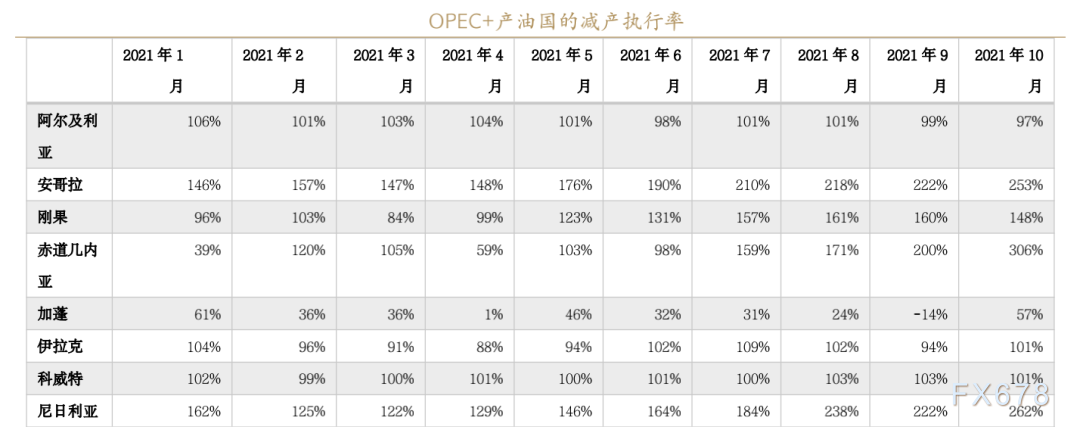

据2022年1月OPEC+联合技术委员会数据显示,2022年前三个月,全球原油过剩量将为140万桶/日,低于上次预估的190万桶。OPEC+已经恢复了疫情初期停止的大约三分之二产能。他们计划以一种既能满足燃料需求复苏又可以避免油价大跌的速度恢复剩余产能。不过自2021年8月份以来,OPEC+产油国的减产执行率一直维持在110%以上。鉴于安哥拉和尼日利亚等一些成员国近期难以实现产量目标,OPEC+能否真正完成月度增产额度仍存在疑问。Energy Aspects Ltd.首席石油分析师兼联合创始人Amrita Sen表示,2022年1月份每天增加的OPEC+原油可能只有13万桶,2月将为25万桶。就算计划增产数字是40万桶,实际能流到市场上的预期也只有这个数字的一半,甚至更低。

欧佩克的剩余产能分配主要集中在沙特(150)、阿联酋(90)、科威特(60)、和伊拉克(50)这几个国家中,受制裁的伊朗和委内瑞拉分别还有130和不到20的闲置产能,能释放的有效产能大约在420万桶/天。

2021年以来,随着国际油价不断上涨,美国页岩油生产商抓住机遇加大钻井、压裂和开采活动,页岩油产量稳步增长。活跃油气钻机数量是产量的先行指标,美国活跃油气钻机数量从2020年8月的低点持续增加。贝克休斯发布的数据显示,截至2022年1月1日当周,美国石油和天然气活跃钻机数量达586座,为2020年4月以来最高水平。此外,得益于石油市场复苏,此前宣布破产重组的部分页岩油企业完成重组,财务状况明显改善。

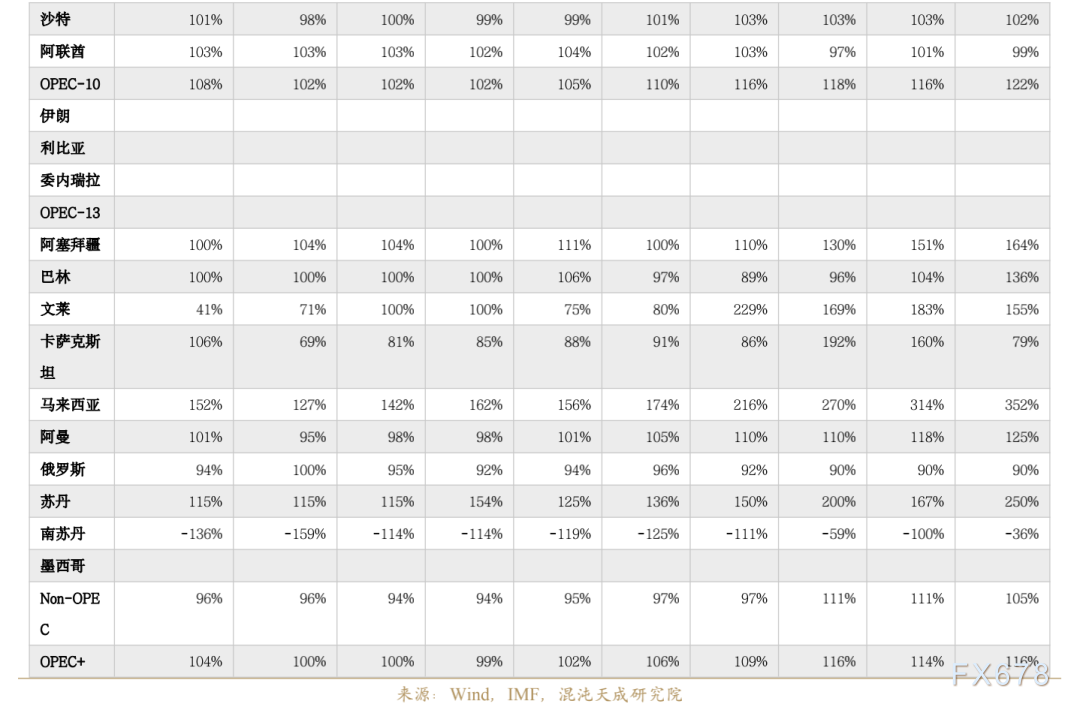

据Wood Mackenzie在其2022年全球上游前景报告中表示,预计大型石油公司利用高现金流回购股票和提高股息,放弃了无休止的钻探,再投资率将在 2022 年保持在接近历史低位的水平。从EOG等8家majors的表现来看,后疫情时代严格恪守行业资本支出的自律性,谨慎投入。未来两年的情况,除了COP和DVN的预期CAPEX将超过2019年的水平外,大多majors的资本开支仍较疫情前水平有40%-60%不等的差距。中性来看,未来页岩油行业整体的CAPEX很难再回到疫情前的水平了。

从几大石油公司估测的2022年资本支出计划看,增速持稳或下滑的居多。而且,有些公司即使资本支出增加,投资的重点也已经不再是传统的油气产业。全球最大油气公司之一的BP,计划转变为专注于为客户提供解决方案的综合性能源公司。拥有世界上最大的加油站网络的壳牌也在积极布局新能源,它计划电力销售翻番、扩大LNG产能以及逐步减少石油产量。道达尔能源2021年正式战略转型为一家多元化能源公司,制定了相应的碳中和战略,努力在2050年达到20%的油(含生油基油品)、40%的天然气(含生物天然气和氢)及40%的电力的能源结构,致力于实现净零排放目标。

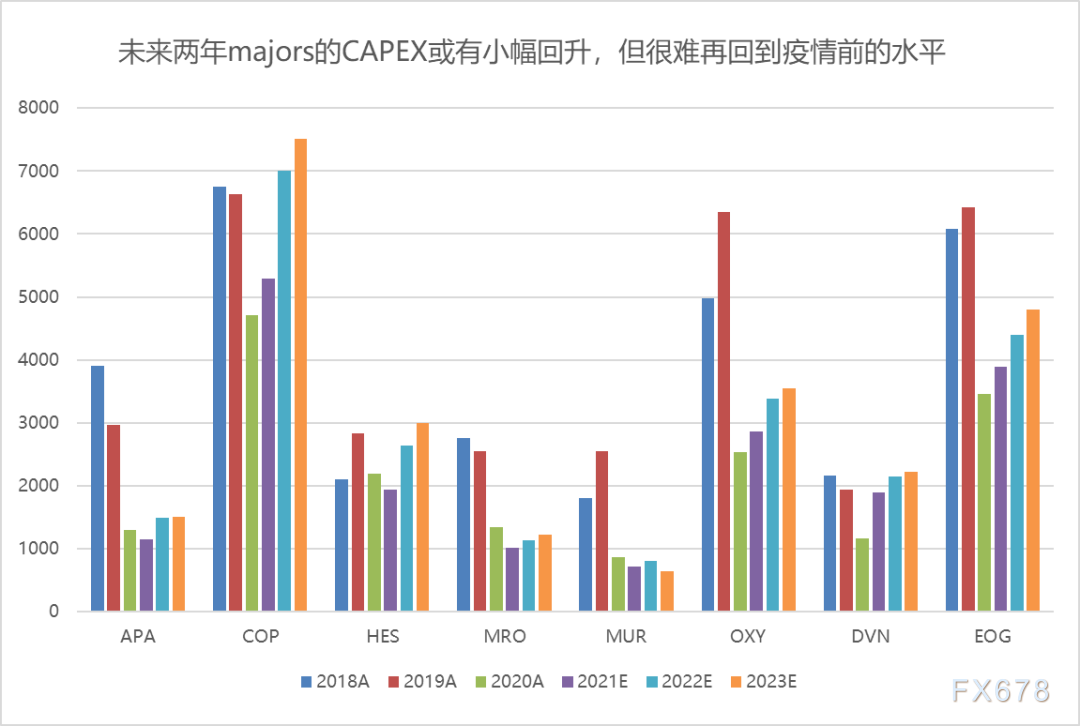

除了OPEC+、美国之外,还有加拿大、墨西哥、挪威、英国、中国、印度等十九个国家的产量对后市影响较大。价格上涨、供应增加的经济学理论,在非主流产油国产量和油价之间仍然适用。2021年11月产量同比2020年增长了2.8%。

2021年12月伊朗核问题全面协议联合委员会在维也纳举行第八轮谈判,继续讨论美伊如何恢复履约问题。伊朗关注的焦点将是在一个可验证的进程中解除美国所有制裁,保证德黑兰不受阻碍地出口石油。2018年后,伊朗的主要收入来源石油出口在美国的制裁下大幅下降。结合此前多轮谈判中面临的挑战,外界正密切关注本次会议能否打破僵局。摩根大通预计,如果美国最终决定取消制裁,伊朗可能在2022年增加140万桶/日的额外产能。

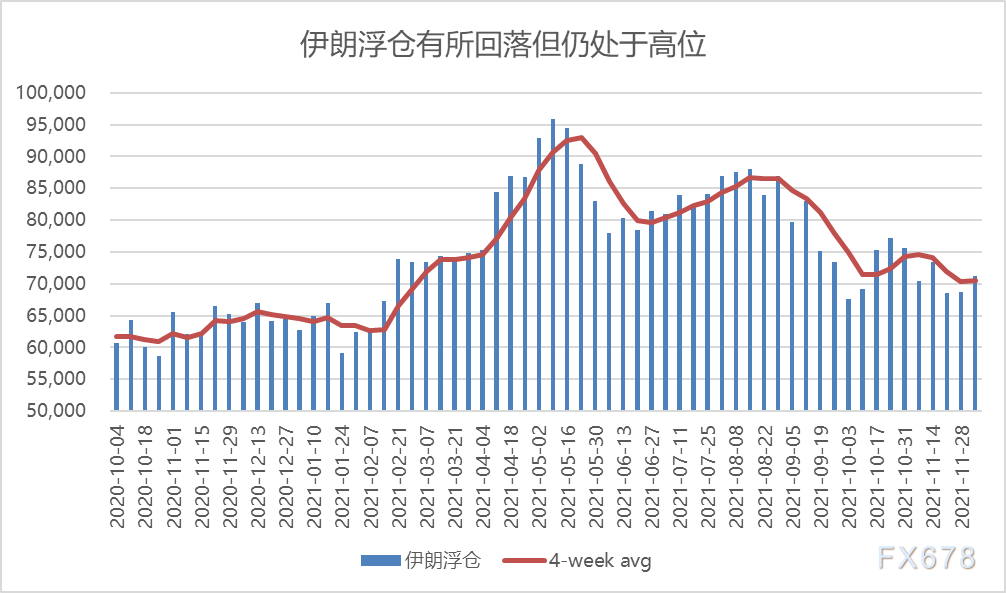

市场对伊朗回归的预期至少在20222年第二季度以后,持续关注美伊谈判的进展。目前伊朗的浮仓仍然超过7000万桶,出口量自2021年4季度以来都维持在50万桶以上。

2022年及以后价格与供应的规律可能会比以往更弱化,原因就在于全球正在进行中的碳中和、碳达峰运动。页岩油外的传统原油业是一种长周期资源品,一个油气田从勘探、发现,到全方位地进行油气田的开发与开采,常常要经历3年、5年,或者10年甚至更长时期。勘探开发完成后,一口井可以开采几十年;页岩油的常规寿命也有20年,全球最大的油田是沙特的加瓦尔油田,1948年就开始采油,到现在已经74年。

疫情影响趋弱

Omicron变异毒株的事件性冲击打破了后疫情时代对待疫情常态化的思路,完全改变了市场基本面的逻辑。面对层出不穷的变异毒株,在疫苗有效性未受到威胁时,各国的反应相对冷静,延续放开政策为主,需求受损影响较小。截至当前为止,市场普遍认为石油需求基本承受住了omicron疫情的冲击,与此同时OPEC+在2022年1月份的会议上批准2月日产量增加40万桶。这一决定反映出对今年第一季度出现大规模供应过剩的担忧有所缓解,并表达了给市场提供基调一致的指引的意愿。

如果当前的疫苗有效性被证伪,那么疫苗的重新研发-投产-接种的流程周期至少是季度以上,需求再次经历损失到再修复的过程,市场重新交易疫苗逻辑;而仍有效的情况下,市场回归冷静后,需求将重回复苏节奏。

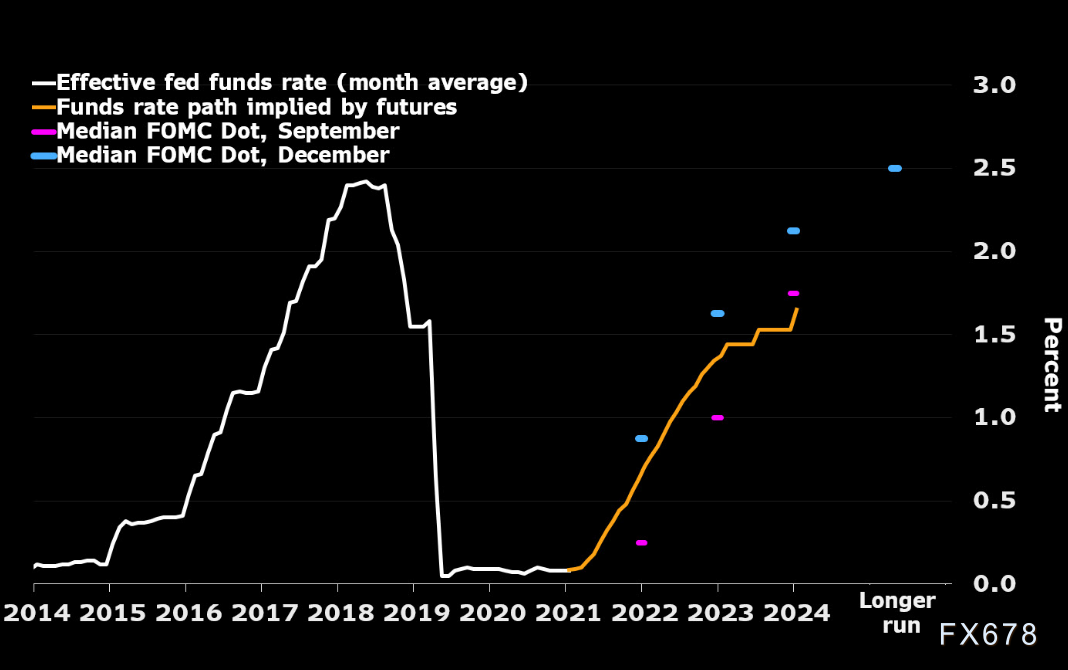

除了供应,需求,疫情这三大影响因素外,在2022年原油还将受到宏观货币政策收紧和极端天气的扰动。随着各国经济逐步走出疫情后的经济衰退,货币宽松的必要性下降。高油价带来的通胀导致美联储有加快收紧货币政策的可能,目前市场普遍预计美联储将在2022年3月份加息,且可能多次加息。随着加息的落地,风险资产或将进行调整。

(美联储预期加息路径)

2021年8月,飓风艾达袭击美国墨西哥海岸线,大量石油生产商关闭墨西哥湾产能。据美国安全和环境执法局(BSEE)数据显示,当时美国墨西哥湾已经或正在关闭生产的主要生产商包括英国石油、壳牌、雪佛龙,相继关闭了墨西哥湾59%的产能。墨西哥湾的海上油井占美国原油产量的17%,美国有超过45%的炼油产能位于墨西哥湾沿岸。近年来,随着自然灾害的多发,如果美国的供应出现损害,那么在原油市场也是一股相当大的影响因素。

行情展望

2022年供需恢复结构性不平衡的情况依然影响原油市场,基于疫情影响会慢慢减少,需求仍然在恢复的过程中的背景,预计2022年上半年原油市场还有缺口,但是下半年预计供应将逐步攀升并超过需求,届时供应将保持同比较高的增长水平,需求同比增长将由于高基数和高油价而下滑,油价将会承压。在供需紧平衡和小幅过剩的情况下,市场各主要参与者的博弈对产量和价格的影响增加。整体油价看高位震荡,先涨后跌,价格重心方面并不悲观。

机构展望

高盛预计油价可能会升至每桶110美元

高盛能源研究主管Damien Courvalin接受时表示,原油价格将从当前水平走高,以刺激供应反应。美国页岩油产量上升,但供应落后于需求增长,“这在2022年需要改变”。 如果供应无法跟上,而市场需要破坏需求才能达到平衡,那么油价可能会升至每桶110美元。全球天然气市场核心风险在欧洲,价格飙涨尚未真正解决这里的供应问题。欧洲处于“关键时刻”,库存处于历史低位,如果2022年第一季度天气转冷,欧洲面临天然气耗尽的风险。如果2022年初没有寒潮,美国的天然气将略有下跌,但多数下跌已经在过去一个月发生。

黑石集团:WTI原油价格有望升至每桶100美元以上

黑石集团预测,虽然主要产油国认为,高油价正在导致能源替代计划加快实施,并使美国页岩油生产商从中盈利,但由于他们无法增加足够的产量来满足市场需求,WTI原油价格有望升至每桶100美元以上,从而打乱远期曲线和分析师的预测。

美页岩油巨头坚定看涨油价,取消2022年所有对冲交易

美国最大的页岩油生产商先锋自然资源公司几乎了结了2022年所有的对冲交易,这表明该公司看好原油价格在2022年持续上涨。该公司在一份监管文件中表示,2022年期间的对冲交易将花费3.28亿美元。先锋首席执行官斯科特·谢菲尔德(Scott Sheffield)预计,全球原油需求量最快将在2022年超过供应量,油价将在75-100美元区间波动。

能源咨询机构Rapidan:由于库存增加,油价将降至70-75美元/桶

咨询机构Rapidan Energy Group总裁Bob McNally认为,随着石油产量增加,库存增加,油价2022年将跌至70-75美元/桶。虽然石油市场现在“超级紧张”,但产量和库存正在增加是必须要认清的事实。可以看涨未来几年的石油市场,但就目前而言,不觉得油价会涨到100-120美元/桶。如果由于新的变种而出现更多的封锁或旅行限制,价格可能会下跌。

本文由汇通网及一期货蝉鸣原创整编,由汇通网及一期货海临风校对,作为汇通网2021年终专题的一篇文章,希望为投资者的2022年交易提供参考,转载请标明来源,谢谢!

沪公网安备 31010702001056号

沪公网安备 31010702001056号