商品收盘方面,COMEX 4月黄金期货收涨0.2%,报1807.80美元/盎司。WTI 3月原油期货收涨2.04美元,涨幅2.26%,报92.31美元/桶;布伦特4月原油期货收涨2.16美元,涨幅2.36%,报93.27美元/桶。

美股收盘情况:标普500指数上涨0.5%,报4500.53点;道琼斯工业平均指数下跌0.1%,报35089.74点;纳斯达克综合指数上涨1.6%,报14098.01点;纳斯达克100指数上涨1.3%,报14694.35点;罗素2000指数上涨0.6%,报2002.359点。

全球主要市场行情一览

受亚马逊财报引发的看涨情绪提振,美国股市周五收盘走高。虽然遭遇疫情等逆风因素,但美国1月份新增非农就业人数超过所有经济学家预期,平均时薪也环比增长0.7%。

Cornerstone Wealth的首席投资官Cliff Hodge表示,就业报告出乎所有人的预料,这份数据无疑表明经济向好,但对市场不利,因为它给美联储采取更激进的鹰派行动提供了支持。

本周市场波动剧烈,包括Facebook母公司Meta在内的一些科技巨头公布令人失望的业绩报告,但亚马逊的强劲盈利数据帮助提升了市场人气,该公司市值增加了大约1900亿美元。

抄底者希望积极的企业财报将使股市保持吸引力,抵消一些对加息的担忧。标普500指数成份股中有272家公司已经公布了业绩,其中82%达到或超过了预期,利润比预期水平高出8.8%。

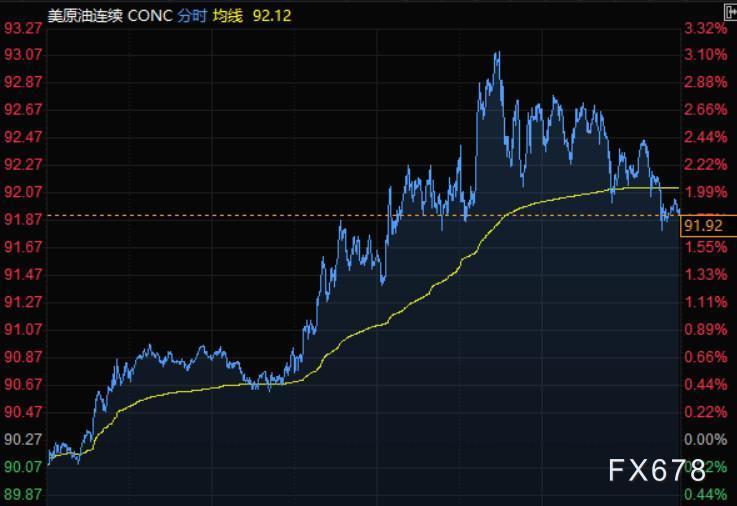

贵金属与原油

金价周五在震荡交投中小幅走高,尾盘收于1808美元附近,非农数据公布后一度下挫至1792.30美元/盎司,对通胀的担忧日益加剧,帮助缓冲了美元走强和美债收益率上升带来的压力,此前美国公布意外乐观的就业数据;不过金价涨势受限,指标10年期美债收益率触及逾两年高位,此前乐观的美国就业数据支撑了美联储加息的理由,美元上涨,使黄金对海外买家来说变得昂贵。

美国1月就业岗位意外大增,加剧了人们对通胀的担忧,并打击投资者的风险情绪。数据显示,美国1月非农就业岗位增加46.7万个。油价也升至七年高位,加剧通胀压力。

High Ridge Futures金属交易主管David Meger表示,我们继续看到经济中通胀压力增加。因此,市场预期美国联邦储备理事会(美联储/FED)将采取措施抗击通胀。不过,这造成了我们在受通胀压力支撑的金市上看到的拉锯走势。

油价延续强势,美油一度涨逾3%,刷新2014年9月以来高点至93.17美元/桶,布油最高触及93.70美元/桶;市场结构处于多年来最强水平,表明供应稀缺。在美国寒流袭来之际,柴油也飙升。主要储油中心的库存正在下降,重要价格指标表明预计供应紧张将持续。

随着经济从Covid-19中复苏,交易员越来越怀疑需求被低估了。沙特国有石油公司上月末表示,消费量将很快回到疫情前水平;不过,国际能源署的数据显示,第一季度消费量会比2019年同期少约100万桶/日。

石油市场供应紧张的前景已经体现在加油站的油价上。根据美国汽车协会的数据,美国汽油零售价格飙升至2014年以来的最高水平,达到每加仑3.42美元。这对试图打击高油价的总统乔·拜登构成了政治挑战。

与此同时,从利比亚、厄瓜多尔到尼日利亚,供应中断限制了全球轻质原油的产量。而随着俄罗斯在乌克兰附近集结部队,地缘政治风险溢价也越来越高——虽然俄罗斯总统普京否认有入侵计划。

Oanda美洲业务高级市场分析师Ed Moya表示,原油价格的上涨没有显示放缓迹象,因为供应和需求因素仍然非常看涨包括俄乌局势和伊核谈判在内的地缘政治风险也是油价的不确定因素,因为它们似乎更有可能导致短期内市场趋紧。

与此同时,OPEC+难以实现每月增产40万桶的承诺。1月份,13个OPEC成员国仅增产5万桶/日,令交易员担心市场闲置产能所剩无几。

汇通网集团

美元周五从两周低点上扬,此前数据显示美国新增就业岗位远超预期,增加了美联储在3月政策会议上升息的可能性。美元兑多数G-10货币上涨,澳元和挪威克朗等风险相关货币跌幅最大。

美元指数涨0.16,报95.48,稍早因欧元重拾升势,曾跌至两周低点95.13,但本周美元仍下跌了1.77%,为2020年11月以来最大单周百分比跌幅。

数据显示,美国非农就业岗位1月增加46.7万个。12月数据上修至增加51万个,前值为增加19.9万个。

市场人士之前预计就业数据将逊于预期,因本周稍早公布的ADP美国民间就业岗位减少。该报告显示,民间就业岗位减少是由于受OMICRON变种影响。作为衡量工资通胀的备受关注的指标-平均时薪1月也增长了0.7%,同比增长了5.7%。

汇丰银行汇通网集团策略主管Daragh Maher写道,数据中薪资环比上涨0.7%最鹰派,这有助于抵消对美元利空的实际收益受挤压的担忧和滞胀主题,并可能激励联邦公开市场委员会(FOMC)的鹰派人士。

Monex Europe汇通网集团分析主管Simon Harvey表示,优于预期的1月就业数据和12月数据上修都给美元带来提振,短期债券收益率持续上升。虽然我们不希望对单一数据做过多解读,但必须承认今天的非农就业数据出人意料地强劲。

美元也追随美债收益率飙升的走势。反映利率预期的两年期和五年期美债收益率分别升至1.2970%和1.79%,分别为2020年2月底和2019年7月以来的最高水平。

欧元兑美元今日仍走强,上涨0.08%,报1.1449,本周欧元上涨2.67%,创下2020年3月底以来最佳单周表现,这得益于周四欧洲央行的鹰派转变。欧元在阻力位1.1480美元附近停滞不前,因美元在美国就业报告公布后上扬。

英国央行周四将利率上调至0.5%,标志着自2004年以来英国央行首次在连续两次会议上加息,本周英镑也成为了推动汇市的主要因素之一。不过,英镑兑美元下跌0.49%,至1.3531;本周,英镑兑美元上涨了近1%。

澳元跑输其他G-10货币,澳元兑美元下跌0.97%至0.7072;纽元兑美元跌0.30%至0.6641。

市场要闻

【美国2022年1月新增就业46.7万 失业率4.0%】美国劳工部4日发布数据称,美国2022年1月非农部门新增就业46.7万人,失业率环比上升0.1个百分点,至4.0%。在新冠疫情严重反弹的背景下,美国就业市场在新年的数据表现要好于预期。美联社认为,美国1月份就业增长“出乎意料”,这表明企业在疫情之下仍有招工意愿,对经济的长期增长保持信心。这也给美联储3月的加息计划,留出了更多政策余地。

【前美国财长萨默斯:美联储可能在年内七次加息,并可能一次加超过25个基点】前美国财政部长劳伦斯·萨默斯表示,投资者需要为美联储在年内剩余七次会议上全部加息,甚至是一次性加25个基点以上的可能性做好准备。市场必须为每次会议都加息的可能性做准备,必须为通胀形势导致一次性加息超25个基点的可能性做准备。美联储“已经行动晚了”,不相信美联储可能在年内连续加息的人都“低估了可能性的范围”。萨默斯警告称美联储可能需要以比当前预期更大的幅度收紧政策,称:“更大的风险是我们货币政策收紧得不够,最终导致核心通胀率超过4%——然后只能像保罗·沃尔克在1970年代末不得不做的那样……导致通胀变得根深蒂固,将是一个非常现实和严重的错误。”

【法国央行行长:气候转型可能意味着更高和更波动的物价】欧洲央行管委兼法国央行行长Francois Villeroy de Galhau出席沃里克经济峰会并表示,生态转型在全球范围内是绝对必要的,但它存在包括通胀在内的风险。因为逐步转向绿色能源可能导致更高和更大波动的物价,至少在中期而言是如此。

沪公网安备 31010702001056号

沪公网安备 31010702001056号