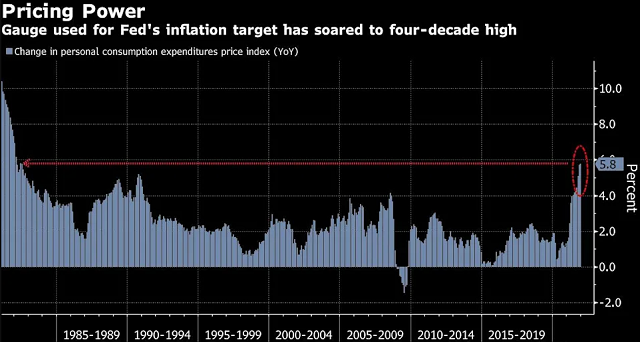

本周通胀数据有望进一步攀高,市场衡量美联储加息50基点的可能性

美联储主席鲍威尔和他的同事们在未来一周料将看到他们的关键通胀指标加速升至40年新高。对经济学家的调查中值显示,美联储用来衡量通胀目标的个人消费支出价格指数1月份可能较上年同期增长6%。不包括食品和燃料的核心指数预计将上升5.2%。

(美国通胀指标达40年高点)

距离美联储下一次政策会议还有不到一个月的时间,如果物价指数涨幅高于预期,可能会加大加息50个基点的压力。1月份的消费者价格指数(CPI)上涨超过预期,商品和服务成本普遍上涨。

在美联储理事沃勒和鲍曼、克利夫兰联储主席梅斯特、亚特兰大联储主席博斯蒂克和里士满联储主席巴金发表讲话后,投资者将判断央行官员对加息0.5个百分点的意愿。摩根大通经济学家周末在一份报告中预计,美联储可能会连续九次加息25个基点,直至2023年3月,以抑制通胀。

美联储2月16日公布的上次政策会议纪要没有排除加息0.5个百分点的可能性,下次会议将在3月中旬举行。

然而,投资者对美联储能否在不引发经济衰退的情况下控制通胀持怀疑态度。过去一周美国国债收益率曲线的变化使2 - 10年期国债收益率曲线趋陡,这是今年以来的第二次,也是第一次使5 - 30年期国债收益率曲线趋陡。这一息差仍接近一年多来的最低水平。与此同时,期货价格已开始反映到2024年降息的可能性。

海港全球(Seaport Global)政府交易和策略董事总经理加洛马(Tom di Galoma)说:“市场目前面临着很多不确定性,这让机构投资者有点犹豫不决。”

美国利率的历史性波动让投资者坐立不安

债券抛售狂潮可能终于在本周有所缓解,但美国财政部的一项指标发出了一个明确的信息:自全球金融危机以来,两年期国债从未像现在这样充斥着波动风险。

二次资本管理公司(Quadratic Capital Management)首席投资官南戴维斯(Nancy Davis)表示:“这意味着围绕政策利率的不确定性增加。”波动性上升正在侵蚀美国国债市场的流动性,彭博美国政府证券流动性指数(Bloomberg U.S. Government Securities liquidity Index)正逼近去年的高点。

上周,美国两年期利率掉期的一年期选择权飙升至2011年以来的最高水平,而30年期利率掉期的一年期选择权则出现了这一差距。后者的涨幅没有那么显著,创下了13年来的最大差距。

未来一周,美国短期利率将面临供应考验,周二将进行两年期国债月度标售。它的收益率似乎可能达到1.50%左右,为2019年12月以来的最高水平。1月份的拍卖成交额为0.99%,自2004年以来从未出现过如此高的涨幅。美国销售周从周一假期后的周二开始,经销商为销售做准备的时间减少了。

较长期美国国债利率上周相对稳定,不过10年期美国国债利率收于2%以下。整个曲线的收益率仍处于或接近过去两年的最高水平,美联储预计将开始一系列加息,以遏制高企的通胀率。利率期货价格暗示的加息预期已经从年初的3个基点上升到今年的6个基点。

AmeriVet Securities美国利率交易和策略部门主管Gregory Faranello表示:"我认为这是一个暂停,因为市场已在非常短的时间内消化了大量价格。而地缘政治方面的风险,则又添了一个障碍。”

摩根大通预计,到2023年3月,美联储将连续9次加息

摩根大通(JPMorgan Chase)的经济学家表示,美联储可能会在2023年3月之前的每次政策会议上加息25个基点,以控制不断飙升的通胀。这意味着到明年3月将连续9次加息,达到2.25%。

与此同时,美国1月份消费者价格指数(CPI)出现40年来最大涨幅,引发对经济过热和股市大幅抛售的担忧。

过去几周,多位美联储官员暗示可能会加快政策收紧。上周五,芝加哥联储的首席经济学家埃文斯(Charles Evans)表示,鉴于通胀大幅上升,美联储需要对其“出其不意”的货币政策进行“重大调整”。

市场目前的预期是,美联储在3月份下次会议上加息25个基点的可能性为64%,更大幅度加息50个基点的可能性为36%。在最新的通胀数据公布后,摩根大通(JPMorgan)经济学家将第一季度全球CPI预期较去年同期上调5.7%,高于此前预测的3.5%。

由摩根大通首席经济学家卡斯曼(Bruce Kasman)领导的研究小组在一份研究报告中写道:“尽管近期能源行业的价格压力可能消退,但近期数据显示通胀扩大,且"强劲增长、成本压力和民间部门行为之间形成了一个反馈回路"。

卡斯曼认为:“中央银行的转变和认为需要产生缓慢增长的风险——以及对全球金融环境的相应影响——是目前对健康的全球环境的最大威胁。”

摩根大通并不是华尔街唯一一家预计会有更大幅度加息的银行。高盛(Goldman Sachs)预计今年加息7次,高于此前预测的5次。美国银行也上调了预测,预计今年将上调7次,或每次会议上调一次。

沪公网安备 31010702001056号

沪公网安备 31010702001056号