商品收盘方面,COMEX 6月黄金期货收跌近1.6%,报1923.70美元/盎司。WTI 5月原油期货收跌1.01美元,跌幅1.01%,报99.27美元/桶,本周累跌14.63美元,至少创2011年以来最大单周跌幅,累计跌幅12.84%;布伦特6月原油期货收跌0.32美元,跌幅0.30%,报104.39美元/桶,本周累跌12.98美元,跌幅11.06%。

美股收盘情况:道琼斯指数收盘上涨139.92点,涨幅0.40%,报34818.27点;标普500指数收盘上涨15.43点,涨幅0.34%,报4545.84点;纳斯达克综合指数上涨40.98点,涨幅0.29%,报14261.50点。

全球主要市场行情一览

美国股市标普500指数周五小幅上涨,第二季开局表现良好,美国月度就业报告显示劳动力市场强劲,可能会让美联储继续保持其鹰派政策立场。

美国雇主3月保持快速招聘步伐,同时提高工资,尽管这不足以跟上通胀的步伐。调查显示,3月非农就业岗位增加了43.1万个,低于预期的49万个,但仍显示出强劲的就业增长。失业率降至3.6%,创两年新低,平均时薪同比增长5.6%。这份报告加强了人们的预期,即在美联储撤回宽松货币政策之际,可能会在加息方面变得更加激进,以求遏制通胀。

AllSpring Global Investments高级投资策略师Brian Jacobsen表示,就业岗位大幅增加,越来越多的人重返办公室。如果从现在到下一次美联储会议期间的其他数据保持如此乐观,联储很可能会对加息50个基点并宣布大幅缩减其资产负债表感到放心。

标普500指数第一季创下自美国新冠疫情爆发以来的最大季度跌幅,因市场担心物价上涨,而乌克兰战争进一步加剧了通胀,还担忧美联储的应对措施可能会减缓经济增长。不过,随着股市在3月有所反弹,标普指数3月收高3.6%。

4月往往是股市表现强劲的月份,上一次4月月线下跌是在2012年。LPL Financial首席市场策略师Ryan Detrick指出,自1950年以来,4月股市的平均表现是所有月份中最好的。

贵金属与原油

金价周五下跌,现货黄金一度跌逾1%,刷新日低至1917.20美元/盎司,因强劲的美国就业数据推高美元,并支撑对美联储将大幅升息的押注。

数据显示,美国失业率降至3.6%的两年来新低,薪资增长再度加速,令美联储有望在5月大幅升息50个基点。数据推动指标美国10年期美债收益率和美元指数上涨,使得黄金对海外买家的吸引力下降。

道明证券大宗商品策略主管Bart Melek表示,对加息的预期正在压低金价,因为这将导致持有非孽息黄金的机会成本上升。但他补充称,美联储政策到中性水准都还有很长的路要走,黄金将继续保持相当坚挺。

油价周五下跌,美油尾盘跌0.86%,报99.42美元/桶,此前国际能源署(IEA)成员国同意加入美国,一个月内第二次协同释放石油储备,以缓和因俄乌冲突而引发的市场动荡。

美国总统拜登周四推出美国有史以来规模最大的紧急石油储备释放计划,从5月开始,将在六个月内每天释放100万桶原油。

日本经济产业省国际事务部门负责人Hidechika Koizumi表示,IEA未能就总量和每个国家的额度达成一致。新的紧急储备释放细节将于下周初公布。

石油输出国组织(OPEC)及其包括俄罗斯在内的盟友组成的OPEC+联盟周四同意继续坚持每月小幅增产43.2万桶/日的计划,顶住了要求其加大增产力度的压力。

机构调查显示,3月OPEC增加的石油产量未能达到与盟国达成的协议目标,因部分非洲成员国的石油供应中断,部分抵消了沙特阿拉伯和其他主要产油国增加的产量。

PVM分析师Stephen Brennock称,美国即将释放储备,这并不能改变未来几个月市场难以找到足够供应的事实。

汇通网集团

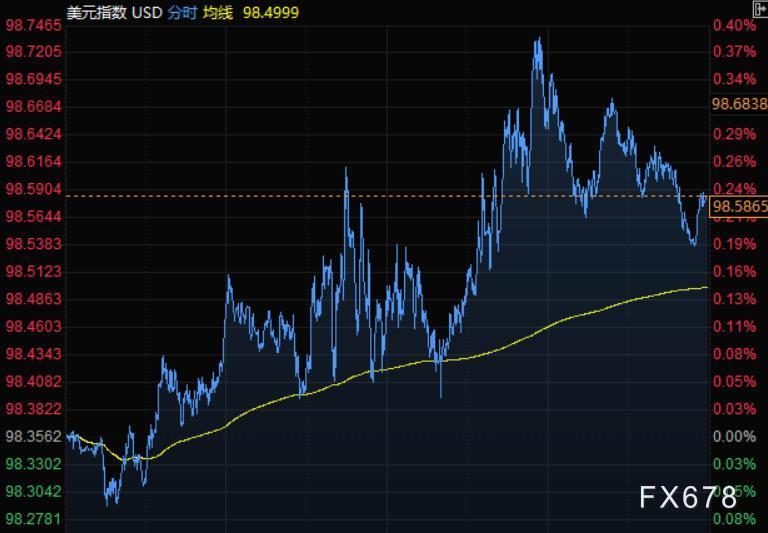

美元周五走高,因美国3月就业数据强劲,助燃市场对美联储将加快升息步伐,以遏制通胀上升的预期。

美国非农就业报告显示,上月新增就业岗位43.1万个,此前预估为49万个,2月数据也被上修。失业率降至3.6%,为2020年2月以来的最低水平。

Corpay首席市场策略师Karl Schamotta表示,另一个强劲的数据支持美联储将在未来几个月两次或两次以上大幅加息的预期,这增加了推动美元走高的动力。

与美联储政策利率挂钩的期货合约在就业报告公布后下跌,表明市场预期美联储将在未来三次会议上每次都升息0.5个百分点,以对通胀压力造成更决定性的打击。此前,美联储在3月16日加息25个基点,启动了新一轮紧缩周期。

美元指数升0.23%,报98.58,延续周四0.54%的涨势;本周美元小幅下跌0.21%,在周中下跌后反弹,随着俄罗斯和乌克兰和平谈判取得进展的希望消退,提振了对美元的避险需求。

Schamotta称,全球风险情绪继续恶化,并提振美元,因乌克兰停火的希望消退。

欧元未能从飙升的欧元区通胀中找到任何支撑。3月份,欧元区通胀率攀升至7.5%,再创历史新高,这加大了欧洲央行在经济增长大幅放缓的情况下还要遏制失控物价的压力。欧元兑美元跌0.19%,报1.1044美元。随着俄乌停火的希望消退,欧元在周四大幅回落,此前一度触及一个月高点。和平谈判在周五继续进行。

美元兑日元涨0.71%至122.55;英镑兑美元跌0.25%至1.3109。另一大宗商品货币澳元兑美元升0.17%,报0.7494美元

欧元兑挪威克朗跌0.7%,报9.6599克朗,挪威克朗自周四大跌后反弹。挪威克朗兑美元上涨了0.56%。丹麦丹斯克银行(Danske Bank)汇通网集团部门主管Kristoffer Kj?r Lomholt表示,我们认为挪威克朗正处于不断上升的全球衰退风险和不断上涨的全球大宗商品价格之间的拉锯战中。只要全球通胀话题热度不减,对挪威克朗资产的需求可能就会很高。

市场要闻

【美国3月新增就业43.1万 失业率降至3.6%】美国劳工部4月1日发布数据称,美国3月非农部门新增就业43.1万人,失业率降至3.6%,环比下降0.2个百分点;2022年第一季度美国非农部门新增就业岗位月均增长56.2万个,基本与2021年同期持平。美国3月份的失业总人数为600万,美国就业市场状况已接近疫情前水平。美国2020年2月的失业率为3.5%,失业总人口570万。美国舆论分析认为,美国3月就业增长继续保持强劲,主要得益于新冠疫情对商业活动的影响减弱,以及更多工人重返劳动力市场。

【美联储埃文斯:赞成年内每次会议都加息25个基点】芝加哥联储主席埃文斯表示,在通胀率居高不下和劳动力市场火爆的情况下,他的利率展望与同僚们的预期中值一致,即今年会再进行6次幅度25基点的加息。“我自己的基线评估与预测中值相符,但鉴于现在面临的大量不确定性,我很清楚事态发展可能会导致我改变看法”,他同意美联储公开市场委员会(FOMC)在3月时的预测中值,即今年利率将升至1.9%,2023年升至2.8%,“2.8%意味着政策立场对经济略偏限制性。”乌克兰战争和持续的新冠疫情构成了通胀上行风险和经济下行风险,强调每次会议的决策需视具体情况而论。预计美联储今年将还将加息6次,每次25个基点。我认为FOMC不存在2022年单次加息幅度达到50个基点的可能性,将看看形势如何演变。

【机构调查结果显示:OPEC3月石油产量增加9万桶/日,至2860万桶/日。在美西方拱火乌克兰危机之际,OPEC成员国艰难地增加石油供应】

【欧洲央行管委兼荷兰央行行长Klaas Knot:央行应当循序渐进地转变当前宽松的货币政策。有效的指标显示,欧元区通胀将回落至2%。应当尽可能积极地实现货币政策正常化。如果希望在三季度之前开始缩减QE,将需要重大的经济数据变化来支持。我倾向于欧洲央行从三季度开始缩减QE】

【美国3月ISM制造业PMI意外地下滑至57.1,创2020年9月以来新低,受累于新订单和产品扩张速度放缓——这两个分项指标均创2020年5月份以来新低】

【IEA成员国同意与美国一起大规模释放石油储备】在美国宣布“史无前例的”战略石油储备(SPR)投放计划后,为了缓解能源价格高涨带来的经济损害,美国几个盟友也打算加入拜登政府行列。日本经济产业省官员Hidechika Koizumi宣称,国际能源署(IEA)成员周五(4月1日)同意释放新一轮紧急燃料储备。每个国家放油的时间和数量将在稍后决定。IEA表示,将在下周初提供有关投放储备油的更多细节,这是该机构自1974年成立以来的第五次协调干预。

沪公网安备 31010702001056号

沪公网安备 31010702001056号