期货合约和成交情况一览

交易综述与交易策略

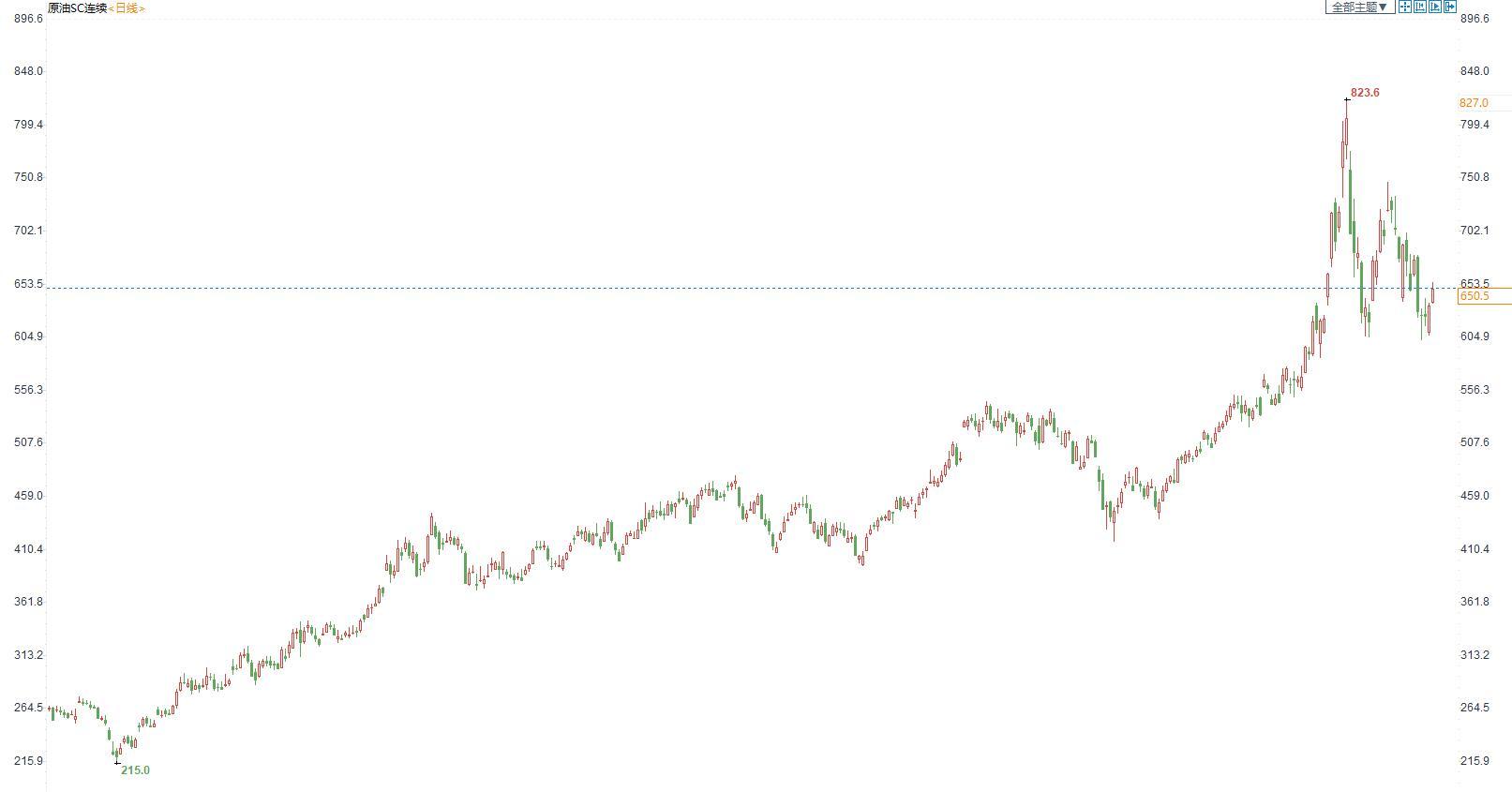

(INE原油日线图)

交易逻辑:油价短期内基本面利多利空均有,较为均衡。俄乌谈判陷入僵局,OPEC不愿意增产支持油价,但疫情的担忧和能源储备的释放施压油价。油价或继续陷入震荡。

技术面来看,油价维持震荡下行,不过油价短期下行空间似乎比较有限,因为当前价格仍然运行在长期均线上方。投资者短线高抛低吸,中长线以逢低吸纳为主。

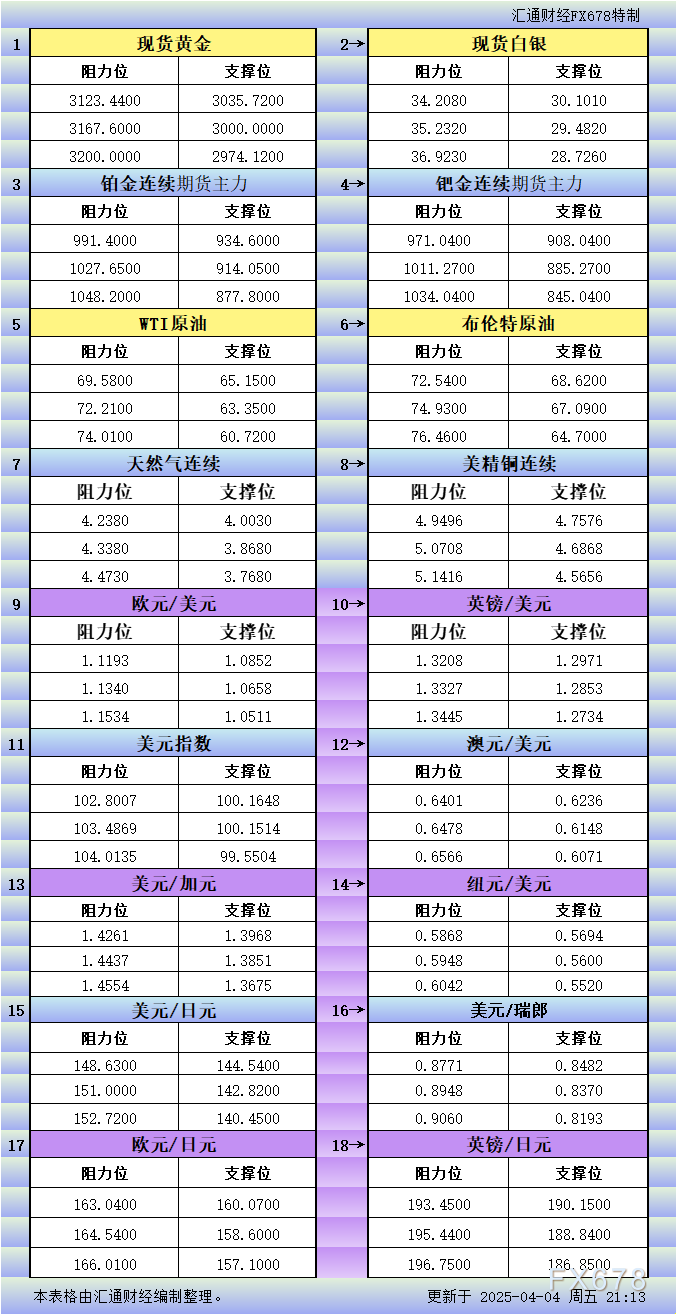

阻力位:INE原油680.0,美油107.59

支撑位:INE原油605.0,美油96.03

中国及海外消息

俄乌谈判并没有太多进展,油价受到支撑

12日,俄罗斯总统普京称,谈判已经进入死胡同。他表示,自己在前一天被告知,乌克兰已经改变了此前在土耳其首都伊斯坦布尔举行“三方会谈”时达成的共识。

但对于普京的说法,乌方谈判代表称,乌方立场没有改变,仍坚持《伊斯坦布尔公报》,而关于乌克兰安全保障协议的谈判继续在线进行。乌方代表团团长阿拉哈米亚回应称,唯一的区别是,乌方不考虑公报以外的内容。

在此之前,俄罗斯外长拉夫罗夫就曾指责乌方谈判代表就此前达成的重要共识出尔反尔,认为乌政府的真实意图是拖延,甚至令谈判失败,拒绝达成已达成的协议。而对于俄方指责乌克兰受美方控制的说法,美方表示没有参与谈判进程,也未施压。

会谈的另一方乌克兰,其总统泽连斯基13日凌晨在社交媒体上发布视频讲话称,乌国家安全局已经抓获了乌反对派领导人梅德韦丘克,他建议用梅德韦丘克同俄方交换被俘人员。

对此,俄方回应称,当下还有不少虚假消息,因此俄方还需进一步核实梅德韦丘克被捕的照片。在俄乌谈判再出状况之际,舆论担心这将再次影响全球的原油供给。

欧佩克月报显示三月增产量远不及目标,支持油价

欧佩克在最新月度报告中称,俄乌冲突将使得全球石油需求和供应量均面临一定幅度削减,不少分析观点认为这也表明该组织几乎没有必要改变目前的生产政策。

这一最新迹象也表明,在不断升级的能源紧张局势中,欧佩克或将继续袖手旁观。欧佩克秘书长巴尔金多周一曾对欧盟表示,石油市场已超出其控制范围。

根据石油输出国组织欧佩克发布的最新月度报告,该组织将2022年全球石油每日消费需求预测值下调了41万桶。与此同时,还将欧佩克以外国家的石油供应量预测值下调了33万桶/天,俄罗斯的石油日产量预测值比此前预测低53万桶。欧佩克还将2022年第三季度全球石油需求预测下调30万桶/日,至1.0106亿桶/日。

随着国际制裁使得全球与莫斯科方面的石油交易变得复杂化,许多炼油商都在抵制俄罗斯石油,与此同时,需求端也受到影响,部分国家的新冠疫情扩散形势仍然严峻。

一些分析人士认为,欧佩克的中立观点表明,欧佩克领导者沙特阿拉伯将继续拒绝国际社会的增产呼吁,拒绝通过开放石油供应来填补俄罗斯留下的供应缺口。据媒体报道,沙特方面一直渴望与俄罗斯保持密切联系,并与俄方共同领导“欧佩克+”这一全球主要产油国联盟。

欧佩克最新月度报告中的数据还显示,该组织的“增产难”这一问题依然存在,其13个成员国3月份每日仅增产约5.7万桶石油,远不及目标,约为该组织此前计划数量的五分之一。

目前WTI原油价格再次接近每桶100美元,这将加剧全球经济的通胀压力,欧佩克研究部门的分析报告指出,现状仍将继续

EIA短期能源展望报告:2022年全球原油需求增速预期为242万桶/日

EIA短期能源展望报告显示,2022年全球原油需求增速预期为242万桶/日,此前为313万桶/日;2023年全球原油需求增速预期为193万桶/日,此前为194万桶/日。

预计2022年WTI原油和布伦特原油价格分别为97.96美元/桶和103.37美元/桶,此前预期分别为101.17美元/桶和105.22美元/桶。

报告预计2022年天然气价格为5.43美元/桶,此前预期为4.10美元/桶。

现货溢价将退场,油价承压

国际原油市场在短短几周时间内就从混乱局势逐渐转向平静,俄乌紧张局势引发的非理性交易和价格上涨最终或将让位于更为正常化的交易环境。

从原油期货市场过山车走势到现货溢价大幅收窄,这种转变在全球已随处可见。地缘局势升级时,现货溢价曾急剧扩大,如今已大幅收窄。交易员们表示,随着俄罗斯的原油供应流通、全球需求因新冠疫情而再次下滑以及美国及其盟友动用战略储备,从中东到西非地区的原油品种溢价已经大幅回落。

世界上最重要的大宗商品——原油,在3月初一度达近140美元/桶,因为俄乌冲突引发了市场对欧佩克+生产国可能无法交付按时交货以及原油供应急剧缩减的担忧。但这并没有发生,有迹象表明依赖俄罗斯的欧洲国家继续从俄罗斯进口乌拉尔原油,且更多的原油在亚洲市场被抢购。与此同时,美国及其盟友同意大规模释放战略储备,这些举动将国际油价拉回至100美元关口附近。

瑞银集团全球财富管理部门的大宗商品分析师Giovanni Staunovo表示:现货价格受到了影响。他强调俄罗斯原油出口没有像市场预期的那样下降,以及发生规模储备释放。

来自世界各地许多原油品种的现货溢价,是现货交易市场的关键指标之一,反映出交易市场相对于区域基准价格愿意支付的额外金额或者折价。有交易员表示,随着市场恢复平静,阿布扎比Murban原油现货溢价已较上月每桶下跌10美元,而Upper Zakum原油的溢价则下跌逾4美元。

油价从疯狂到回归落寞,受到了多重因素影响,尤其是近期新冠疫情在某些地区的爆发,引发了市场对原油需求的担忧,但需求终会回归,而OPEC+的供应却并未大幅增加,这不禁令人思考油价是否会维持在高位。

俄罗斯上周原油出口恢复至战前水平 对亚洲出口激增

随着亚洲买家争相采购俄罗斯的折价原油,俄罗斯上周的原油出口已恢复至俄乌战争爆发前的水平,运往地中海和亚洲的原油数量激增,船只也开始走更长的贸易路线。

数据显示,在4月的第一周,俄罗斯原油出口量跃升至约400万桶/日,是2022年的最高水平。在上周的反弹之前,俄罗斯的原油出口在俄乌开战后每周都在下降。

上月底有报道称,由于俄乌冲突爆发后西方国家对俄罗斯实施的制裁措施降低了其他地区对俄罗斯原油的需求,俄罗斯已提出以大幅折扣的价格向印度直接出售原油。双方还在探索重建卢比-卢布兑换机制,以绕开西方国家对俄罗斯的制裁。

据知情人士透露,俄罗斯提出以相对于俄乌冲突之前的价格折扣高达每桶35美元的价格供应旗舰乌拉尔原油,以此吸引印度提高购买量。

机构和分析师观点

华泰期货原油日报:EIA月报对平衡表进行大幅修正

投资逻辑昨日EIA发布4月报,本次月报对全年平衡表进行了较大幅度修正,其中需求较上月下修了81万桶/日,主要来自对亚太国家和俄罗斯需求下调。

非欧佩克供应方面也较上月下修了65万桶/日,其中俄罗斯供应下修40万桶/日,哈萨克斯坦供应下修16万桶/日,前苏联地区供应同比去年减少35万桶/日,EIA对俄罗斯供应损失的预估相对保守,有较多的市场预测同比降幅超过100万桶/日,不过这也可以看出市场对于俄罗斯实际供应损失量仍有较大分歧,从三月份的船期数据来看,俄罗斯对欧洲原油出口下降被印度增加采购所抵消,但往后来看,受制裁影响,俄罗斯对欧出口或还将进一步下降,而印度是否追加采购仍需要关注。

策略:短期中性,地缘政治不确定性导致油价波动较大风险:俄乌局势缓和,伊朗核谈出现重大进展。

飙升的油价有所降温,表明供需前景更加平衡

原油交易商过去一个月对原油供应的看法变得更加乐观,这使俄罗斯入侵乌克兰后飙升的油价有所降温。

在消费方面,随着更多地区封控以控制新冠疫情,中国燃油消费量有所下降,而美国和欧洲也出现周期性低迷的初步迹象。在生产方面,尽管受到制裁威胁,俄罗斯仍在保持石油出口,不过出口水平降低。美国及其盟国在必要时向市场提供了规模空前的战略储备。

因此,供需状况都比一个月前好得多,全球库存和价格前景也更加稳定。这种情况在油价中反映出来,布伦特原油期货4月11日收于每桶98美元,与2月24日入侵前的水平大致相同。更重要的是,布伦特原油的日历价差大幅走软,目前低于入侵前的水平。

日历价差与对未来生产——消费状况和库存的预期密切相关。逆价差是指近期合约价格高于远期合约,通常与生产不足和库存低/下降有关。正价差相反,与生产过剩和库存高/上升有关。

在期货市场,布伦特原油六个月价差已经降至逆价差每桶3美元,位于1990年以来所有交易日的第85百分位。实货市场即期现货布伦特原油日历价差走软也很明显。油市已恢复到入侵前的状态--库存低,担忧市场进一步收紧,但没有恐慌。

通胀牵制页岩油生产商 美国原油产量增幅将低于先前预期

由于通胀飙升,页岩油生产商面临更高的生产和劳动力成本,美国原油产量增速将低于先前预期。此次修正预期之际,拜登政府正在努力遏制能源价格上涨引发的通胀飙升。因乌克兰战争限制了俄罗斯的原油出口,而欧佩克及其盟国又难以达到生产目标,导致油价飙升至每桶100美元上方。与此同时,由于投资者要求更高的回报率,美国许多上市石油公司的增产步伐比物价飙升之前更为温和。

国泰君安期货研报原油:反弹持续性存疑,暂时观望

昨夜,原油市场数据密集公布,内外盘油价大幅暴涨。美国3月CPI年率8.5%再创新高,拖累美元的同时促成油价反弹。此外俄罗斯宣布不再公布能源出口数据以及俄乌就乌东地区增兵再次引发市场对黑海地区供应偏紧的担忧,抵消了EIA和OPEC月报对于2022年总需求向下修正的利空。我们认为,在下探至关键阻力位后,昨日的反弹具有明显的博弈性质,反弹持续性存疑。

随着美联储面对高通胀压力就加息、缩表给出了更为激进的表态(一次或多次加息50BP、1年内有望缩表1.1万亿美元),美元指数向上突破100大关,对油价的压制依旧较强。客观而言,当前原油市场供应依旧紧缺,我们不认为整个二季度油价均价会出现大幅回落,低库存、低供应下大概率保持在高位。但在俄乌局势有所放缓、美元加速回流的当下,市场当前对于油价分歧的核心在于短期是否需要先释放流动性快速收紧的利空。如果选择交易这一逻辑,盘面则很有可能复制2021年11月的走势,开启趋势性回调。这种回调一旦触发,很有可能迅速降低通胀预期,并在美联储激进缩表态度并未转变之时促成实际利率的进一步走强,强化油价的下行驱动

如果在这一过程中,出现伊朗原油回归落地或是俄罗斯原油出口的恢复,对于油价的利空共振影响将会非常明显。当然,考虑到货币层面和需求端的利空更多基于市场预期,受到政策和疫情影响较大,随时可能反转,在二季度的大部分时间里依旧需要长期防范油价的上行风险。

整体来看,当前原油市场的复杂性一方面在于原油商品属性与金融属性的割裂,两个维度具备完全相反但力度又极强的驱动;另一方面,仅从原油的商品属性来看,地缘政治裹挟下的俄罗斯原油供应、伊朗原油出口恢复以及OPEC核心国的真实增产空间都具有极大的变数,短期的紧缺格局随时可能切换成过剩格局,并与流动性收紧利空形成共振加速下跌。此外,和历史上的能源危机不同的是,本轮危机下的原油市场因为美国页岩油的存在而在供应端具备相对更高的弹性,且在逆全球化、主要经济体贸易脱钩的大势面前,地缘政治风险或许将长期成为制约全球经济发展的绊脚石,俄乌冲突爆发或许只是未来诸多地缘政治风险中的一个缩影,经济的复苏前景相对暗淡。上述不确定性,均加剧了油价大幅波动的可能,二季度的油价走势注定不平静

沪公网安备 31010702001056号

沪公网安备 31010702001056号