中性利率指的是既不刺激、也不限制经济活动的利率水平。人们普遍预计到2023年年中,中性利率将在3.5%左右。

周三,随着股市遭抛售和美国国债收益率下降,美元受益于对避险资产的需求。Caxton市场情报主管Michael Brown表示:“不出所料,周二的风险资产大涨似乎是短暂的,在周三上午的交易中几乎就完全不见了。因此,对美元的避险需求重新出现,出现了某种‘涌向现金’的现象,尽管市场人气不稳,但美国国债未能获得太多买盘。”

Caxton的Brown表示,“从技术上讲,这将让多头开心,美元指数已设法保持在103.20的先前支撑位之上,再加上持续低迷的经济背景,应该会使美元暂时保持坚挺。”

英镑兑美元周三下跌超1.2%,此前数据显示英国通胀率升至9%的40年最高。

由于投资者对风险较高的货币持悲观看法,被视为风险偏好流动性指标的澳元下跌超1.0%。澳洲统计局周三公布的数据显示,第一季经季节调整的薪资价格指数(WPI)较前季上升0.7%,低于预估的上升0.8%,这导致投资者减少了对该国更大幅度加息的押注。

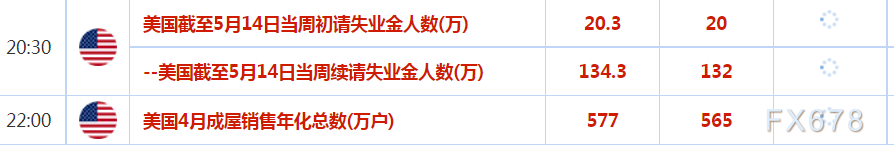

周四前瞻

机构观点

摩根大通:受股市下跌等因素拖累 下调美国GDP预期

股价下跌、抵押贷款利率上升以及美元相对于贸易伙伴的走强将对经济前景构成压力,下调今明两年对美国经济的预期。将2022年下半年经济增长预期从3%下调至2.4%,将2023年上半年预期从2.1%下调至1.5%,将2023年下半年预期从1.4%下调至1%。这将导致美国2023年下半年的失业率达到3.5%,此前预期为3.2%。美联储正在加大力度,在金融环境中实施所需的紧缩措施,这让我们有一定信心认为,未来几个季度GDP增速将下滑至潜在增速以下。

基金管理公司Gramercy:美国滞胀不可避免

基金管理公司Gramercy Fund Management董事长Mohamed El-Erian称虽然美国或许可以避免经济衰退,但滞胀不可避免。我们已经看到经济增速下降,也将会看到通胀保持高位。美联储现在终于开始追赶现实形势的发展。他们仍然要消化“增长显著放缓”,这意味着市场还会继续调整。

市场坚定对加央行在6月1日的下一次会议上进行第二次加息的预期

大多数经济学家认为,到今年夏天,加拿大央行会将隔夜利率提高到 2%。投资者认为加拿大的基准利率将在未来12个月内上升到3%以上,这是上世纪末以来最激进的紧缩周期之一。

高盛:美国有经济衰退风险

高盛CEO David Solomon称,该行的客户正在为经济增长放缓和资产价格下跌做准备,而所有这些都是因为“极度惩罚性”的通胀给经济造成了负担。

他在接受电话采访时虽然说“经济有陷入衰退的可能,”但并没有过分担心这种风险,援引自己公司Jan Hatzius等经济学家的估算称,未来12至24个月衰退的风险至少在30%。他正在密切关注信贷利差是否开始更显著地扩大。

在他说此话前几个月,高盛John Waldron对一个大型投资客户说美联储抗通胀的行动不够迅速。本周,高盛前首席执行官Lloyd Blankfein也对物价飙升表达了类似的不安。

Solomon周二在电话中说,“我们必须摆脱通胀,通胀极具惩罚性,特别对于那些靠周薪、靠死工资吃饭的人来说更是如此。它对这个社会阶层是一种巨大的税负。我认为控制它非常非常重要。”

他还说,高盛的客户正认识到经济状况收紧,目前而言这个过程仍然相当有序。虽然股价下跌可以预见,但如果动荡蔓延到信贷利差,那将“令人担忧”。他说,“我们看到货币环境在收紧,考虑到我们正在进入货币政策更加严苛的环境,资产价格发生什么就不奇怪了。”

超过60%的日企认为日本央行应在本财年结束前停止大规模货币刺激

一项调查显示,超过60%的日本企业希望日本央行在2022财年(截至2023年3月)结束其大规模宽松货币政策,因为日元疲软带来了痛苦,大约四分之一的企业呼吁央行现在就采取行动。不到一年前,日本企业曾热情支持日本央行的政策,但今年日元快速下滑至20年低点,推高了燃料和原材料进口价格,不仅推高了企业成本,也对家庭支出带来打击。24%的受访者认为日本央行现在应该停止大规模的货币刺激,23%的受访者认为应该在9月前停止刺激。

沐涵

沐涵

沪公网安备 31010702001056号

沪公网安备 31010702001056号