美联储主席鲍威尔表示,经济未来轨迹缺乏清晰的能见度,意味着美联储只能在“逐次会议”上就其政策走向提供可靠的指引。

High Ridge Futures的金属交易主管David Meger说,“如果市场现在认为利率可能不会上调得那么高、那么快,这对黄金市场走势相对来说是一个积极的环境,也是我们在美联储会议后看到金价上涨的原因。”

投资者还需留意市场对美联储决议的进一步解读情况,重点关注晚间的美国二季度GDP数据,市场预计同比仅增长0.5%,仍有望给金价提供上涨动能;此外,投资者还需关注地缘局势和新冠疫情的相关消息。

基本面主要利多

【美联储主席:将以是否看到通胀开始减弱的确切证据为指导】

鲍威尔在美联储结束最近两天的政策会议后的新闻发布会上说,关于是否决定连续第三次加息75个基点,或做出不同的决定,将以是否看到通胀开始减弱的确切证据为指导。

鲍威尔称,“虽然在我们的下一次会议上,再进行一次规模异常大的加息可能是合适的,但这一决定将取决于我们从现在到那时所得到的数据。”

鲍威尔还表示,经济未来轨迹缺乏清晰的能见度,意味着美联储只能在“逐次会议”上就其政策走向提供可靠的指引。

鲍威尔说,目前的不确定性比通常情况“明显”更高,这意味着官员们无法像过去那样就利率水平和轨迹提供更长期的指引。

他还表示,他不认为美国经济目前处于衰退,但经济正在走软,美联储避免衰退的路径继续缩小。

我不认为经济目前处于衰退之中,”鲍威尔在记者会上表示。但官员们认为,美国经济需要一段增长率低于趋势水平的时期,才能产生足够的闲置来降低通胀。

Oanda高级市场分析师Ed Moya,交易员似乎不认为9月份将出现大幅加息。美联储决议和鲍威尔发布会提供了这样一种情绪,即紧缩政策可能即将结束。

美元最初在利率声明后走高,但很快就逆转了方向,并与国债收益率一道进一步走弱,因为美联储主席鲍威尔在政策声明后的评论被视为鸽派,市场对美联储将放缓加息路径的预期升温。

根据CME的美联储观察工具,对美联储9月会议上加息50个基点的预期从周二的50.7%上升到60.9%,而对加息75个基点的预测从41.2%下降到35.2%。

High Ridge Futures的金属交易主管David Meger说,“如果市场现在认为利率可能不会上调得那么高(和)那么快,这对黄金市场走势相对来说是一个积极的环境,也是我们在美联储会议后看到金价上涨的原因。”

Allspring Global Investments的固定收益首席投资策略师George Bory说,“加息步伐放缓的希望压低了对进一步加息的预期,债券收益率降低,信贷息差收窄,股票价格上涨。尽管风险资产最初上扬,但很多东西仍然取决于通胀和美联储将‘通胀率恢复到2%的目标’的能力”

Principal Global Investors首席全球策略师Seema Shah在一份报告中表示。“从现在开始,美联储有可能放慢收紧政策的步伐,随着油价下跌,通胀可能触顶,通胀预期回落,缓解了美联储的压力,不过,由于劳动力市场状况依然强劲,薪资增长仍然高得令人不安,核心通胀将以极其缓慢的速度回落,美联储当然不能停止收紧,也不能过多地降低力度。”

【美元接近三周低点,美债收益率下跌,因鲍威尔立场不如预期鹰派】

美元指数周四延续隔夜跌势,一度创四个交易日新低至106.17,跌幅约0.3%,近三周低点支撑在106.10附近;隔夜美元指数下跌0.69%,为7月19日以来最大单日跌幅;之前美联储主席鲍威尔缓解了交易员对货币政策继续大幅收紧的担忧。10年期美债收益率周三跌至2.730%。

澳洲国民银行(NAB)高级汇通网集团策略师Rodrigo Catril说,“美元回落了一点,因为我认为市场原本预期美联储主席鲍威尔会更鹰派。”

Catril称,市场关注他关于目前正非常接近中性的事实的评论,现在升息步伐可能放缓,市场喜欢这一点。

Allspring Global Investments的固定收益首席投资策略师George Bory说,“加息步伐放缓的希望压低了对进一步加息的预期,债券收益率降低,信贷息差收窄,股票价格上涨,尽管风险资产最初上扬,但很多东西仍然取决于通胀和美联储将‘通胀率恢复到2%的目标’的能力。”

【摩根大通下调欧元区增长预测,警告天然气危机将使该地区陷入衰退】

摩根大通警告称,迫在眉睫的天然气危机以及意大利新的政治麻烦将在明年初将欧元区推入温和衰退,并限制欧洲央行的加息力度。

该行经济学家下调了欧元区经济增长预测,预计本季度国内生产总值(GDP)增长将放缓至0.5%,今年第四季和明年首季将萎缩0.5%。根据传统定义,连续两个季度萎缩就表明经济陷入衰退。

该行周三在一份报告中表示,“我们的新预测假定天然气价格为150欧元/兆瓦时”,并补充称,再加上意大利等国的压力,将给欧元区GDP带来2%的打击。

高的天然气价格也将在短期内将整体通胀率推高1.2个百分点,不过明年通胀率会再度回落,因经济的负面反应,以及由此导致欧洲央行削弱加息力度。

“我们预计欧洲央行将在今年剩余时间再加息50个基点,”摩根大通表示,低于之前预测的分三次累计加息75个基点。

“我们现预计9月加息25个基点,10月加息25个基点”,这家该行表示,撤回了之前做出的12月加息25个基点的预测。

周二,国际货币基金组织(IMF)警告称,如果俄罗斯完全切断对欧洲的天然气供应并进一步削减石油出口,明年欧洲和美国将几乎没有增长。

摩根大通称,其最新的150欧元/兆瓦时指标天然气价格预测可能需要通过欧洲主要的 北溪一号管道的天然气流量保持在正常水平的40%左右。上述预测远低于目前逾200欧元/兆瓦时的价格。

该行表示,这“可能仅能避免欧洲大规模实施天然气供应配给,同时价格持续走高造成的更大冲击”。不过,莫斯科本周警告称,由于更多的维护问题,流量将降至仅相当于运能的20%。

“更重要的是2024年及以后,”摩根大通表示,“GDP会下降,失业率会上升,这是通胀回落的信号。“

基本面主要利空

【美联储加息75个基点并称经济数据转弱,强调仍高度关注通胀风险】

美联储周三宣布将指标隔夜利率提高75个基点,以努力推动1980年代以来最高的通胀降温,尽管有证据表明经济正在放缓,但美联储仍暗示将“继续上调”借贷成本。

联邦公开市场委员会(FOMC)委员一致支持将政策利率目标区间提升至2.25%-2.50%。该委员会表示,“通胀仍然很高,反映了与大流行疫情相关的供需失衡,食品和能源价格上涨,以及更广泛的价格压力。”

FOMC补充称,仍“高度关注”通胀风险。

尽管就业增长仍然“强劲”,但决策者们在最新政策声明中指出,“最近的支出和生产指标已经转弱”,这表明美联储自3月以来实施的激进加息措施的影响开始显现。

美联储6月加息75个基点,5月和3月均以较小规模加息,今年迄今已累计将政策利率提高225个基点。联储正在用1980年代式的货币政策来对抗处于1980年代水平的通胀。

政策利率现处于大多数美联储决策者认为的中性水平,实际上标志着疫情时代以廉价货币鼓励家庭和企业支出的努力已经结束。目前的利率也追平了2015年底到2018年底美联储上一个紧缩周期的高位。不过,这次在短短四个月内就达到了这一水平。

最新的政策声明并未就美联储下一步可能采取的行动给出明确的指引,未来的决定将在很大程度上取决于即将出炉的数据是否显示通胀开始放缓。

最近的数据显示,美国消费者物价同比涨幅超过9%,投资者预计美联储将在9月会议上至少加息50个基点。

道富高级全球市场策略师Marvin Loh表示:“你当然可以将政策声明视为鹰派,但它与他们在过去几次会议上的说法相当一致,他们将继续加息,估计他们将进入限制性区间,他们现在处于中性,他们仍然认为他们将需要进入限制性区间。从理论上讲,在鹰派的环境下,美元应该走强,但这与预期一致,本月到目前为止,美元出现很大的波动。”

美元最初在声明后走高,但很快就逆转了方向,并与国债收益率一道进一步走弱。金价在利率声明公布之际也一度小幅下滑,但鲍威尔讲话后很快收复了跌幅。

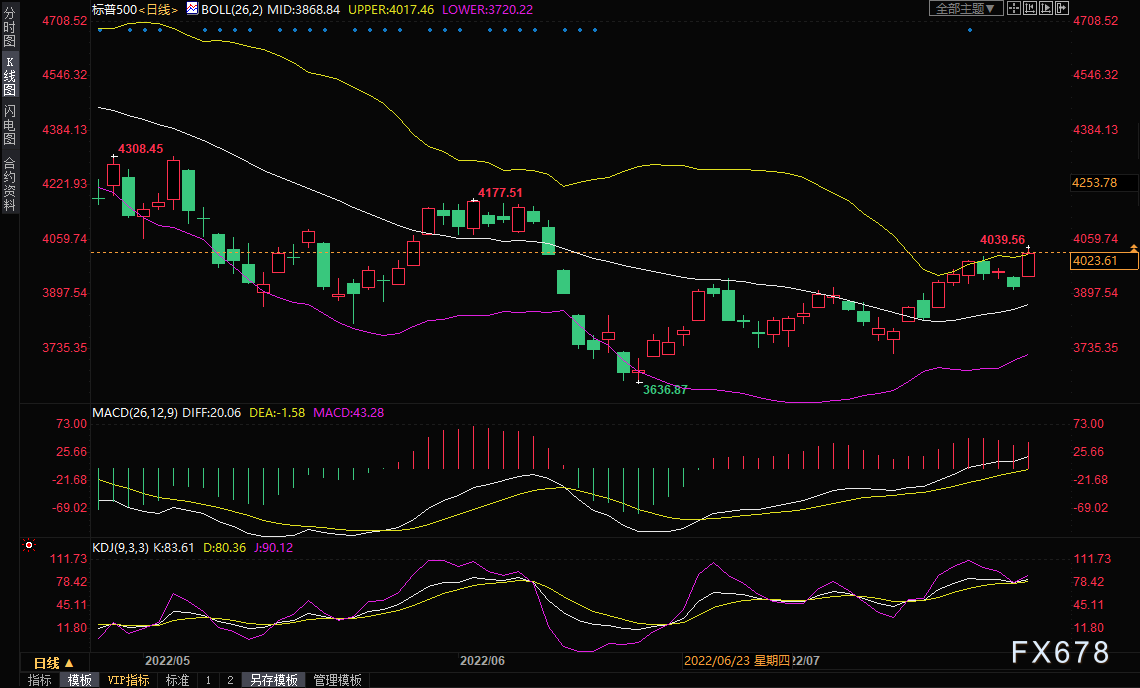

【美国纳指创逾两年最大单日涨幅,标普500创近一个半月新高】

美国股市周三反弹,纳斯达克指数创下2020年4月以来的最大单日百分比涨幅,标普500指数录得近近一个半月最高收盘价,因美联储一如预期加息75点,且美联储主席鲍威尔的言论让投资者感到放心。

此外,微软和Alphabet的乐观季报带来对财报季的进一步乐观情绪。

Chase Investment Counsel总裁Peter Tuz说,鲍威尔也“没有不加思索地表示我们需要再次加息。这是一个让人平静的声明,今日早些时候,一些企业公布了好于预期的盈利和收入,尽管预期非常温和。”

截止收盘,道琼斯工业指数上涨436.05点,或1.37%,至32197.59点,为6月13日以来最高收盘价;标普500指数上涨102.56点,或2.62%,至4023.61点,为6月8日以来最高收盘价;纳斯达克指数大涨469.85点,或4.06%,至12032.42。

周三的加息一如投资者的普遍预期。Cresset Capital的首席投资官和创始合伙人Jack Ablin说,“这在市场的广泛预期中,令人鼓舞的是,这是一个一致的决定,之前已经透露地差不多了,且与预期取得了适当的平衡。”

微软大涨6.7%,此前该公司预测本财年的收入将因云计算服务的需求而出现两位数增长。AlphabetGOOGL.O跳升7.7%,此前该公司报告称谷歌搜索广告的销售情况好于预期,缓解了对广告市场放缓的担忧。

股市的大涨,短线可能会略微打压黄金的避险需求。

【美国6月商品贸易逆差骤降和企业支出强劲,或使第二季GDP免于萎缩】

美国6月商品贸易逆差大幅收窄,因出口激增;而企业设备支出仍然强劲,降低了第二季度经济再次萎缩的风险。

美国商务部周三发布的好于预期的报告促使经济学家纷纷上调第二季度国内生产总值(GDP)预估,这些预估从负增长到勉强增长不等。政府将于周四公布第二季度GDP初估值。

一系列疲软的楼市数据以及不佳的企业和消费者信心调查,增加了对GDP连续第二个季度萎缩的预期,加剧了对经济衰退的担忧。

摩根大通现在预计经济年增长率为1.4%,而不是之前预测的0.7%。

花旗集团驻纽约的经济学家Veronica Clark说:“周三的数据让我们更加相信,周四公布的第二季度GDP将不会下降。”

商品贸易逆差收窄5.6%,至982亿美元,为去年11月以来最小逆差。商品出口增加44亿美元,达到1,815亿美元。食品和工业品的出口强劲增长,但资本财和消费品以及机动车和零部件的出口减少。

商品进口下降了15亿美元,至2797亿美元,因机动车和食品进口下降。然而,消费品和资本财进口则强劲增长。

贸易已经连续七个季度拖累GDP,逆差下降对GDP的预期贡献可能会抵消库存的预期拖累。

虽然企业仍在重建库存,但与2021年第四季度和今年首季相比,步伐已经放缓。随着消费者支出放缓,企业也对积累过多的库存持谨慎态度。

沃尔玛周一表示,需要进一步降价来削减库存。早在5月份,这个零售业的风向标就表示,在第一季度末,其库存超过600亿美元。

美国商务部周三还报告称,6月份批发库存增加了1.9%,而零售商的库存增加了2.0%,受机动车库存猛增3.1%提振。不包括机动车,零售库存增加了1.6%。这一部分数据会被纳入GDP的计算中。

摩根大通经济学家Daniel Silver说:“我们现在预计,第二季度贸易逆差收窄将为整体GDP增长提供比我们之前预期的更多支持,而且我们还预计库存拖累会比我们之前的预测要小。”

根据路透对经济学家的调查,第二季度GDP可能以0.5%的年率增长。该调查是在周三的数据之前进行的。第一季度经济萎缩了1.6%。

投资者一直对季度GDP再次萎缩感到紧张,因为这将意味着经济陷入技术性衰退。但GDP只是美国全国经济研究所(NBER)追踪的众多指标之一,该研究所是美国经济衰退的官方仲裁者。因此,GDP连续两个季度萎缩并不意味着经济陷入衰退。

在周三的另一份报告中,美国商务部表示,扣除飞机的非国防耐用品订单6月增长了0.5%,这是受到密切关注的一个企业支出计划晴雨表。

这一所谓的核心耐用品订单在5月份增长了0.5%。接受调查的经济学家曾预测该核心耐用品订单将增长0.2%。6月核心耐用品订单同比增长10.1%。

核心资本财付运继5月增长1.0%后又增长了0.7%。该数据被用来计算GDP中的设备支出。

穆迪分析的高级经济学家Ryan Sweet说:“部分增长归因于价格上涨,但订单没有持续下降表明,尽管金融市场条件收紧,信心下降和对经济衰退的担忧,企业仍在投资。”

从烤面包机到飞机等使用三年或更长时间的耐用品订单在5月上升0.8%后,6月激增1.9%。

牛津经济研究院驻纽约的首席美国经济学家Lydia Boussour说:“金融条件收紧将使资本支出项目更加昂贵,但利率上升不会完全破坏商业投资前景。”

整体来看,美联储主席鲍威尔新闻发布会的偏鸽派讲话将在短线主导市场,美元指数面临进一步下跌风险,金价短线有望继续震荡走高,技术面看涨信号也有所增加,关注日线布林线中轨1753.67附近阻力,7月8日高点阻力也在该位置附近,若能顶破该阻力,则增加中线看涨信号。

不过,投资者还需要关注欧美股市的表现,尤其是市场对美国经济衰退的预期目前有所降温,可能会拖累金价的表现,晚间的美国二季度GDP数据、初请失业金人数变动都需要重点关注。

北京时间10:37,现货黄金现报1736.08美元/盎司。

和尚

和尚

沪公网安备 31010702001056号

沪公网安备 31010702001056号