美联储本周四的这次加息,加上之前在3月、5月和6月的加息行动,已经将隔夜指标利率目标区间从近零水平提升到2.25%-2.50%。这是自美联储前主席沃克尔在1980年代与两位数的通胀作斗争以来最快的收紧货币政策的步伐。

周四的数据显示,美国经济在第二季度意外萎缩,消费者支出以两年来最慢速度增长,企业支出下降,经济陷入衰退的风险增大。

瑞银驻纽约的汇通网集团策略师Vassal Serebriakov说:“疲软的GDP数据显然表明经济在放缓。我们认为通胀将跟随增长放缓而回落。一旦发生这种情况,市场将看到紧缩周期结束,这可能将主要损害美元兑日元,因为这是最接近追踪美国通胀和利率预期的货币对。”

美国第二季度经济再次萎缩,助长了对美联储不会像之前预期的那样激进加息的猜测。美元兑日元周四一度跌至六周低点134.19,最后收跌173%,报134.22。

道明证券驻纽约的高级汇通网集团策略师Mazen Issa说:“美元兑日元基本上反映了美联储的终端利率,而市场正在下调对该利率的预期。”

周四,联邦基金利率期货交易员对12月指标利率的预期下降至3.25%,而在周四美联储决定加息前为3.4%。至于市场对美联储在2022年剩余时间累计加息幅度的预期,也从美联储周四利率决议之前的108个基点降到了92个基点。 利率市场目前预测,美联储在9月会议上加息50个基点的可能性为76%。

周四欧元兑美元一度跌近0.8%,至1.0113低位,随后转涨,最后收涨0.03%,报1.0195。欧元兑美元7月14日曾跌至0.9951,是2002年12月以来最低,受累于担忧该地区将出现能源危机。目前欧元区的能源危机依然持续,成为施压欧元的一个重大因素。

华盛顿支付公司Convera的高级市场分析师Joe Manimbo说:“对西欧的天然气供应越少,欧元区经济陷入衰退的风险就越大,这种情况可能会限制欧洲央行加息以应对创纪录通胀的力度。”

周四英镑兑美元一度触及高位1.2190,随后收窄涨幅,最后收涨0.19%,报1.2175。

机构认为英国劳动力市场状况的缓和,通胀见顶,其最终结果是,英国央行很快将能够退出加息,而且可能不会被要求连续加息50个基点。市场此前一致认为英国央行将在8月、9月和11月的三次会议上加息50个基点,然后在12月再加息25个基点,使利率在今年年底前保持在3.0%。

渣打银行(Standard Chartered)欧洲经济学家格雷厄姆(Christopher Graham)表示,英国劳动力市场的紧张状况正在迅速缓解。Pantheon Macroeconomics上调了对英国10月份CPI通胀峰值的预测,从此前的略高于11%上调至近12%,此前天然气和电力批发价格进一步飙升。该机构认为,英国的核心CPI通胀已经见顶,而生产者产出价格通胀“即将陷入困境”。

渣打银行的格雷厄姆表示:“8月中旬的就业市场报告将至关重要,它将决定今年晚些时候是否需要加息50个基点(正如市场预期),或者货币紧缩的步伐是否会放缓至加息25个基点(正如我们预期的)。我们认为,在8月5日的下一次货币政策会议上,有足够的经济证据支持加息50个基点,但在此之后,经济活动放缓,以及劳动力市场正在降温的进一步证据,应该会支持加息速度放缓(9月、11月和12月分别加息25个基点)。”

Pantheon Macroeconomics预计英国央行将在8月和9月再加息两次,每次25个基点,届时本轮加息周期将结束。

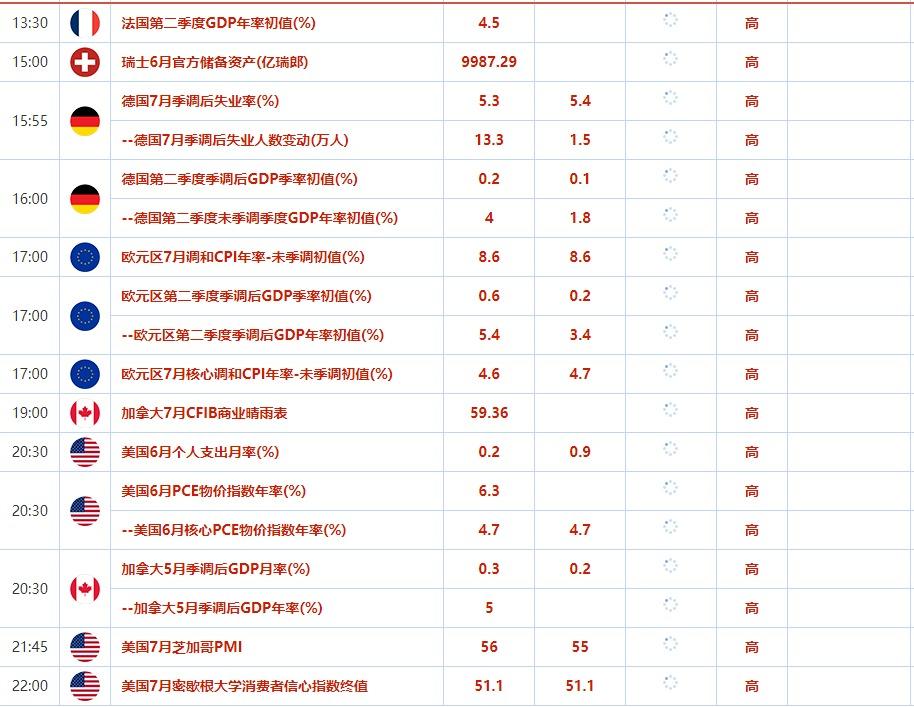

周五重点数据和大事前瞻

机构观点汇总

1.高盛警告:英国央行“谨小慎微”的加息路径终将损害英镑

①高盛集团的货币与利率联席主管Kamakshya Trivedi表示,英国央行在加息这件事情上“优柔寡断”,终将导致英镑进一步贬值;

②Trivedi表示,英国央行在货币政策调整上的“慢人一步”是今年英镑兑美元大跌11%的关键原因;

③Trivedi预计,在接下来的三个月,英镑兑美元将跌至1.19,比市场对该货币对将跌至1.21的共识更为负面

2.马来西亚银行:美日可能跌至133附近

①马来西亚银行高级汇通网集团策略师Christopher Wong认为美元兑日元可能会跌至133附近;

②他表示,美联储周四会议结束后一些美元多头选择平仓,这并不让人感到意外,如果市场预计会出现某种全球衰退,美元兑日元还将会继续下降

3.RBC Capital Markets:美日上行潜力有限

①RBC Capital Markets策略师Alvin Tan表示:“在市场基本放弃押注日本国债收益率大幅走高后,黑田东彦上周已经赢了;

②不过,他仍预计未来几周美元兑日元将上探140。但鉴于目前全球债券收益率走低,该货币对的上行潜力更加有限

4.西班牙对外银行:到今年年底美联储联邦基金利率将达到3.25-3.50%

①西班牙对外银行预计美联储将在9月调整为加息50个基点,随后11和12月连续两次加息25个基点,在年底前联邦基金利率将升至3.25-3.50%;继续预计利率将在2023年上半年达到峰值3.75-4.00%,预计届时核心通胀仍将显示出粘性;

②但2023年及今后货币政策路径将更加不确定,原因是经济前景风险可能会变得更加双向。2023年经济经济衰退几率上升将使美联储工作更具挑战性。但就目前来看,最可能的情况仍然是美联储将需要坚持采取一系列进一步加息措施

沪公网安备 31010702001056号

沪公网安备 31010702001056号