美国二季度GDP继续收缩

美国第二季度实际GDP年化季率初值意外收缩0.9%,延续一季度收缩态势。消费者支出以两年来最慢速度增长,企业支出收缩,增加了经济衰退的风险。

美国财政部长耶伦周四(7月28日)并未排除经济衰退可能,但她拒绝承认衰退正在发生。GDP连续两个季度萎缩通常是被广泛视为经济技术性衰退。

在GDP数据公布前一天,美联储再次加息75个基点。主席鲍威尔表示,在9月政策会议上再次“异常大幅”加息可能是合适的,但是否决定这么做将取决于即将到来的经济数据,美联储不会给出前瞻指引。

美联储9月加息预期从数据公布前的75个基点下降到50个基点。美联储今年以来已累计加息225个基点,联邦基金利率区间从近零水平提高到2.25%-2.50%。创下1980年代以来美联储最快速的货币政策收紧节奏。

瑞银驻纽约汇通网集团策略师Vassili Serebriakov表示:“疲软的GDP显然表明,美国经济正在放缓,我们认为通胀回落将伴随而来。一旦发生这种情况,市场将看到紧缩周期结束,这可能主要损害美元兑日元,因为这是最紧跟美国通胀和利率预期的货币对。”

日本通胀与日元疲软关系不大

亚洲开发银行(ADB)总裁浅川正嗣周五表示,把日本物价上涨的主要原因归咎于日元疲软太过牵强。他说,日本通胀上涨的主要因素是大流行导致的供应链中断以及因俄乌而被大幅推高的食品和能源价格。

不断上涨的消费价格挑战了日本央行既有观点:该国最近价格上涨在一定程度上是暂时的。通胀上升也可能引起不满,尤其是在担心生活成本上涨的低收入者。

自2020年起担任亚开行行长的浅川被市场参与者视为日本央行现任行长黑田东彦的潜在继任者。黑田东彦的第二个五年任期将于明年4月结束。

欧洲能源危机束缚欧银

欧元兑美元本周几乎持平于1.0210,尽管欧元区7月CPI年率初值续创历史新高至8.9%,但欧洲能源危机料限制欧洲央行进一步大幅加息空间,这限制了欧元反弹。

欧洲央行此前已明确表示,对通胀的担忧胜过对经济成长的担忧,暗示即使会损害经济增长,决策者也要防止高通胀变得根深蒂固。投资者此前预计,到今年年底,欧洲央行将总共加息90个基点,或在剩余的三次政策会议上全部加息。

然而,最近几周市场预期有所降低,因为经济衰退(可能是由于俄罗斯天然气供应缩减)被认为正在推动欧洲央行选择更温和的利率路径。俄罗斯天然气工业股份公司本周将通过北溪1号天然气管道输欧天然气流量削减至仅占总产能的20%,引发了对能源价格飙升的担忧。

周五公布的数据显示,德国经济在第二季度停滞不前,加上今年冬天能源供应前景恶化,欧洲最大经济体陷入衰退的条件似乎已经成熟。此前一天公布的法律草案显示,德国将从10月1日起对所有天然气消费者征税,旨在帮助供应商应对飙升的天然气进口价格。

华盛顿西联商业解决方案高级市场分析师Joe Manimbo表示:“欧洲天然气供应越紧张,欧元区经济陷入衰退的风险就越大,这种情形可能会限制欧洲央行通过加息应对高通胀的空间。”

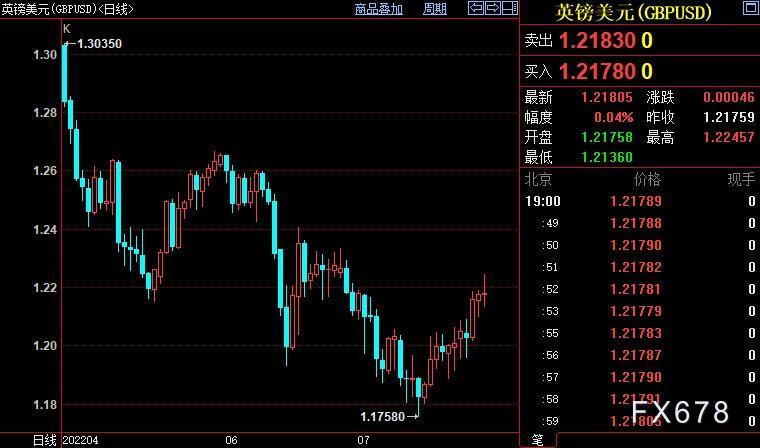

英镑短线走势看美元

英镑兑美元连续第二周反弹,创6月28日以来新高至1.2244,受益于美元持续回落。英国央行下周超过25个基点加息可能性不大,英镑短期走势将继续看美元脸色。

ING Bank驻伦敦策略师Francesco Pesole表示:“英国央行正与美联储一样收紧货币政策,但英国经济前景远比美国差,英国央行很难采取美联储那样的强硬立场。”

YouGov对近5000名英国人进行的一项民意调查显示,在角逐未来英国首相的过程中,前财政大臣苏纳克在摇摆不定的选民中拥有显着优势。尽管他和竞争对手——外交大臣特拉斯——在整个公众中都相当不受欢迎。

ING分析师还表示,除了一些关于(外交大臣特拉斯和前财政大臣苏纳克)作出的竞选承诺,市场对英镑国内驱动因素的关注并不多,预计英镑将继续受到美元的推动。

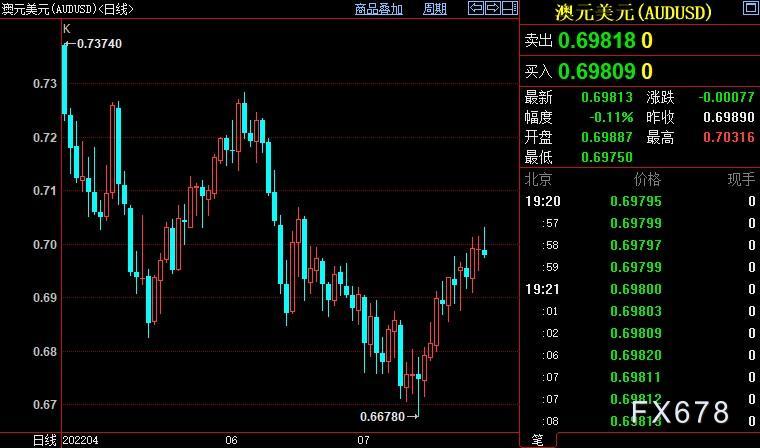

商品货币二连阳

商品货币连续第二周走强,普遍受益于美元走软。澳元兑美元创6月17日以来新高至0.7030;纽元兑美元创6月23日以来新高至0.6328;美元兑加元创6月13日以来新低至1.2787。

澳洲国内数据喜忧参半,6月份零售销售在强劲增长后放缓;但由于煤炭和天然气价格上涨,出口收入上升。后者将使澳大利亚政府预期中的预算赤字大幅改善,尽管政府下调了经济增长前景并警告通胀飙升。

澳洲财政部现在预计,该国四季度通胀率将达到7.75%的峰值,高于澳洲联储最近预测的7%。令人担忧的通胀前景几乎铁定迫使澳洲联储在下周的政策会议上再度加息50个基点,现金利率将升至1.85%。

石油价格攀升也利好加元,因报告称美国库存减少以及俄罗斯削减对欧洲天然气供应抵消了对需求疲软和美联储加息的担忧。石油是加拿大主要出口产品,包括石油在内的约75%加拿大出口产品销往美国。

米末

米末

沪公网安备 31010702001056号

沪公网安备 31010702001056号